09 Haziran 2021

Soru ve yanıtlarla gelir/kurumlar vergisinde matrah artırımı

Sahte belge kullanma fiili matrah artırımına engel değil

Yapılandırma kanunu ile yapılan düzenlemelerden biri olan “matrah ve vergi artırımı”nın kapsamına; 2016 ila 2020 yıllarına ait gelir vergisi, kurumlar vergisi ve KDV ile bazı gelir /kurumlar vergisi stopajları giriyor.

Matrah artırımı gelir ve kurumlar vergisi matrahlarının artırılmasını, vergi artırımı ise KDV ve stopaj artırımını ifade ediyor. Artırımdan yararlananlar hakkında ilgili dönem ve vergi türleri için vergi incelemesi ve tarhiyatı yapılamıyor. Bu nedenle kamuoyunda uygulama “vergi sigortası” diye nitelendiriliyor. Bugün gelir/kurumlar vergisi ile sınırlı olarak uygulamayı açıklayacağım.

1) Gelir/kurumlar vergisinde matrah artırımı oranları nelerdir?

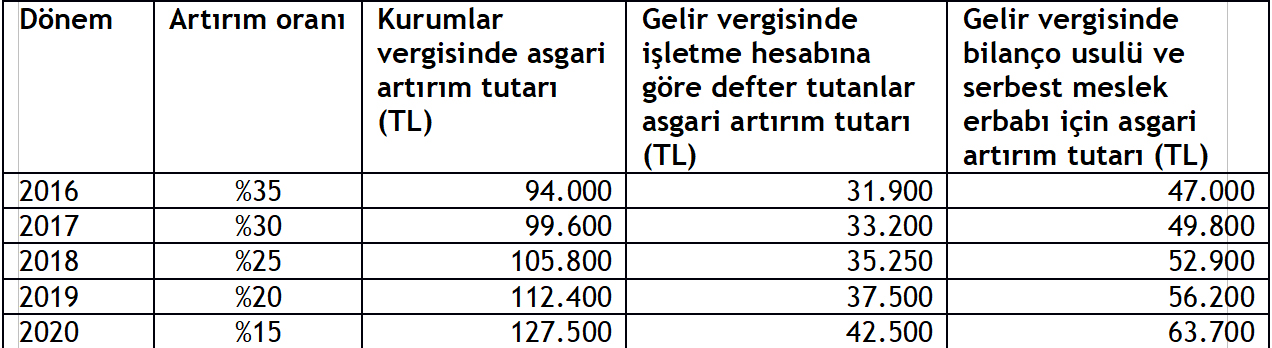

Matrah artırımından yararlanmak isteyen mükellefler 2016-2020 yıllarına ilişkin gelir/kurumlar vergisi beyannamelerinde yer alan matrahlarını kanunda belirlenen oranlarda artırmak zorundalar. Ancak ilgili yıllarda zarar, istisna, indirim vs. nedenlerle matrah oluşmamış veya düşük oluşmuş ya da hiç beyanname verilmemiş ise artırılan matrahlar kanunla belirlenen asgari tutarlardan düşük olamayacak.

Aşağıdaki tabloda, gelir/kurumlar vergisi mükellefleri için belirlenen artırım oranları ve asgari artırım tutarları yer alıyor:

Geliri sadece basit usulde tespit edilen ticari kazançtan oluşan mükellefler için vergilendirmeye esas alınacak asgari matrah, bilanço esasına göre defter tutan mükellefler için belirlenmiş tutarların 1/10’undan, geliri sadece gayrimenkul sermaye iradından oluşanlar için 1/5’inden, geliri bunlar dışında kalan diğer gelir vergisi mükellefleri (ücret, menkul sermaye iradı , diğer kazanç ve irat elde edenler) için ise işletme hesabı esasına göre defter tutan mükellefler için belirlenmiş tutardan az olamayacak.

2) Kanunun yayımından önce yapılan tarhiyatlar ve verilen düzeltme beyannamelerinin matrah artırımına etkisi var mı?

Matrah artırımından yararlanılan yılla ilgili kanunun yayımından önce yapılmış tarhiyatlar kesinleşmişse veya düzeltme beyannamesi verilmişse, kesinleşen ve düzeltilen tutarlar ilgili dönem beyanına ilave edilecek veya indirilecek, bir başka ifade ile matrah artırımı, kesinleşen tarhiyatlar ve düzeltilen tutarlar dikkate alınarak yapılacaktır.

Diğer taraftan, daha önce vergi incelemesine tabi tutulmuş mükellefler, vergi incelemesi yapılan yıllar için de artırımda bulunabilecektir. Vergi incelemesi artırıma engel değildir. Çünkü incelenmiş bir dönemin yeniden incelenmesi mümkündür. Bu incelemeyi önlemek için artırımda bulunulabilir.

3) Artırılan matrahtan indirim, istisna, zarar gibi indirimler yapılabilecek mi?

Hayır, istisna ve indirimler nedeniyle matrahtan indirim konusu yapılabilecek tutarlar ile geçmiş yıl zararları artırılan matrahlardan indirilemeyecek. Ancak bu tutarlar artırılacak matrahın tespitinde dikkate alınacak.

Ayıca artırılan matrahlar nedeniyle geçici vergi hesaplanmayacak.

4) Matrah artırımı için hangi oranda vergi ödenecek?

Artırılan gelir/kurumlar vergisi matrahları üzerinden %20 vergi ödenecek. Örneğin 2019 yılı için verdiği kurumlar vergisi beyannamesinde 1.000.000 TL matrah beyan eden bir kurum, artırım oranına göre hesaplanan (1.000.000 x %20=) 200.000 TL, bu yıl için belirlenen asgari artırım tutarı olan 112.400 TL’nin üzerinde olduğundan, artırdığı tutar üzerinden (200.000 x 0,20=) 40.000 TL vergi ödeyecek.

Eğer bu kurumun 2019 beyannamesinde zarar beyan edilmiş olsaydı, 2019 yılı asgari artırım tutarı üzerinden (112.400 x %20=) 22.480 TL vergi ödenecekti.

Ödenen bu tutarla 2019 yılı için kurumlar vergisine yönelik bir inceleme ve tarhiyat yapılmaması garanti altına alınıyor. Bu çok önemli bir koruma.

Bu nedenle sadece vergi riski bulunan mükellefler değil, özellikle vergi matrahları düşük olduğu için ödenecek vergisi düşük çıkan çok sayıda mükellef uygulamadan yararlanıyor. Devlet de ne kadar çok mükellef matrah artırırsa o ölçüde ilave vergi tahsil ediyor.

Toptancı yaklaşımla matrah artırımı yapanları riskli mükellef olarak yaftalamayı doğru bulmuyorum.

5) Vergi oranında indirim yapılıyor mu?

Evet, belli şartları sağlayan mükelleflere indirim yapılarak oran %15 olarak uygulanıyor.

İndirimli oran uygulanabilmesi için aranan şartlar şunlar:

- Artırımda bulunulmak istenen yılla ilgili gelir/kurumlar vergisi beyannamelerinin süresinde verilmiş olması,

- Söz konusu beyannameler üzerinden tahakkuk eden vergilerin süresinde ödenmiş olması,

- Gelir/kurumlar vergisi için kanunun “kesinleşmiş alacaklar” ve “kesinleşmemiş veya dava safhasında bulunan alacaklar” kapsamında yapılandırma hükümlerinden (Md.2 ve 3) yararlanılmaması.

6) Hesaplanan vergiden kesinti yoluyla ödenmiş vergiler mahsup edilebiliyor mu?

Hayır, matrah artırımından yararlanan mükelleflerin daha önce kesinti (stopaj) yoluyla ödedikleri vergiler artırılan matrahlar üzerinden hesaplanan vergiden mahsup edilemiyor. Ancak kesinti yoluyla ödenmiş olan ve gelir/kurumlar vergisi beyannamesinde mahsuptan arta kalan tutarların nakden veya mahsuben iadesi mümkün. Matrah artırımı bu iadeyi engellemiyor. Nitekim kanunda kesinti yoluyla ödenen vergilerin iadesi ile ilgili incelemelerin matrah artırımına rağmen yapılabileceği ve tarhiyat hakkının saklı olduğu belirtiliyor.

7) Ücret gelirleri için artırım nasıl yapılacak?

Bilanço veya işletme hesabı esasına göre defter tutan gelir vergisi mükellefleri ile serbest meslek erbabına ilişkin asgari matrah tutarı üzerinden artırımda bulunan mükellefler, diğer gelir unsurları nedeniyle de vergi incelemesi ve tarhiyata muhatap olmayacaklar.

Beyannamelerinde, ticari ve zirai kazanç ile serbest meslek kazancı dışında kalan ücret, menkul sermaye iradı ve diğer kazanç ve irat (bu kazanç veya iratların birkaçının elde edilmiş olması hali dahil) beyan eden gelir vergisi mükellefleri için, fiilen beyan edilen matrah ile işletme hesabı esasına göre defter tutan mükellefler için belirlenen asgari matrahların yüksek olanı esas alınacak. Bu şekilde matrah artırımında bulunan mükellefler sayılan gelir unsurları itibariyle vergi incelemesi ve tarhiyata uğramayacaklar.

Gayrimenkul sermaye iradının (kira gelirinin) yanında ücret, menkul sermaye iradı ve diğer kazanç ve irat beyan eden gelir vergisi mükellefleri de, fiilen beyan ettikleri matrah ile işletme hesabı esasına göre defter tutan mükellefler için belirlenen asgari matrahlardan yüksek olanı esas alacaklar. Dolayısıyla, bu şekilde matrah artırımında bulunan mükellefler sayılan gelir unsurları itibariyle vergi incelemesi ve tarhiyata muhatap olmayacaklar.

8) Vergi incelemesi ve tarhiyat yapılmaması kuralının istisnası var mı?

Maalesef iki istisnası var.

Birincisi kanunda yer alıyor. Kanuna göre, matrah artırımında bulunan mükelleflerin yıllık gelir ve kurumlar vergisine mahsuben daha önce ödemiş oldukları vergilerin iadesiyle sınırlı olarak inceleme ve tarhiyat yapılması mümkün. Buradaki tarhiyat gelir/kurumlar vergisi yönünden değil, haksız iade alındığının tespiti halinde söz konusu olabiliyor.

İkinci istisna uygulamadan kaynaklanıyor. Kurumlar vergisi matrah artırımı yapan mükellefler nezdinde inceleme yapılmayacağı taahhüt edildiği halde, transfer fiyatlandırması veya örtülü sermaye incelemeleri yapılabiliyor ve kar dağıtım stopajı tarh edilebiliyor. Esasen bu incelemeler Kurumlar Vergisi Kanununa istinaden yapıldığı ve kar payları üzerinden yapılan stopaj kurum vergilemesinin devamı olduğu için kurumlar vergisi matrah artırımının bu incelemeleri ve dolayısıyla tarhiyatları önlemesi gerektiğini düşünüyorum.

Her ne kadar matrah artırımı inceleme olasılığını düşürdüğü için bu sorun ile yaygın olarak karşılaşılmasa da, İdarenin bu sorunu çözmesi gerekir. Bu sorun bence Vergi Denetim Kurulunun alacağı bir ilke kararı ile çözülebilir. Bu çözüm uygun görülmüyorsa, yasal düzenleme yapılarak yatırım indirimi stopajında olduğu gibi normal kar dağıtımı stopajı da matrah veya vergi artırımı kapsamına alınabilir veyahut kurumlar vergisi matrahını artıranlarda kar dağıtım stopajı tarhiyatı da yapılmayacağı açıkça hükme bağlanabilir. (1) Bu maksatla asgari artırım tutarları ve oranları da yükseltilebilir. Buna fazla bir itiraz olacağını sanmıyorum. Böylece uygulamanın güvenliği artırılmış olur.

| (1) Kurumlar vergisi mükelleflerinin, Gelir Vergisi Kanunu’nun geçici 61 inci maddesine göre vergi kesintisine tabi tutulmuş olan (yatırım indirimi uygulanmış) kazanç ve iratlarının bulunması hâlinde, vergi incelemesine ve tarhiyata muhatap olmamaları için bu kazanç ve iratlar üzerinden kesilen vergilerin de ait olduğu yıla ilişkin kurumlar vergisi artırım oranı esas alınarak artırılması şarttır. Yani bu mükellefler inceleme ve tarhiyat muafiyeti kazanabilmek için hem yatırım indirimi stopajını artırmak hem de kurumlar vergisi matrah artırımını birlikte yapmak zorundalar. Yatırım indirimi stopajının hiç beyan edilmemiş olması halinde, yatırım indirimi stopaj matrahının, ilgili yıl için belirlenen asgari matrahın %50’sinden az olmamak üzere beyan edilmesi şart. Bu kapsamda artırılan matrahlar üzerinden %15 oranında vergi hesaplanacak. |

9) Matrah artırımı yapılan yıllara ilişkin zararlar ne olacak?

Matrah artırımı yapılan yılda zarar varsa bu zararın yarısı 2021 ve izleyen yılların karlarından indirilebilecek. Yani artırım yapılan yıla ilişkin mali zararın yarısının mahsup hakkı 2021 ve izleyen yıllarda kaybedilecek.

Örneğin 2019 yılında 1.000.000 TL zarar beyan eden kurum, 2020 yılında bu zararın yarısını mahsup etmiş olsun. Bu kurum 2019 yılı için matrah artırımından yararlanırsa kalan 500.000 TL zararın yarısının mahsup hakkını 2021 ve izleyen yıllarda kullanamayacak. Yani devreden zararın yarısı olan 250.000 TL’nin 2021 ve izleyen yıllarda mahsup hakkını kaybedecek.

2020 yılında mahsup edilen zararla ilgili ise geriye dönük bir düzeltme yapılmayacak. Örneğin 2019 yılında 1.000.000 TL zarar beyan eden kurum 2020 yılında bu zararın tamamını 2020 dönem kârına mahsup etmişse, 2019 yılına ilişkin olarak belirlenen asgari tutar üzerinden kurumlar vergisi matrah artırımı yaptığında, 2020 yılı için herhangi bir zarar mahsup düzeltmesi yapmasına gerek yok.

10) Devam eden vergi incelemelerinde matrah artırımı yapılabilecek mi?

Matrah artırımında bulunulması, kanunun yürürlüğe girdiği tarihten önce başlamış vergi incelemesi ile takdir, tarh ve tahakkuk işlemlerine engel olmayacak. Bu incelemeler ve işlemler devam edecek, ancak bu inceleme ve takdir işlemlerinin, 02.08.2021 tarihine kadar (bu tarih dahil) sonuçlandırılması gerekecek. Bu süre içinde sonuçlandırılmayan inceleme ve takdir işlemlerine devam edilmeyecek. Bu süre içerisinde sonuçlandırılan işlemler neticesinde saptanan matrah farklarından, artırılan matrahlar düşülüp, varsa kalan kısım için tarhiyat yapılacak.

11) Başvuru ve ödeme ne zaman yapılacak?

Matrah artırımından yararlanmak isteyenlerin, 31/8/2021 tarihine kadar (bu tarih dahil) başvuruda bulunmaları ve ödemeleri gereken vergileri peşin veya ilk taksiti 30/9/2021 tarihine kadar (bu tarih dahil) ikişer aylık dönemler halinde azami 6 eşit taksitte (1,09 katsayısıyla) ödemeleri şart.

Bu vergilerin bu şekilde peşin veya 6 taksitle ödenmemesi hâlinde, ödenmeyen vergi tutarları 30/9/2021 vade kabul edilerek 6183 sayılı Kanunun 51 inci maddesine göre gecikme zammıyla birlikte tahsil edilecek, ancak matrah artırımına ilişkin hükümlerden yararlanılamayacak.

Son yapılandırma kanunlarında bu hükme yer verildiğini görüyoruz. Ödenmesi gereken verginin ödenmemesi halinde inceleme ve tarhiyat muafiyetinin kaybedilmesini anlıyorum. Çünkü geçmişte matrah artırımı yapıp koruma kazandıktan sonra hiç ödeme yapmayan mükellefler oldu. Bu kötüye kullanımı önleme amacını saygıyla karşılıyorum. Ancak koruma hakkı ortadan kalktığı halde verginin gecikme zammı ile tahsil edilmeye çalışılmasını doğru bulmuyorum. Çünkü matrah artırımı için yapılan ödeme inceleme ve tarhiyat muafiyeti kazanmak için yapılıyor. Ödeme yapılmadığı taktirde koruma ortadan kalktığı için tahakkuk etilen verginin terkin edilmesi (silinmesi) lazım bence.

Bu hükmün Anayasa Mahkemesi’nde dava konusu edilmesi kuvvetle muhtemel.

12) Peşin ödemede indirim var mı?

Evet var, matrah artırımı nedeniyle tahakkuk eden vergilerin tamamının ilk taksit ödeme süresi içerisinde peşin olarak ödenmesi hâlinde, bu vergilerden %10 indirim yapılacak ve taksit katsayısı uygulanmayacak.

13) Ödenen vergiler gider yazılabilir mi?

Hayır, matrah artırımı nedeniyle ödenen vergiler, gelir veya kurumlar vergisi matrahlarının tespitinde gider veya maliyet unsuru olarak kabul edilmez; indirim, mahsup ve iade konusu yapılamaz.

14) İşe başlama ve işi bırakma hallerinde artırım nasıl yapılacak?

İşe başlama ve işi bırakma gibi nedenlerle kıst dönem faaliyette bulunmuş mükellefler; asgari matrahları, faaliyette bulundukları ay sayısını (ay kesirleri tam ay olarak) dikkate alarak beyanda bulunacaklar.

15) Devir, tam bölünme ve tasfiye hallerinde artırım yapılabilecek mi?

Vergisiz devir ve tam bölünmede, devrolan/bölünen kurumun tüm hak ve yükümlülükleri devir alan kuruma geçtiğinden, devir ve tam bölünme yoluyla tüzel kişiliği sona eren ve ticaret sicilinden silinen kurumlar adına devir alan kurumlar tarafından matrah artırımında bulunulması mümkün.

Ancak tasfiye edilerek tüzel kişiliği sona ermiş olan bir şirket adına matrah artırımında bulunulması mümkün değil. Tasfiye olan kurumların kanuni temsilcileri veya tasfiye memurları ilgili dönemler için kendileri şahsen matrah artırımında bulunabilirler. Bu çerçevede, tasfiye öncesi dönemler için kanuni temsilciler; tasfiye dönemleri için tasfiye memurları matrah artırımından yararlanabilirler.

Bu yolla tasfiye memurları ve kanuni temsilciler sorumluklarından kurtulabilirler. Çünkü ticaret sicilinden silinmek suretiyle tüzel kişiliği sona eren kurumlar vergisi mükellefleri hakkında kesilecek vergi cezaları dahil kurumlar vergisi, katma değer vergisi vb. her türlü vergi tarhiyatı,

- Tasfiye öncesi dönemler için, müteselsilen sorumlu olmak üzere kanuni temsilcilerden herhangi biri adına,

- Tasfiye dönemleri için ise, tasfiye memuru veya birden fazla tasfiye memuru varsa müteselsilen sorumlu olmak üzere bunlardan herhangi biri adına yapılıyor.

16) Matrah artırımında bulunamayacak kişiler var mıdır?

Evet, Vergi Usul Kanunu (VUK)’nun 359 uncu maddesinin (b) fıkrasında yer alan “defter, kayıt ve belgeleri yok edenler veya defter sahifelerini yok ederek yerine başka yapraklar koyanlar veya hiç yaprak koymayanlar veya belgelerin asıl veya suretlerini tamamen veya kısmen sahte olarak düzenleyenler”, terör suçundan hüküm giyenler ve haklarında terör örgütlerine veya Milli Güvenlik Kurulunca Devletin milli güvenliğine karşı faaliyette bulunduğuna karar verilen yapı, oluşum veya gruplara üyeliği, mensubiyeti veya iltisakı yahut bunlarla irtibatı olduğu gerekçesiyle adli makamlar, genel kolluk kuvvetleri veya Mali Suçları Araştırma Kurulu Başkanlığı tarafından yürütülen soruşturma ve kovuşturmalar kapsamında vergi incelemesi yapılması, terörün finansmanı suçu veya aklama suçu kapsamında inceleme ve araştırma yapılması talep edilenler artırımda bulunamayacaklar.

Ancak bunlardan defter, kayıt ve belgeleri yok etme veya defter sahifelerini yok ederek yerine başka yapraklar koyma veya hiç yaprak koymama veya belgelerin asıl veya suretlerini tamamen veya kısmen sahte olarak düzenleme fiillerinden hareketle yapılan vergi incelemesi devam edenlere kanun bir imkân tanıyor. Bu kapsamdaki mükelleflerin matrah artırımında bulunmaları durumunda, söz konusu vergi incelemesinin tamamlanmasına kadar bu artırımlara ilişkin olarak tahakkuk işlemleri bekletilecek.

Kanunun yayımı tarihinden (bu tarih dâhil) önce veya yayımı tarihini izleyen günden itibaren 12 ay içerisinde başlanılan vergi incelemeleri ile takdir işlemlerinin (stopaj ve KDV iadesi incelemeleri hariç) kanunun yayımı tarihini izleyen ayın başından itibaren 12 ay içerisinde sonuçlandırılamaması hâlinde, bu işlemlere devam edilmeyecek.

Kanunun yayımı tarihini izleyen ayın başından itibaren 12 ay içerisinde bu fiillerin varlığının tespit edilmemesi durumunda, bu durumun tespitine ilişkin rapor veya yazı mükelleflere tebliğ edilecek. Matrah ve vergi artırımı sonucu hesaplanan vergileri, tebligatı izleyen aydan başlamak üzere matrah ve vergi artırımı sırasındaki tercihlerine göre ödemeleri ve ilgili maddede öngörülen diğer şartları yerine getirmeleri koşuluyla söz konusu mükellefler matrah artırımından yararlanacaklar.

Sahte belge kullanma fiili matrah artırımına engel değil.

17) Hatalı beyan nedeniyle eksik tahakkuk eden vergiler sonradan ödenebilir mi?

Matrah artırımı ile ilgili olarak doğru beyan yapılmaması veya vergi hataları nedeniyle eksik tahakkuk eden vergiler, ilk taksit ödeme süresinin sonunda tahakkuk etmiş sayılır ve kanunda açıklandığı şekilde tahsil edilir.

“Kanunda açıklandığı şekilde tahsil edilir” ifadesinden ne anlaşılması gerektiği Gelir İdaresince açıklığa kavuşturulmalıdır (Önceki matrah artırımı kanununa ilişkin tebliğde bu konuya ilişkin açıklamaya yer verilmemişti). Süresinde ödeme yapmayanlar matrah artırımının inceleme ve tarhiyat muafiyetinden yararlandırılmadığı için tespit edilen farkların ne zaman ödenmesi gerekeceği açık değildir.

Kanaatimce son taksit ödeme süresi sonuna kadar gecikme zammı ile ödenmesi gereken farkı ödeyenler kanuna uygun ödeme yapmış kabul edilmelidir.

TIKLAYIN | Soru ve yanıtlarla yeni kanuna göre kesinleşmiş borçlarda yapılandırma

TIKLAYIN | Soru ve cevaplarla kesinleşmemiş veya dava safhasında bulunan alacaklarda yapılandırma

Yazarın Diğer Yazıları

Yapılmakta olan yatırımların enflasyon düzeltmesi ile ilgili tartışmalı konular

Özel fon hesabının enflasyon düzeltmesine tabi tutulmaması, yani bu fon üzerinden enflasyon zararı hesaplatılmaması, buna karşın 5 eşit taksitte gelir yazılacak fonun yeniden değerlemeye tabi tutularak yeniden değerleme artışlarının matraha eklenerek vergilemedeki gecikmenin telafi edilmesinin haksız olduğunu düşünüyorum. Çünkü bu olasılıkta devlet bir eliyle verdiğini diğer eliyle geri alıyor

2025 yılı geçici vergi dönemlerinde enflasyon düzeltmesi yapılmayacak!

Enflasyon düzeltmesi sonucu hesaplanan kazançların vergiye esas alınmasını hiçbir zaman doğru bulmadım.

Geçici vergide yapılan enflasyon düzeltmesi kalıcı mıdır?

Değerli okurlar, enflasyon düzeltmesinden çok sıkıldığınızı biliyorum, ancak bu konuda gerekli açıklamalar zamanında veya hiç yapılmadığı için birçok tereddüt yaşanıyor. Bu yazımda önemli bir tartışma hakkındaki görüşlerimi açıklamaya çalışacağım

© Tüm hakları saklıdır.

Yazarlar

- Adnan Ekinci

- Ahmet Sever

- Ahmet Talimciler

- Akdoğan Özkan

- Alex Akimoğlu

- Ali Akay

- Atilla Dorsay

- Aydın Engin

- Ayfer Feriha Nujen

- Aysel Sağır

- Ayşe Acar

- Barçın Yinanç

- Bekir Ağırdır

- Candan Yıldız

- Cemal Tunçdemir

- Çağnur Öztürk

- Çiğdem Anad

- Çiğdem Toker

- Deniz Can

- Doğan Akın

- Emrah Akın

- Ercan Uygur

- Erdoğan İşcan

- Erdoğan Sağlam

- Faruk Bildirici

- Fulya Canşen

- Füsun Sarp Nebil

- Gökçer Tahincioğlu

- Gönenç Gürkaynak

- Hakan Aksay

- Hande Çayır

- Hasan Cemal

- Hasan Göğüş

- Hasan Servet Öktem

- İrfan Yalın

- İskender Aruoba

- Leyla Alp

- M. K. Perker

- Mehmet Y. Yılmaz

- Mehmet Y. Yılmaz | Futbol

- Mehmet Y. Yılmaz | Hafta Sonu

- Mehmet Yalçın

- Murat Batı

- Murat Belge

- Murat Bjeduğ

- Murat Sabuncu

- Mustafa Durmuş

- Oğuz Demiralp

- Orhan Tekelioğlu

- Oya Baydar

- Pınar Doğu

- Rıdvan Akar

- Rıza Türmen

- Selçuk Demirel

- Sencer Ayata

- Seyfettin Gürsel

- Süheyl Aygül

- Şenay Tanrıvermiş

- Şengün Kılıç

- Şirin Payzın

- Şükrü Hatun

- Talat Kırış

- Tan Oral

- Tolga Şardan

- Tolga Şirin

- Tuğçe Tatari

- Tuğrul Akşar

- Tuğrul Eryılmaz

- Türkay Demir

- Uğur Gürses

- Umut Ozan Darıcı

- Yalçın Doğan

- Yılmaz Murat Bilican

- Yusuf Nazım

- Zeynel Lüle