12 Mart 2023

Ek "deprem vergisi" Anayasa'ya aykırı mı?

Getirilen ek verginin geçmişe yürüyüp yürümeyeceği, belirlilik, hukuki güvenlik ve mülkiyet hakkını ihlal edip etmeyeceği soruları kafalarda yerini aldı

7440 sayılı Bazı Alacakların Yeniden Yapılandırılması ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun m.10/27 ile kurumlar vergisi mükelleflerine 2022 yılı beyannameleri üzerinde uygulayacakları indirim ve istisna tutarları ile indirimli kurumlar vergisine tabi matrahları üzerinden yüzde 10; Kurumlar Vergisi Kanunu m.5/1.fkr-a bendinde düzenlenen istisna ile yurt dışından elde edilen ve en az yüzde 15 oranında vergi yükü taşıdığı tevsik edilen istisna kazançlar üzerinden ise yüzde 5 oranında ek vergi getirildi.

Basit bir örnek verirsek 2022 yılı kurum kazancı 3 milyon TL olan bir şirketin yararlanacağı indirim ve istisna tutarı 500 bin TL ise 500 bin TL'nin yüzde 10'u kadar ek kurumlar vergisi ödenecek. Bu ek vergi KKM gelirleri ve bazı gelir ve şirketlere uygulanmayacak.

Özetle getirilen ek vergi tüm kurumlar vergisi mükelleflerini kapsamadığını sadece 7440 sayılı Kanun m.10/27'de belirtilen koşullarda uygulanacağını ayrıca deprem bölgesindeki mükelleflere uygulanmayacağını da belirtmekte fayda var.

Bu ek verginin öncelikle depremin yaralarını bir nebze de olsa sarmak amacıyla getirildiğini söylemek lazım. Ancak bu da genel bütçeye doğrudan gelir yazılacağından daha önce defalarca yazdığım gibi halk arasında deprem vergisi olarak bilinen özel iletişim vergisiyle akıbetinin aynı olacağını şimdiden belirtmek isterim.

Hatta Anayasa Mahkemesi'nin 1999 depreminin yaralarını sarmak üzere getirilen 03.04.2003 tarih ve 4837 sayılı Ekonomik İstikrarı Sağlamak İçin Ek Vergiler Alınması Hakkında Kanun'un 1 ve 2'nci maddelerinin, Anayasa'nın 2, 10, 11 ve 73'üncü maddelerine aykırılığı gerekçesiyle açılan davanın[1] Karşı oylardan bir tanesi oldukça önemlidir. Şöyle diyor Karşı oy "Anayasa Mahkemesi, daha önce 17 Ağustos 1999 tarihinde meydana gelen deprem felâketi nedeniyle çıkarılan 26.11.1999 günlü, 4481 sayılı Yasa'nın motorlu taşıtlar, emlâk, gelir ve kurumlar vergisiyle ilgili benzer hükümleri hakkında verdiği red kararının gerekçesinde "deprem nedeniyle oluşan ekonomik kayıpların giderilmesi ve toplumsal dayanışmanın sağlanmasını" zorunlu neden olarak değerlendirip getirilen düzenlemenin kamu yararı amacına dayandığını kabul etmiştir. Oysa, gerekçesine göre dava konusu düzenleme, böyle zorunlu bir neden dışında kamu sektörü "faiz dışı fazla hedefinin gerçekleştirilmesi" gibi ülkenin uzun süredir içinde bulunduğu ve artık olağanüstü olarak nitelendirilemeyecek ekonomik sıkıntılara sınırlı da olsa çözüm bulmak amacıyla yapılmıştır. Bu mali sıkıntının, öngörülemeyen zorunlu bir nedenle değil, başarısız ekonomik politikalar sonucu ortaya çıktığı açıktır."

Bu getirilen ek vergi de aynı amacı taşıyor mu bilemedim. Yorumu size bırakıyorum.

Ek vergi Anayasa'ya aykırı mı?

Getirilen ek verginin geçmişe yürüyüp yürümeyeceği, belirlilik, hukuki güvenlik ve mülkiyet hakkını ihlal edip etmeyeceği soruları kafalarda yerini aldı.

Öncelikle şunu söylememiz gerekiyor; bu getirilen ek (deprem) vergi 2022 hesap/takvim kazancına 2023 beyanname döneminde uygulanacak bir ek vergi olduğudur. Yani 2022 hesap/takvim dönemine ilişkindir.

Hukuk devleti ilkesinin alt ilkelerinden biri hukuki güvenlik ilkesidir. Devletlerin, bireylerin hak ve özgürlüklerine en fazla müdahalede bulunabileceği alanlardan birinin vergilendirme alanı olduğu düşünüldüğünde bu ilke vergi hukuku açısından ayrı bir önem kazanmaktadır.

Hukuki güvenlik ilkesinin önemli bir yönü, kanunların içeriği, yürürlüğü ve kolayca anlaşılması ile ortaya çıkmaktadır. Bu durum vergi kanunlarının rahatça anlaşılması, belirgin olması, geçmişe yürümemesi ve kıyasa yer vermemesi şeklinde tanımlanmalıdır. Bu nedenle vergilendirmede hukuki güvenlik ilkesinin kapsamına verginin belirliliği, vergi kanunlarının geriye yürümezliği ve kıyas yasağı ilkeleri girmektedir.

Geçmişe yürür mü?

Kanunların yürürlüğe girmelerinden önce gerçekleşen olaylara uygulanamamaları anlamına gelen kanunların geriye yürümezliği ilkesi, vergi hukukunda, vergiyi doğuran olayın gerçekleştiği tarihte yürürlükte olan mevzuat hükümlerinin olaya uygulanmasını ifade etmektedir. Vergiyi doğuran olayın gerçekleştiği tarihte hangi kanun yürürlükte ise o kanun hükümleri geçerli olmalıdır. Kural olarak kanunların yürürlüğe girmelerinden sonraki işlemler için uygulanmaları ve geriye yürümemeleri gerekmektedir. Ancak Anayasamızda vergi düzenlemelerinin geriye yürümeyeceğine ilişkin bir düzenlemenin bulunmaması nedeniyle bazı zamanlar ilkeye aykırı uygulamalar görülmektedir.

"Hukuk devletinin sağlamakla yükümlü olduğu hukuk güvenliği, kural olarak kanunların geriye yürütülmemesini gerekli" kılmaktadır[2]. Anayasa'da anılan yönde açık bir hüküm bulunmamaktadır. Ancak Anayasa'nın hukuk devleti ilkesine ilişkin 2'nci maddesi hukuk güvenliği ilkesinin bir uygulaması olarak bu yönde bir güvence içermektedir. Vergilerin kanuniliği ilkesi gereği "vergi alanındaki düzenlemeler kanunlarla gerçekleştirildiğinden, geriye yürümezlik vergi kanunları için de doğal bir zorunluluk" arz etmektedir. Vergilendirmede hukuk güvenliğinin sağlanması, hukuka olan güvenin zedelenmemesi, "vergi normlarının geriye yürümemesi"ni ve "vergi normlarının geçmişteki olaylara uygulanmaması"nı gerekli kılar. Doktrinde geriye yürüme, vergiyi doğuran olayın "tamamlanmış ve hukuki sonuçlarını doğurmuş hukuki durum, ilişki ve olaylara" uygulanmış olup olmamasına göre gerçek geriye yürüme ve gerçek olmayan geriye yürüme" ayrımı bağlamında irdelenmektedir. Hukuki sonuçlar doğduktan sonra vergi yükünün artırılması gerçek geriye yürüme; henüz hukuki sonuçlar doğmadan vergi yükünün artırılması ise gerçek olmayan geriye yürüme olarak kabul edilmektedir. Kural olarak gerçek geriye yürüme geçersiz, gerçek olmayan geriye yürüme ise geçerli sayılmaktadır[3].

Ancak deprem gibi olağanüstü olayların olduğu dönemler kamu harcamalarının finansmanı için bu tarz vergiler getirilebilmekte ve Anayasa Mahkemesi de kamu yararı gördüğünden bunun olabileceği yönünde karar(lar) vermiştir.

Mali Güç'e uygun mu?

Anayasa'nın 73'üncü maddesinin ilk iki fıkrası "Herkes, kamu giderlerini karşılamak üzere, mali gücüne göre, vergi ödemekle yükümlüdür. Vergi yükünün adaletli ve dengeli dağılımı, maliye politikasının sosyal amacıdır." şeklindedir. İlk iki fıkrada mali güç ve genellik ilkeleri ile vergilendirmede eşitlik ve adaletin gerçekleştirilmesi amaçlanmıştır.

Ekonomi ve vergi hukuku alanında mali güce ilişkin göstergelerin gelir, sermaye ve harcamalar olduğu kabul edilmektedir. Mali güç, ödeme gücünün kaynağı, dayanağı, nedeni ve varlık koşuludur. Yasa koyucunun vergilendirmede, kişilerin sahip olduğu ekonomik değer ile mali güçlerini göz önünde bulundurması gerekir. Vergide genellik ilkesi, herhangi bir ayırım yapılmaksızın mali gücü olan herkesin vergi yüküne katılmasını ve vergi ödemesini ifade eder. Mali güce göre vergilendirme, verginin, yükümlülerin ekonomik ve kişisel durumlarına göre alınmasıdır. Bu ilke, aynı zamanda vergide eşitlik ilkesinin uygulama aracı olup, mali gücü fazla olanın mali gücü az olana göre daha fazla vergi ödemesini gerektirir. Vergide eşitlik ilkesi ise malî gücü aynı olanlardan aynı, farklı olanlardan ise farklı oranda vergi alınması esasına dayanır. Diğer bir anlatımla, yükümlülerin genel vergi yüküne kendi ödeme güçlerine göre katılmalarıdır[4].

AYM, bu gerekçeyle 1999 sonrası depremin yaralarını sarmak üzere getirilen ek motorlu taşıtlar vergisini iptal etmiştir.

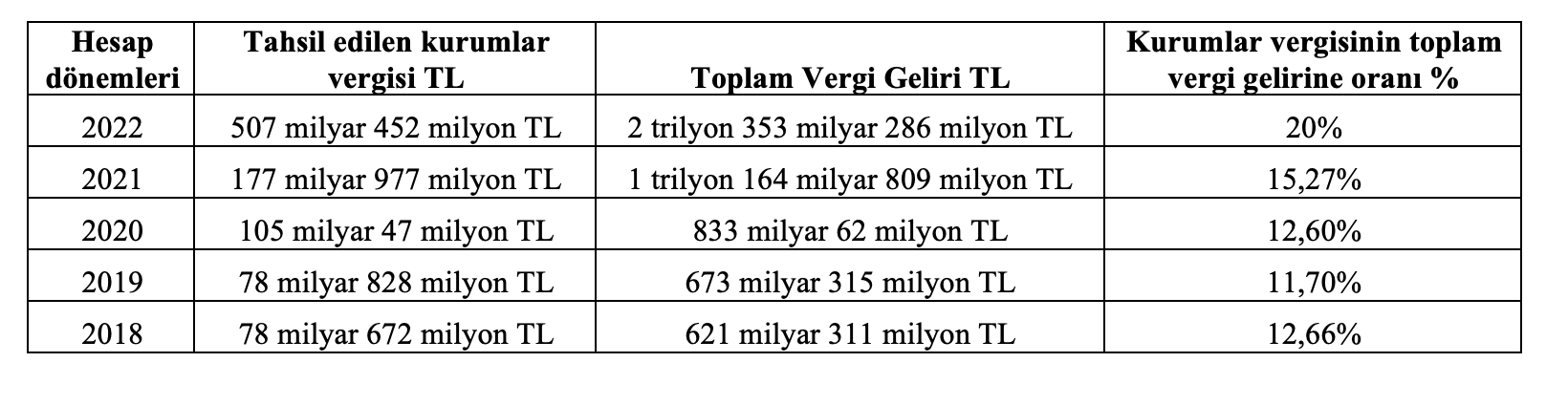

Bu noktada kurumlar vergisi mükelleflerinin son 5 yılda ödedikleri kurumlar vergisinin toplam vergi geliri içindeki payları aşağıdaki tabloda görülmektedir. Ortalama yüzde 11 ila yüzde 15 arası bir vergi yüküne sahip olmuştur. Ancak özellikle pandemi sonrası vergi yükünde bir artış olmuş ve enflasyon dolayısıyla da özellikle banka ve finans kurumlarının fahiş karlarından dolayı son iki yılda da bu oran artmıştır. Bu artış son iki yıla özgüdür. Önceki yıllarda kurumlar vergisi tahsilatının toplam vergi hasılatına oranı yaklaşık ortalama yüzde 11-12'dir.

Kurumlar vergisi tahsilatının yukarıdaki vergi yükü tablosunda da görüldüğü üzere özellikle 2021 öncesi yıllarda çok da matah değil. Hatta 2023 Bütçe Kanunu sayfa 143'te yer alan vergi harcama listesinde görüleceği üzere istisna ve muafiyetler ziyadesiyle bulunmaktadır. Kurumlar vergisi mükelleflerine uygulanacak muafiyet ve istisna tutarı 2023 yılı için 281 milyar TL'dir. Neredeyse 2023 bütçe gelirinin yüzde 10'una yakın bir tutarıdır.

Ayrıca 2023 Bütçe Kanunu'nda tahsil edilmesi hedeflenen kurumlar vergisi de 639 milyar TL'dir. Kurumlar vergisinde öngörülen 281 milyar TL vergi harcama tutarı tahsil edilmesi hedeflenen kurumlar vergisi tutarının yüzde 44'ü kadardır.

Bu kapsamda indirim ve istisna uygulamasından yararlanan şirketlerin bundan ek bir vergi vermeleri adalet ilkesini de zedelemeyeceği kanaatindeyim. Ödenecek bu ek vergi yukarıdaki vergi yükü tablosunda mali gücü hatırı sayılır bir şekilde zedelemeyecektir. Yani hissedilecek derecede vergi yükü oranı değişmeyecektir. Buna göre Kanun yayımlandıktan sonra AYM'ye taşınması durumunda mali güç kavramı gerekçe gösterilerek bu düzenlemenin iptal edileceğini sanmıyorum.

Ancak "Belirli Olma" ilkesi açısından değerlendirirsek

Hukuki güvenlik ilkesinin olmazsa olmazı olan belirlilik ilkesi, verginin miktarı, tarhı, tahsili ile ilgili düzenlemelerin önceden belli olmasını ifade eder. Diğer bir ifadeyle belirlilik ilkesi kanun veya diğer düzenleyici işlemlerin içeriklerinin açık ve anlaşılır şekilde belli olmasını sağlayarak hukuk güvenliğini sağlamaktadır[5].

Anayasa Mahkemesinin 14.10.2015 tarih ve Esas No: 2015/94 ve Karar No: 2016/27 sayılı kararında belirlilik ilkesi "Anayasa Mahkemesi kararında da ifade edildiği gibi, hukuk devletinin unsurlarından olan "hukuki güvenlik" ilkesi gereği devlet faaliyetlerinin önceden tahmin edilebilir, öngörülebilir olması gerekmekte olup, takdir yetkisini zorlayan ve keyfiliğe yol açacak kurallara yer vermemelidir. "Belirlilik" ilkesinin gereği ise, maddi hukuk ve usul kurallarının önceden öngörülebilir bir açıklıkta ve kişilerin haklı beklentilerini bariz şekilde bertaraf etmeyecek düzenlemeler yapılmasını gerektirir. Aksi takdirde, verilen yetkilerin sınırları belirsiz olup takdir keyfiliğe dönüşmesine neden olur ve yasanın verdiği ucu açık yetki kullanımıyla tesis edilen işlemlerin hukuki denetimi de yasa engeli sebebiyle gereği gibi yapılamaz.[6]" şeklinde ifade edilmiştir.

Buna göre Anayasa Mahkemesinin 18.06.2013 tarih, Esas No: 2012/157 ve Karar No: 2013/79 sayılı kararında da belirtildiği üzere belirlilik ilkesine göre, yasal düzenlemelerin hem kişiler hem de idare yönünden herhangi bir duraksamaya ve kuşkuya yer vermeyecek şekilde açık, net, anlaşılır, uygulanabilir ve nesnel olması, ayrıca kamu otoritelerinin keyfi uygulamalarına karşı koruyucu önlem içermesi de gereklidir. Hukuk güvenliği, normların öngörülebilir olmasını, bireylerin tüm eylem ve işlemlerinde devlete güven duyabilmesini, devletin de yasal düzenlemelerde bu güven duygusunu zedeleyici yöntemlerden kaçınmasını gerekli kılar.

Konuyla alakalı Anayasa Mahkemesinin 22.12.2011 tarih, Esas No:2010/7, Karar No:2011/172 sayılı kararında 193 sayılı Gelir Vergisi Kanunu'nun 04.06.2008 tarih, 5766 sayılı Kanun'un 8'inci maddesi ile eklenen geçici 73'üncü maddesi ile 29.01.2004 tarih, 5084 sayılı Yatırımların ve İstihdamın Teşviki Kanunu kapsamında gelir vergisi stopajı teşviki uygulanan ücretlerin vergilendirilmesinde, asgari geçim indiriminin dikkate alınacağı öngörülmüştür. Düzenlemenin Anayasa Mahkemesine taşınması üzerine, AYM, soruna hukuk devletinde, kamusal yetkinin kullanılmasında, herkesi eşit biçimde kapsama alarak, öngörülebilir nitelikte düzenleme yapmak zorunluluğundan bahisle iptal etmiştir.

Benzer konu 1999 depreminin yaralarını sarmak üzere getirilen 03.04.2003 tarih ve 4837 sayılı Ekonomik İstikrarı Sağlamak İçin Ek Vergiler Alınması Hakkında Kanun'a ilişkin açılan iptal davasında da vardır.

Ancak 7440 sayılı Kanun m.10/27 ile kurumlar vergisi mükelleflerine 2022 yılı beyannameleri üzerinde uygulayacakları indirim ve istisna tutarlarına uygulanacak ek oran 2022 hesap/takvim dönemi sona erdikten sonraki döneme ilişkindir.

Mükellefler 2023 yılında 2022 yılı hesap/takvim döneminde hangi oranda vergi ödeyeceklerini bilmekteydiler. Ancak gel gör ki 2022 dönemine ilişkin beyan vermeden hemen önce ve vergilendirme dönemi de kapandıktan sonra o döneme ilişkin ek vergilerin konulması belirlilik ve dolayısıyla da hukuki güvenlik ilkesinin ihlali olarak değerlendirilmelidir.

Bu yeni düzenlemenin geçmişe yürüyüp yürümemesi, mali güce uygun olup olmamasından ziyade belirlilik ve hukuki güvenlik ilkelerine aykırılıktan dolayı iptalinin mümkün olacağı kanaatindeyim.

Bu münasebetle bu düzenleme, Anayasa m.151 uyarınca Kanun'un yayımlandığı günden itibaren 60 gün içinde soyut norm denetimi yoluyla (iptal davası) Anayasa Mahkemesine taşınabilir.

[1] AYM, E.2003/48, K.2003/76, 23/07/2003 (https://normkararlarbilgibankasi.anayasa.gov.tr/ND/2003/76?EsasNo=2003%2F48)

[2] AYM, E.2010/93, K.2012/20, 9/2/2012

[3] Yunus Emre Yılmazoğlu, İdari Yargıda Hak Eksenli Dönüşüm, Vergi Uyuşmazlığından Doğan İdari Davalarda Mülkiyet Hakkının Korunması, Onikilevha Yayınevi, İstanbul, 2021, s.281-282.

[4] AYM, E.2003/48, K.2003/76, 23/07/2003 (https://normkararlarbilgibankasi.anayasa.gov.tr/ND/2003/76?EsasNo=2003%2F48)

[5] Abdullah Tekbaş; Vergi Kanunlarının Tabi Olduğu Anayasal İlkeler, Dokuz Eylül Üniversitesi Hukuk Fakültesi Dergisi Cilt: 12, Özel Sayı, 2010, s.134.

[6] https://www.anayasa.gov.tr/Kararlar/GenelKurul/Basvuru_Karari/2016-27.pdf

|

Murat Batı kimdir? Prof. Dr. Murat Batı, 14 Aralık 1974 tarihinde Diyarbakır'da doğdu. İlk, orta ve lise eğitimini Diyarbakır'da tamamladı. Lisansını Ankara Gazi Üniversitesi'nden, yüksek lisansını Hacettepe Üniversitesi'nden, doktora derecesini "Türev Araçların Vergilendirilmesi" teziyle 2012 yılında İstanbul Üniversitesinden aldı. Mali hukuk alanında 2016 yılında doçent, 2022 yılında profesör kadrosuna (Ondokuz Mayıs Üniversitesi Hukuk Fakültesi) atandı. Çok sayıda üniversite, banka, belediye ve profesyonel şirkete, özellikle vergi hukuku alanında eğitimler verdi; hukuk ofisleri ile YMM ofislerine danışmanlık yaptı. "Vergi Hukuku (Genel Hükümler)", "Muhasebe Hileleri ve Vergiden Kaçınmanın Türk Vergi Mevzuatındaki Yasallığı", "Türk Vergi Sistemi" kitapları yayımlandı; 60'tan fazla ulusal ve uluslararası akademik yayında makale ve kitap bölümü yazdı. Kısa bir süre Cumhuriyet, Dünya ve BirGün gazetelerinde konuk yazarlık yaptı. Eylül 2020'den itibaren T24'te yazmaya başlayan Murat Batı, Ondokuz Mayıs Üniversitesi Hukuk Fakültesi Mali Hukuk Ana Bilim Dalı Başkanlığı görevini halen sürdürmektedir. |

Yazarın Diğer Yazıları

Sayılarla 2024 yılı vergi inceleme sonuçları; İnceleme oranı yüzde 2,06

Özellikle son dönemlerde sosyal medya fenomenlerinin, kara para aklayıcılarının ve bilumum yasa dışı faaliyetlerinin ülkede cirit attığını da düşünürsek vergi denetim kurulunun ivedilikle güçlendirilmesi, nitelikli yine inceleme elemanlarının katılması ve daha da önemlisi var olan vergi müfettişlerini özel sektöre kaptırmaması gerekmekte

Üst mahkemeye erişimdeki enflasyon engeli AYM tarafından iptal edildi

6 Mart 2025 günü yayımlanan Resmi Gazete’de oldukça önemli bir Anayasa Mahkemesi Kararı vardı.

29 soruda sıfır oranlı emlak vergisi istisna rehberi

Önce ortak konular sonra da emekliler, engelliler, gaziler, şehit ve dul yetimleri, işsizler ile ev hanımları özelinde emlak vergisi rehberi

© Tüm hakları saklıdır.

Yazarlar

- Adnan Ekinci

- Ahmet Sever

- Ahmet Talimciler

- Akdoğan Özkan

- Alex Akimoğlu

- Ali Akay

- Atilla Dorsay

- Aydın Engin

- Ayfer Feriha Nujen

- Aysel Sağır

- Ayşe Acar

- Barçın Yinanç

- Bekir Ağırdır

- Candan Yıldız

- Cemal Tunçdemir

- Çağnur Öztürk

- Çiğdem Anad

- Çiğdem Toker

- Deniz Can

- Doğan Akın

- Emrah Akın

- Ercan Uygur

- Erdoğan İşcan

- Erdoğan Sağlam

- Faruk Bildirici

- Fulya Canşen

- Füsun Sarp Nebil

- Gökçer Tahincioğlu

- Gönenç Gürkaynak

- Hakan Aksay

- Hande Çayır

- Hasan Cemal

- Hasan Göğüş

- Hasan Servet Öktem

- İrfan Yalın

- İskender Aruoba

- Leyla Alp

- M. K. Perker

- Mehmet Y. Yılmaz

- Mehmet Y. Yılmaz | Futbol

- Mehmet Y. Yılmaz | Hafta Sonu

- Mehmet Yalçın

- Murat Batı

- Murat Belge

- Murat Bjeduğ

- Murat Sabuncu

- Mustafa Durmuş

- Oğuz Demiralp

- Orhan Tekelioğlu

- Oya Baydar

- Pınar Doğu

- Rıdvan Akar

- Rıza Türmen

- Selçuk Demirel

- Sencer Ayata

- Seyfettin Gürsel

- Süheyl Aygül

- Şenay Tanrıvermiş

- Şengün Kılıç

- Şirin Payzın

- Şükrü Hatun

- Talat Kırış

- Tan Oral

- Tolga Şardan

- Tolga Şirin

- Tuğçe Tatari

- Tuğrul Akşar

- Tuğrul Eryılmaz

- Türkay Demir

- Uğur Gürses

- Umut Ozan Darıcı

- Yalçın Doğan

- Yılmaz Murat Bilican

- Yusuf Nazım

- Zeynel Lüle