08 Ocak 2022

"Faiz sebep, enflasyon sonuç" doğru, istikamet yanlış

İfadeyi faizdeki değişiklikler enflasyonda değişikliğe neden olur veya zemin hazırlar şeklinde okursak "faiz sebep, enflasyon sonuç" deyişi basit bir neden-sonuç ilişkisi ifade ediyor ve burada bir sorun yok

Faiz-enflasyon ilişkisi üzerine o kadar çok şey söylendi ve yazıldı ki "Bu konuda başka ne denebilir?" diye sorabilirsiniz. Bu konuda yazmak istememin en önemli nedeni, "faiz sebep, enflasyon sonuç" tabiri yaygın olarak problemli bir ifade olarak görülmeye başlandı, bununla ilgili bir şeyler söylemek gerektiğini düşünüyorum. İkincisi de, bu hafta açıklanan ve resmi rakamlarla bile ürkütücü boyutlara ulaşan enflasyon. Bu nedenle faiz-enflasyon ilişkisine bir kez daha ve detaylı bir şekilde bakmakta fayda olabilir düşüncesiyle yazıyorum.

Çizgi: Tan Oral

Çizgi: Tan Oral

"Faiz sebep, enflasyon sonuç" doğru

Yukarıdaki ifadeyi faizdeki değişiklikler enflasyonda değişikliğe neden olur veya zemin hazırlar şeklinde okursak "faiz sebep, enflasyon sonuç" deyişi basit bir neden-sonuç ilişkisi ifade ediyor ve burada bir sorun yok. Sorun "yüksek faiz sebep, yüksek enflasyon sonuç" iddiası ki bu tabii yanlış.

Biz ekonomistlerin üzerinde anlaşamadığımız çok konu var -Ekonomik dalgalanmaların kaynağı arz mı talep mi?, Ekonomik aktivite üzerinde maliye politikası mı etkili, para politikası mı?, İşsizlik ve enflasyondan birini artırarak diğerini azaltmak mümkün mü?, Ekonomi politikası sadece milli geliri artırmaya mı endekslenmeli?, Büyümenin çevreye zararını dert etmeli miyiz? ve benzeri- ve bu anlaşmazlıklar bazen on yıllar sürebiliyor.

Öyle ki, aynı konuda iki farklı ekonomistten birbirinden oldukça farklı politika tavsiye ve görüşü alabilirsiniz. Ayrıca her ekonomi politikasının, hem faydaları hem zararları olabildiğinden bir ekonomi uzmanından aynı konuda birbirine zıt görüşler de işitebilirsiniz. Örneğin, 1945-53 arası ABD Başkanı olan Harry Truman'ın "Bana tek elli bir ekonomist getirin" sözünün, ekonomistlerin genellikle bir görüşü savunduktan sonra karşı argümanı "diğer taraftan… (on the other hand)" diyerek ifade etmelerinden kaynaklandığı biliniyor.

Gerçekten de üzerinde anlaşamadığımız çok şey olmasına rağmen, faiz-enflasyon ilişkisinin yönü konusunda hemfikir olduğumuzu rahatlıkla söyleyebilirim.

Politika faizi ve enflasyon

Para politikaları ekonomide bir seri etkileşim sonucunda enflasyonu belirliyor, çeşitli kanallar üzerinden çalışan bu etkileşime aktarım mekanizması diyoruz.

1990'ların başından itibaren İngiltere, Kanada ve Yeni Zelanda gibi ülkelerin öncülük yaptığı enflasyon hedeflemesi rejimine geçiş ile birlikte politika faizi para politikasının en önemli aracı haline geldi ve aktarım mekanizmaları yaygınlıkla tartışıldı.

Bu süreçte şeffaflık çok önem taşıdığından, enflasyon hedeflemesine geçen her merkez bankası faiz kararlarının bel kemiğini oluşturan ilişkiler zincirini içeren aktarım mekanizmalarını, rutin olarak internet sayfalarında bulundurmaya başladılar.

Makro ekonomi dersleri veren birçok meslektaşım gibi ben de özenle hazırlanmış bu tabloları derslerimde kullandım, öğrencilerimiz de ilgiyle takip ettiler (İngiltere, Avro Bölgesi ve Avustralya merkez bankalarının yayınladığı aktarım mekanizmalarını bu bağlantılarını buraya bırakıyorum).

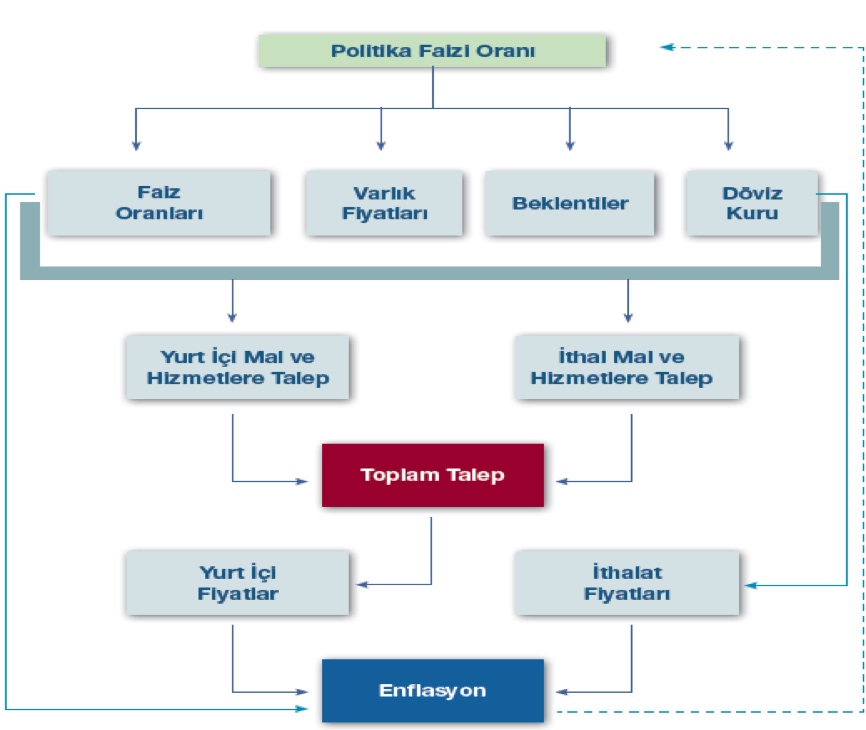

Aşağıda Grafik 1'de Merkez Bankası'nın (MB) sayfasından alınmış Türkiye ekonomisi için politika faizi ile enflasyon arasındaki ilişkiyi şematize eden aktarım mekanizmasını bulabilirsiniz.

Grafik 1. Aktarım mekanizması, Kaynak:TCMB

Grafik 1. Aktarım mekanizması, Kaynak:TCMB

MB bunu basitleştirilmiş versiyon olarak sunuyor, 2010'dan sonra küresel finansal krizin ardından kullanılmaya başlanan yeni politika araçlarını hesaba katan ikinci bir versiyon daha var ama bu yazının odağı olan faiz-enflasyon ilişkisini irdeleyebilmek için basitleştirilmiş versiyonu rahatlıkla kullanabiliriz.

Grafik 1'den de görüldüğü gibi politika faizindeki bir değişikliğin ekonomi üzerindeki etkisi dört kanaldan gerçekleşiyor; (1) diğer faiz oranları; (2) varlık fiyatları; (3) beklentiler; ve (4) döviz kuru.

Şimdi bu etkileşim zincirini daha iyi anlayabilmek için politika değişikliğinin, politika faizlerini düşürme yönünde olduğunu varsayalım ve bunun enflasyonda nasıl bir değişikliğe neden olacağını Grafik 1'deki aşamaları tek tek gözden geçirerek analiz edelim (doğal olarak faiz artırımında da aşağıda açıklanan etkilerin tam tersi gerçekleşir):

- İlk aşamada politika faizindeki azalma, kredi ve mevduat faizlerinde azalmaya neden olur. Bunun sonucu olarak da firmalar düşük faizle daha yüksek borç almaya yönelerek yatırım talebini artırırlar. Benzer şekilde, bireyler de hem daha düşük faizle borçlanabileceklerinden, hem de azalan mevduat faizlerine tepki olarak mevduatı azaltıp harcamaya yöneleceklerinden özel tüketim artar.

- Azalan faizlerle birlikle çoğalan likidite sonucu varlıklara artan talep hem hisse senedi ve tahvil gibi finansal varlıkların, hem de emlak gibi taşınmazların fiyatını artırır. Varlık fiyatlarındaki bu artışlar, bu varlıklara sahip şirketlerin bilançolarındaki iyileşme sonucu yatırım talebini ve bu varlıklara sahip bireylerin servet düzeyindeki artış nedeniyle de tüketim talebini ilaveten artırır.

- Yukarıda da belirttiğim gibi enflasyon hedeflemesinin –bu başka politika rejimleri içinde geçerli– başarılı olabilmesinde politika değişikliklerinin beklentiler üzerindeki etkisi büyük önem taşır. Örneğin -özellikle seçim öncesi dönemlerde- siyasi nedenlerle izlenen gevşek para politikası, beklentilerin bozulmasına ve enflasyonun normal dönemlere göre daha fazla artmasına neden olur.

Türkiye'de Kasım ayındaki faiz düşürme kararını takiben, kredi faizlerinde düşüş değil artış gerçekleşmesi de yine beklentilerle ilgili bir durum.

- Türkiye gibi dışarıya açık – dış ticareti toplam gelirinin önemli bir bölümünü oluşturan- ülkelerde para politikasının ekonomi üzerindeki etkisini belirlemede döviz kuru kanalı önemli bir işlev görür. Düşen faizler sermaye çıkışı yoluyla milli paranın değerinin azalmasına yol açar. Döviz kurunun artması ithal tüketim mallarının ve -yine Türkiye gibi ülkeler için önemli olan- ithal hammaddelerin fiyatını artırır. Bunun sonucu olarak ta yurt içinde üretilen mallara olan toplam talep -grafikte kırmızı yatay kutu- artar.

Enflasyon etkisi

Peki tüm bunların sonucunda enflasyona ne olur? Bu sorunun cevabını da şemanın en alt kısmından okuyabiliriz.

Yurt içi talepte oluşan artış – hem faizlerin azalmasıyla körüklenen tüketim ve yatırım talebi, hem de azalan ithalatın doğurduğu ek talep - yurt içi fiyatlar üzerinde yukarı yönlü baskı oluşturur.

Bir de artan döviz kuru, ithal edilen malların pahalanması nedeniyle enflasyonu artırır. Türkiye ekonomisinde kur geçişkenliğinin -kurdaki artışın enflasyonu tetikleme etkisi- yüksek ve 2017'den itibaren artmakta olduğu göz önüne alınırsa bu kanalın enflasyon dinamiklerindeki önemi daha iyi anlaşılır.

Yurt içi fiyatların belirlenmesinde işçi piyasaları dinamikleri, enflasyon katılığı gibi faktörlerin rolünü de göz ardı etmemek gerekiyor tabii.

Başa dönersek özetle, politika faizindeki azalma farklı kanallardan çalışarak enflasyonu artırıyor. Yani rahatlıkla "düşük faiz sebep, yüksek enflasyon sonuç" diyebiliriz.

Burada belirtmekte fayda var, aktarım mekanizması finansal sektörün yapısına, sermaye hareketlerine, ekonominin dışa açıklık derecesine, ekonomideki borçluluk oranları ve dolarizasyon gibi faktörlere bağlı olarak ülkeden ülkeye değişiklik gösterebilir. Hatta aynı ülke için dönemden döneme farklı çalışabilir. Örneğin kredibilitesi güçlü bir ekonomi yönetimi enflasyonla mücadelede önceki dönemlere göre bekleyişlerdeki olumlu etkiler kanalıyla daha başarılı olabilir.

Fakat elimizde bu mekanizmanın tamamen farklılaşıp faiz-enflasyon ilişkisinin yönünü tersine çevirebileceği konusunda hiç bir veri yok.

Şimdi tekrar yukarıdaki şemaya dönüp bir de şu soruyu soralım: Düşürülen faizin enflasyonu düşürebilmesini sağlayacak bir kanal var mı? Bu konuda yetkililer tarafından son zamanlarda artan sıklıkla yapılan açıklamalar iki olasılığa işaret ediyor. Birincisi faiz ödemeleri düşen bir firmanın bunu kendi sattığı malın fiyatına yansıtma durumu. İkincisi ise düşük faizin kamçılayacağı üretim ve arz artışı ile enflasyon üzerinde yaratılabilecek potansiyel olumlu etki.

Bu iki kanalın da teorik alternatif olmanın ötesinde bir geçerliliği olmadığını kolaylıkla söyleyebiliriz: (1) fiyatların belirlenmesinde bir çok maliyet faktörü var, faiz bunların arasında sadece bir tanesi ve düşürülen politika faizi sonucu artan hammadde fiyatları ve ücretler gibi diğer maliyet unsurlarının yanında oldukça önemsiz; (2) faizlerin arz üzerindeki etkisi talep üzerindeki etkisinden çok daha zayıf.

Ayrıca belirtmek gerekir ki, aktarım mekanizmasının yukarıda bahsedilen her kanalı için -bir kısmı da Türkiye verileri kullanılarak Merkez Bankası mensuplarınca gerçekleştirilen- yüzlerce, bazıları üzerinde binlerce akademik çalışma bulunuyor. Grafik 1'de sunulan şema bu araştırmaların sonuçlarından ve dolayısıyla uzun yıllar içinde bir çok ülkenin deneyimlerinden süzülmüş bir ortak anlayışın ürünü.

Sonuç

2022 yılının Türkiye ekonomisi için olağanüstü bir yıl olacağı açık. Tabii olağandışı zamanlar, olağandışı tedbirler/programlar gerektirir. Bu nedenle daha önce denenmemiş ekonomi politikaları devreye sokulabilir.

Fakat verilerle hiçbir şekilde desteklenmeyen, sadece bizde değil dünyanın gerisinde de ampirik karşılığı olmayan "düşük faiz – düşük enflasyon" kurgusu etrafında şekillenen ekonomi politikalarının başarı şansının olmayacağını şimdiden söyleyebiliriz.

Yazarın Diğer Yazıları

Parlamenter sistem nasıl güçlendirilmeli?

Muhalefetin kazandığı durumda seçimlerden hemen sonra başlaması gereken ve başlayacağı taahhüt edilen en önemli süreç hükümet sistemi değişikliği ve güçlendirilmiş parlamenter sisteme geçiş. Peki nasıl?

Başkanlık rejimlerinde ekonomik performans neden bu kadar kötü?

Hangi rejimin ekonomik performansı daha iyi?

Fikret Şenses Hocamızın ardından…

Akademik ciddiyet, prensip, doğruluk, iyilik, tevazu, nezaket. Bir insan bundan daha kıymetli nasıl bir miras bırakabilir ki?

© Tüm hakları saklıdır.

Yazarlar

- Adnan Ekinci

- Ahmet Sever

- Ahmet Talimciler

- Akdoğan Özkan

- Alex Akimoğlu

- Ali Akay

- Atilla Dorsay

- Aydın Engin

- Ayfer Feriha Nujen

- Aysel Sağır

- Ayşe Acar

- Barçın Yinanç

- Bekir Ağırdır

- Candan Yıldız

- Cemal Tunçdemir

- Çağnur Öztürk

- Çiğdem Anad

- Çiğdem Toker

- Deniz Can

- Doğan Akın

- Emrah Akın

- Ercan Uygur

- Erdoğan İşcan

- Erdoğan Sağlam

- Faruk Bildirici

- Fulya Canşen

- Füsun Sarp Nebil

- Gökçer Tahincioğlu

- Gönenç Gürkaynak

- Hakan Aksay

- Hande Çayır

- Hasan Cemal

- Hasan Göğüş

- Hasan Servet Öktem

- İrfan Yalın

- İskender Aruoba

- Leyla Alp

- M. K. Perker

- Mehmet Y. Yılmaz

- Mehmet Y. Yılmaz | Futbol

- Mehmet Y. Yılmaz | Hafta Sonu

- Mehmet Yalçın

- Murat Batı

- Murat Belge

- Murat Bjeduğ

- Murat Sabuncu

- Mustafa Durmuş

- Oğuz Demiralp

- Orhan Tekelioğlu

- Oya Baydar

- Pınar Doğu

- Rıdvan Akar

- Rıza Türmen

- Selçuk Demirel

- Sencer Ayata

- Seyfettin Gürsel

- Süheyl Aygül

- Şenay Tanrıvermiş

- Şengün Kılıç

- Şirin Payzın

- Şükrü Hatun

- Talat Kırış

- Tan Oral

- Tolga Şardan

- Tolga Şirin

- Tuğçe Tatari

- Tuğrul Akşar

- Tuğrul Eryılmaz

- Türkay Demir

- Uğur Gürses

- Umut Ozan Darıcı

- Yalçın Doğan

- Yılmaz Murat Bilican

- Yusuf Nazım

- Zeynel Lüle