Türkiye ekonomisi iktisatçının/ekonomistin öngördüğü doğrultuda doludizgin gidiyor. Hangi iktisatçının/ekonomistin öngörüsü bu? Bu sorunun yanıtı yazı ilerledikçe anlaşılacak.

Birincisi, ekonomi doludizgin daha da yüksek enflasyona gidiyor. Enflasyonun öyle kısa sürede düşmeyeceğini, hatta yükselebileceğini beklentilerden anlıyoruz. Beklentileri yalnızca yayınlanan beklenti anketlerinden izlemiyoruz.

Kredi talebi enflasyon beklentisini yansıtıyor

Örneğin kredi talebinden beklentileri izleyebiliyoruz. Kredi talebi giderek yükseliyor. Firmalar, tüketiciler, kredi kartı sahipleri ve ilgili başka taraflar kredi kullanmak istiyorlar. Diğer bir ifadeyle borçlanmak istiyorlar. Çünkü enflasyonist ortamda borçlanmak karlı.

Üretimde girdi olarak kullanılan emtianın, üretilen ürünlerin, gayrimenkulün, dövizin fiyatlarının artacağı bekleniyorsa kredi ile bunları satın almak doğru ve karlıdır. Ancak iki koşulu var.

Birincisi kredi için ödenecek faiz beklenen enflasyondan düşük olmalı, yani reel faiz eksi olmalı. Türkiye'de bu dönemde bu koşul çok güçlü şekilde sağlanıyor. Kredi faizleri yüzde 25-30 arasında iken, içinde bulunduğumuz dönemde TÜİK enflasyonu yüzde 70, bir yıl sonrası için beklenen enflasyon yüzde 40-50 arasında.

İkinci koşul da şu; enflasyonu TL fiyatlarla ölçtüğümüze göre, borçlanma da TL ile olmalı. Örneğin, dolarla borçlanmak çok riskli olabilir.

Kurda artış beklentisi ile döviz kredisi talebi düşüyor

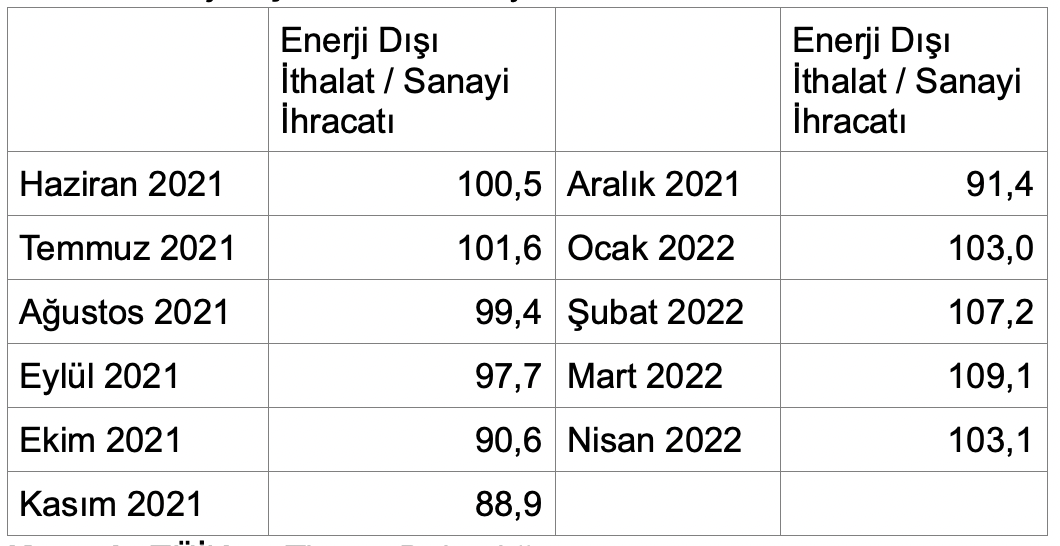

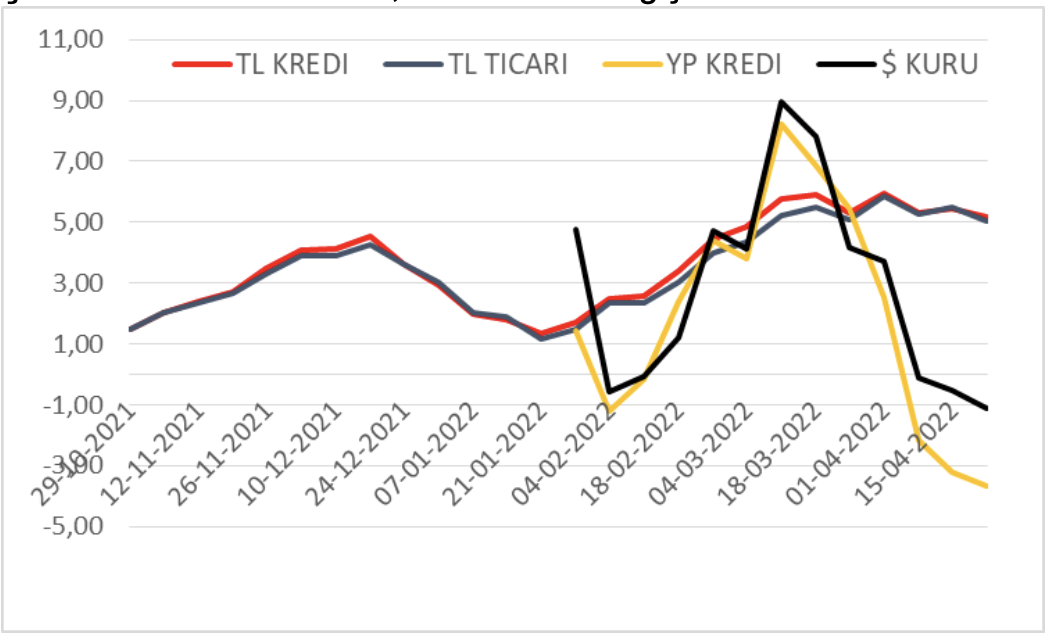

Şekil 1'de görüldüğü gibi, TL ile borçlanma hızla yükselirken, yabancı para (YP) ile borçlanma artmıyor, azalıyor. 4 haftalık dönemler için kredi büyümesi son iki ayda yüzde 5 üzerinde seyrediyor. Döviz kredisi dolar kuruna bağlı olarak değişiyor ve son iki aydır kurdan daha hızlı düşüyor.

Şekil 1 TL ve YP kredileri, 4 haftalık yüzde değişme, Kaynak: TCMB

Şekil 1 TL ve YP kredileri, 4 haftalık yüzde değişme, Kaynak: TCMB

Hanehalkı zaten döviz ile borçlanamıyor. Firmalar ise, ihracat geliri olsa bile, TL ile borçlanmayı tercih ediyor ve döviz ile borçlanma azalıyor. Çünkü kurda hızlı bir yükselme beklentisi var. Burada birkaç noktayı vurgulayalım.

Kredi dağıtım mekanizması enflasyonist etki yapıyor

1) TCMB, ekonomi idaresinin isteği doğrultusunda bankaları yüzde 14 gibi çok düşük faizle fonluyor. Dolayısıyla bankalar görece düşük faiz ile kredi verebiliyor. Ancak böylece krediler için bir talep fazlası oluşuyor ve kredi her isteyene verilmiyor; koşulları var, ilişkiler de gerekiyor.

Kredi çekebilmenin bir koşulu şudur; sağlanan kredi ile döviz alınmayacağı taahhüt edilmelidir. Bu taahhüt yerine gelmezse cezası vardır. Bu gibi taahhhütlerle çekilen kredilerin nasıl izlendiğini bilmek zor.

Krediler, piyasa ve fiyat mekanizması dışında dağıtılıyor. Halbuki normal koşullarda bankalar kredileri arz ve talep koşullarının getirdiği faiz ile dağıtabilmelidir. Şimdiki dağıtım yöntemi ile kredilerin en uygun alanlara gidip gitmediğini bilmek zor.

2) Bu şekilde dağıtılan kısa vadeli krediler ile uzun vadeli yatırımları fonlamak zordur. Zaten firmalara verilen kredilerin yüzde 85 gibi önemli bir bölümü ticari kredi olarak verilmektedir. Şekil 1'de ticari kredilerin ve toplam TL kredilerin aynı hızda değiştiği görülüyor.

Haliyle bu krediler, enflasyondan kaçmak amacıyla, döviz, gayrimenkul ve tüketim malları gibi belli alanlara yöneliyor talebi körüklüyor. Sonuçta bu krediler enflasyonu arttıran bir etki yapıyor.

3) 9 Mayıs 2022 tarihinde yapılan bakanlar kurulu toplantısından yine bir kredi dağıtma kararı çıkmıştır. Bu krediler düşük faizli ve konut sentörüne yönelik olacaktır. Bu krediler de konut sektöründe talebi, dolayısyla enflasyonu arttırıcı bir etki yapacaktır.

Mevduat ve kredi faizleri ve gelir transferi

Bankaların önde gelen bir fonlama kaynağı mevduatlardır. Kredilerde görülen mekanizmanın bir anlamda tam tersi TL mevduatlarda görülüyor. Mevduat faizleri, vadelere göre farklı olmakla birlikte yüzde 15 – 17.5 arasında değişiyor. Yukarıda belirttiğimiz enflasyon oranları ile reel faizler mevduatlar için çok daha düşüktür.

Döviz kurunda sıçrama riskine karşı, önemli ölçüde TL mevduatın KKM sistemine geçtiği anlaşılıyor. Bu sistemde önemli bir kur artışı yoksa mevduat sahibine verilen yüzde 15 – 17.5 arasında bir faizdir ve mevduat sahibi çok büyük bir eksi faiz ile karşı karşıyadır.

Vurgulamak gerekir ki, bu eksi faizlerle TL ile tasarruf yapanlar cezalandırılıyor. Çıkan sonuç şudur; kredilerin dağıtımı ve uygulanan faizler ile, kredi alabilene, tasarruf yapan mevduat sahibinden bir gelir aktarımı olmaktadır.

Enflasyon diğer yandan sabit ve düşük gelirli olanları da ezdikçe eziyor, bu kesimden de fiyatlarını ve ücretlerini arttırabilenlere bir gelir transferi oluyor.

Dış ticaret açığı ve dışa transfer

Süregiden enflasyon ve KKM uygulaması nedeniyle döviz kuru baskı altına alınmış durumdadır.

Hem enflasyonun kendisi, hem döviz kurunun baskılanması ile kurda hızlı artışlar olabilir beklentisi yaratıyor. Bu durum, hem nihai mallar için hem de girdiler için ithalat talebinin öne çekilmesine neden oluyor. Ayrıca bu beklenti ile firmalar daha çok ithal girdi stokları tutmak zorunda kalıyorlar.

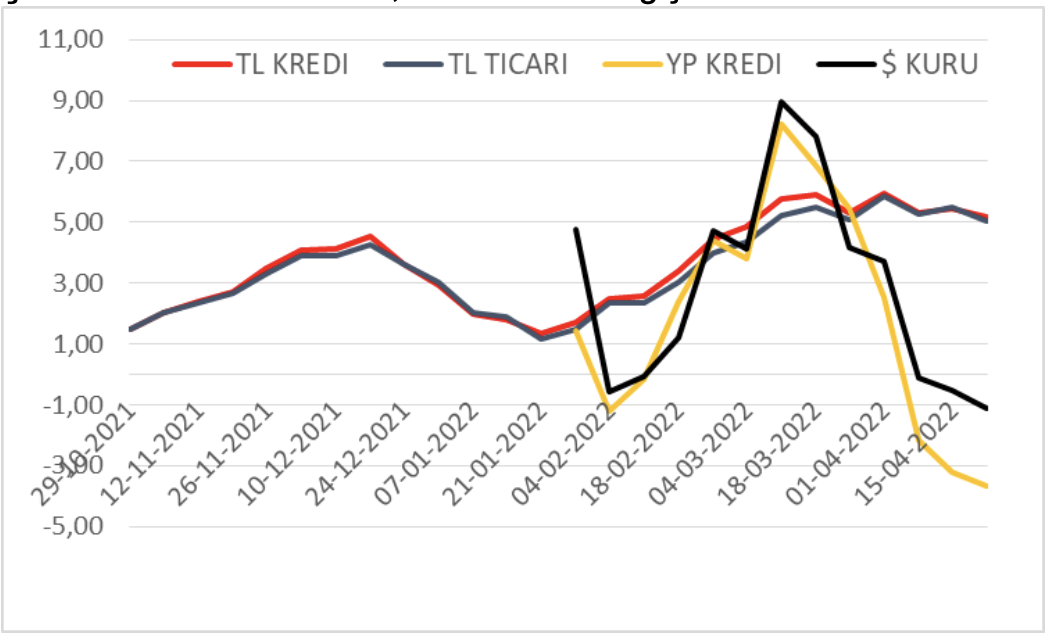

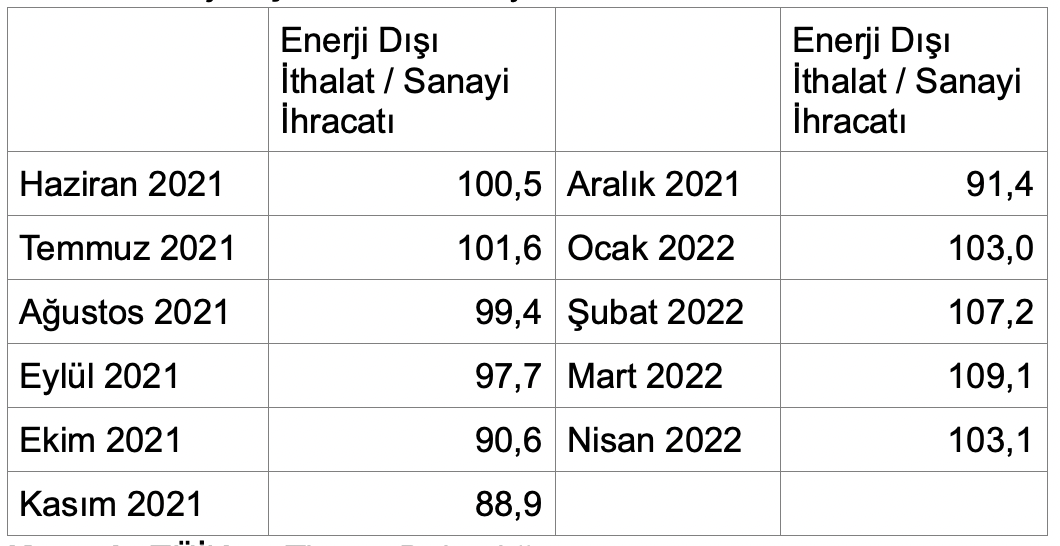

Bu durum, kredilerdeki artışla da birleşince, dış ticaret açığına ve cari açığa olumsuz etki yapıyor. Tablo 1'de, enerji dışı ithalat / sanayi ihracatı oranı, üçer aylık ortalamalar ile yer alıyor. Dış ticaret açığı önemli ölçüde enerji fiyatı yükselmesinden kaynaklanıyor.

Ancak bu açıkta hem dış ticaret haddi etkisi hem de kur beklentisi etkisi vardır. Bu etki tablodaki oranın yükselmesine neden oluyor. Dış ticaret haddinde ve tablodaki oranda kötüleşme dış dünyaya bir gelir transferi anlamına geliyor.

Tablo 1 Enerji Dışı İthalat / Sanayi İhracatı Kaynak: TÜİK ve Ticraet Bakanlığı

Tablo 1 Enerji Dışı İthalat / Sanayi İhracatı Kaynak: TÜİK ve Ticraet Bakanlığı

Not: Enerji ithalatı "Fasıl 27" ithalatı olarak alınmış ve değeri toplam ithalattan çıkarılmıştır.

Şekil 1 TL ve YP kredileri, 4 haftalık yüzde değişme,

Şekil 1 TL ve YP kredileri, 4 haftalık yüzde değişme,