Dev şirketlerin büyük miktardaki kârları vergi cennetlerine aktarılmaya devam ediyor. AB Vergi Gözlemevinin hazırladığı 2024 yılı Küresel Vergi Kaçakçılığı Raporuna göre, 2022 yılında vergi cennetlerine aktarılan kâr, 1 trilyon dolar. Bu tutar, çok uluslu şirketlerin ana merkezlerinin bulunduğu ülke dışındaki tüm kârlarının yaklaşık yüzde 35'i kadar.

Vergi cennetlerine giden kârların ardından ortaya çıkan kurumlar vergisi geliri kaybı da oldukça ciddi düzeye ulaşmış durumda. Kayıp, küresel olarak toplanan kurumlar vergisi gelirlerinin neredeyse yüzde 10'una eşdeğer.

ABD'li çok uluslu şirketler, küresel kâr değişimlerinin yaklaşık yüzde 40'ından sorumlu. Rapora göre bu durumdan en çok etkilenenler Batı Avrupa ülkeleri.

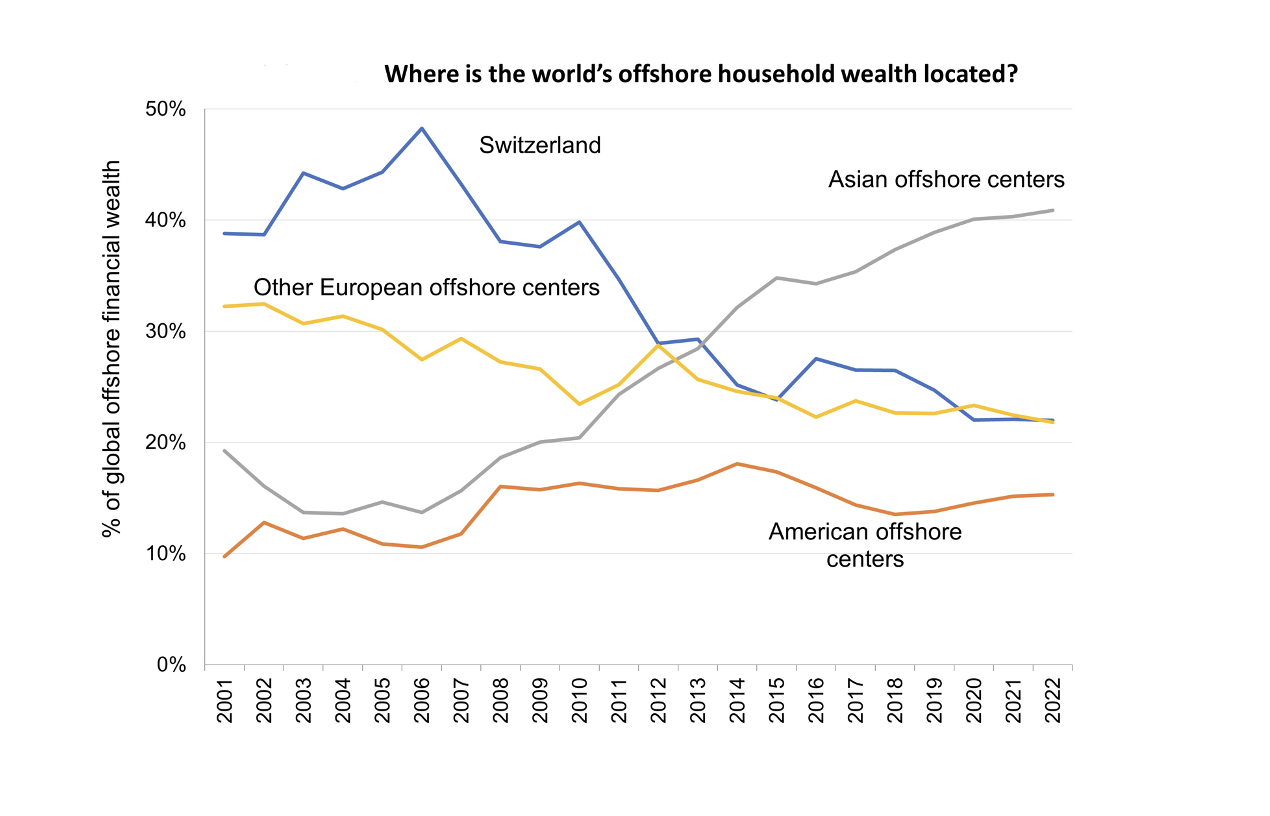

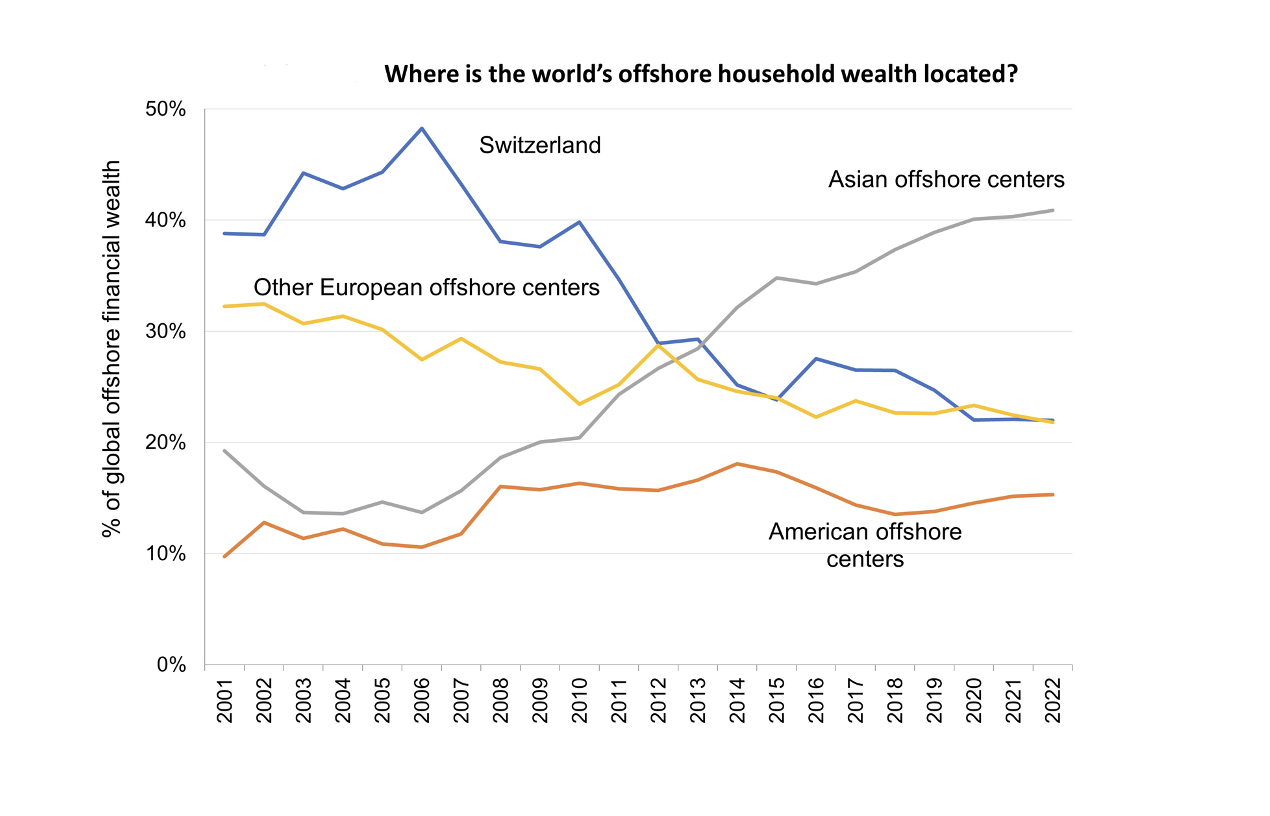

Aşağıdaki grafikte görüldüğü gibi, cennet birden fazla. 2004 yılında İsviçre bu alanda en iyi konumdayken izleyen yıllarda cazibesini kaybetmiş görünüyor. Asya ülkeleri ise 2004 yılından sonra vergi cenneti olma kapasitesini bir hayli geliştirmiş durumda.

Kaynak: Küresel Vergi Kaçakçılığı Raporu-2024 (AB Vergi Gözlemevi)

Kaynak: Küresel Vergi Kaçakçılığı Raporu-2024 (AB Vergi Gözlemevi)

Yine aynı rapora göre 2001 yılında küresel milli gelirin yüzde 9,4'ü vergi cennetlerindeki küresel finansal zenginlik iken bu pay 2020'de yüzde 14'e kadar yükseldi. 2022 itibariyle küresel milli gelirin yüzde 12'si vergi cennetlerindeki küresel finansal zenginliklerden oluşuyor. Ayrıca bu zenginlikler yüksek servet sahibi kişilere ait.

Haliyle bu zenginliklerin önemli bir kısmı vergi otoritelerine beyan edilmiyor. Rapordaki hesaplamalara göre yalnızca vergi cennetlerindeki bu finansal zenginliklerin yaklaşık yüzde 25'i vergi dışı kalmış durumda.

Zengin demişken; özellikle milyarderler ödediği tüm vergiler itibariyle daha düşük vergi oranlarına tabi olabiliyorlar. Teknik olarak milyarderlerin düşük vergi oranlarına sahip olmalarının temel nedeni, çoğu ülkede özellikle gelir ve kurumlar vergisinden kaçınmak için kendilerine ait dev şirketleri kullanabilmeleri. Vergi cenneti ülkelerde dev şirketler kurarak, birden fazla şirkete bölünerek, kâr payı dağıtan halka açık şirketler oluşturarak kâr payları üzerinden vergi ödemekten kaçınmaları/kaçırmaları mümkün olabiliyor.

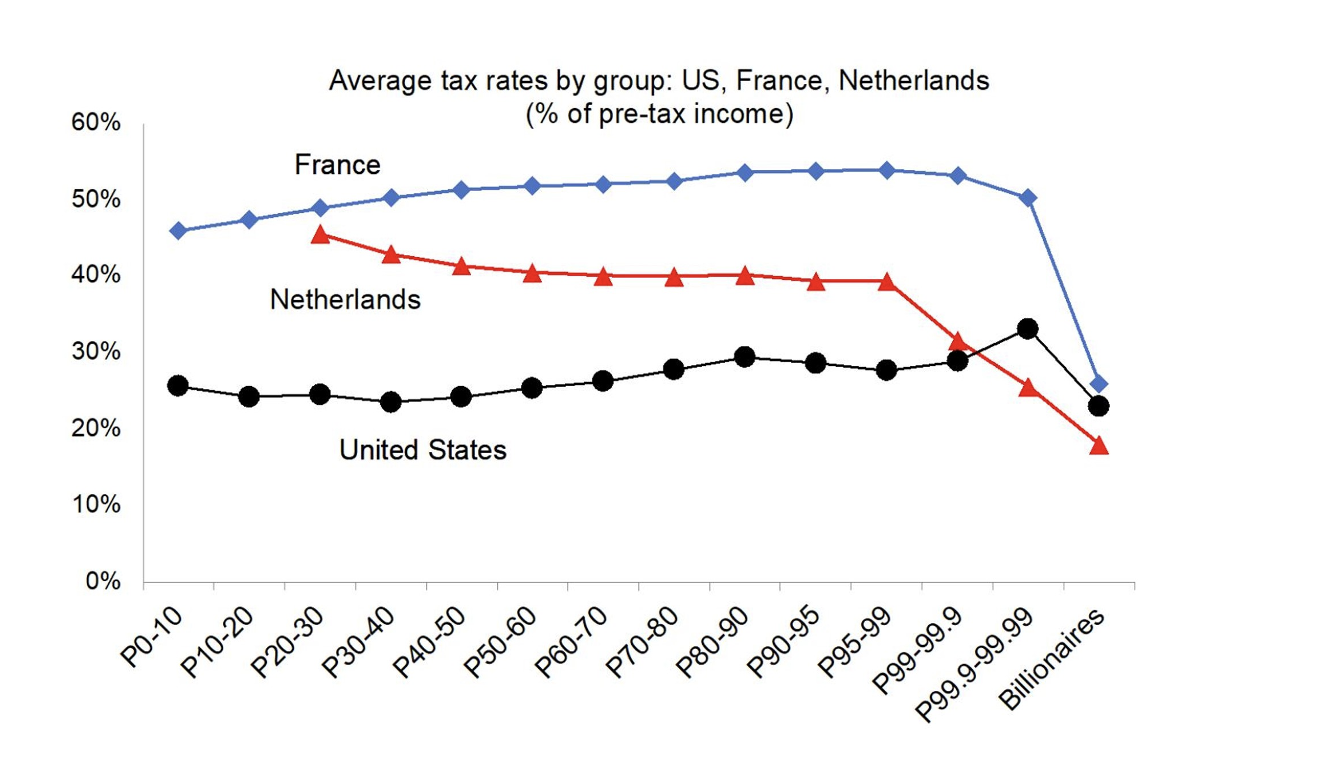

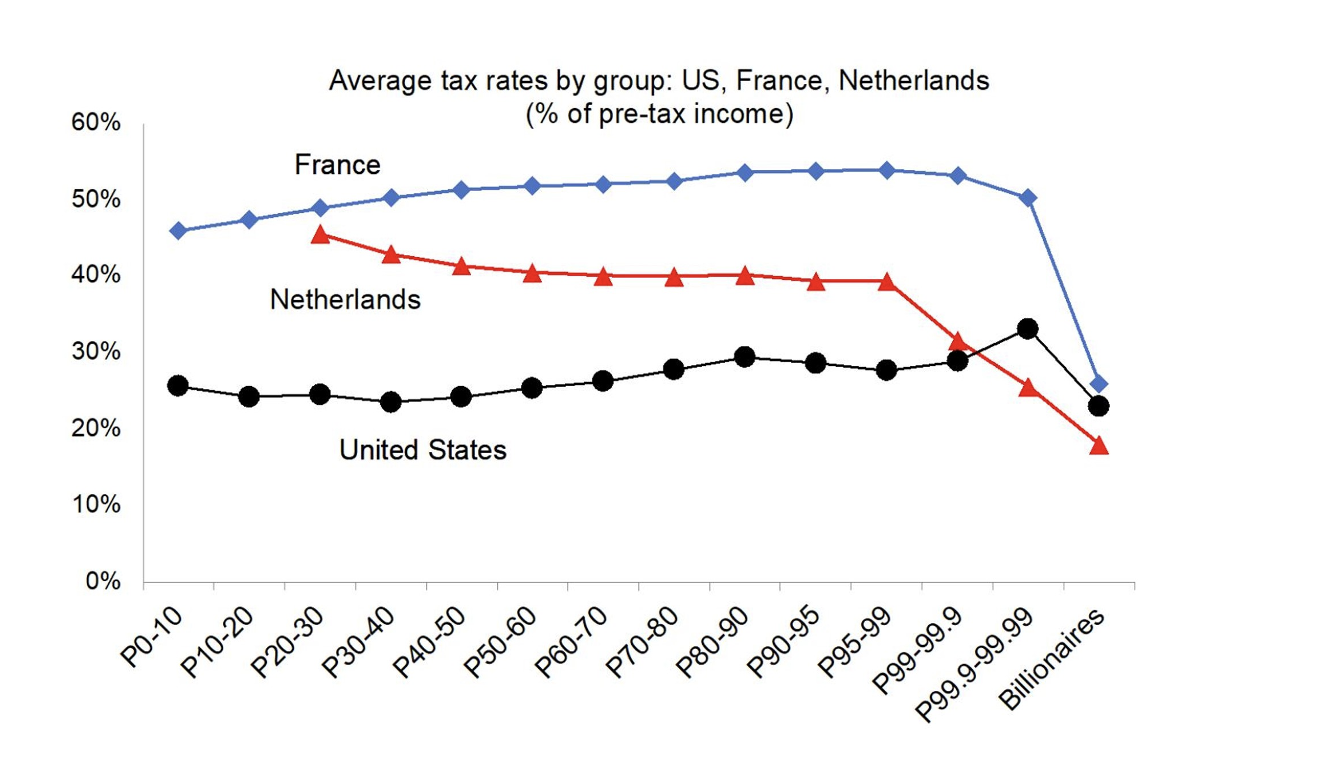

Aşağıdaki grafik de oldukça çarpıcı. Amerika, Fransa ve Hollanda'da servet sahipliği arttıkça tabi olunan vergi oranları da düşüyor. Oysa vergide adaleti sağlamak için az kazananın az çok kazananın çok vergi ödemesi gerekiyordu.

Kaynak: Küresel Vergi Kaçakçılığı Raporu-2024 (AB Vergi Gözlemevi)

Kaynak: Küresel Vergi Kaçakçılığı Raporu-2024 (AB Vergi Gözlemevi)

Örnekler, grafikler çoğaltılabilir. Bir yandan adaletin sağlanması ve toplum vicdanının rahatlaması için bu kârların görünür hale gelmesi ve vergilendirilmesi gereği ortada. Diğer yandan devletlerin kamu geliri ihtiyacı giderek artıyor.

Çok uluslu dev şirketlerin kârlarının vergi cennetlerine gitmemesi için bir yol haritası var mı?

Yukarıda bahsettiğim bu tür vergi uyumsuzluklarının azalması için uluslararası irade şart görünüyor. OECD'nin 2012 yılından bu yana BEPS Eylem Planı var. Bu plan, çok uluslu şirketlerin sınır ötesi işlemlerde vergi düzenlemelerini ihlal etmesini önleyici Matrah Aşındırması ve Kâr Kaydırması Eylem Planı'dır. Ayrıca 2017 yılında OECD bünyesinde 38 ülkeyi kapsayan çalışmalar başlamıştı.

Küresel asgari kurumlar vergi, Birleşmiş Milletler Üst Düzey Paneli (FACTI) tarafından 2021 Şubat ayında sunulan Sürdürülebilir Kalkınma İçin Finansal Bütünlük Raporu'nun da ana tavsiyelerinden biriydi.

Ayrıca Ekim 2021'de 140 üye ülkeden 136'sının kabul ettiği OECD/G-20 BEPS Kapsamlı Çerçevesi ortaya çıktı. Vergileme alanındaki bu sorunu aşmada iki sütunlu bir yaklaşıma yer verildi. Birinci Sütun, temelde dijital hizmet sağlayıcısı çok uluslu teknoloji şirketlerinin vergi ödeyeceği yere vurgu yaparken, İkinci Sütun küresel asgari kurumlar vergisinin ilkelerini belirliyor.

Ancak BEPS planının ilerlemesine rağmen küresel kâr değişimlerinin çok az değiştiği görülüyor. Bu değişim nedeniyle küresel vergi geliri kaybının, toplanan kurumlar vergisi gelirinin yaklaşık yüzde 10'unda sabit kaldı. Küresel düzeyde bir asgari kurumlar vergisini hayata geçirmek bir çözüm olabilirdi.

Küresel asgari kurumlar vergisi düşüncesi nasıl doğdu?

Hükümetler, pandemiyle mücadelede yavaşlayan ekonomik aktivite seviyesini arttırmada genişletici para ve maliye politikalarını uyguladılar. Tüm bu önlem ve destekler, mali disiplinden uzaklaşmayla sonuçlandı ve ekonomik göstergeler derinden etkilendi. O nedenle hükümetlerin yeni gelir kaynakları arayışına başlamaları kaçınılmaz. Ayrıca dünya artık daha kirli, iklim değişiklikleriyle mücadele ve sürdürülebilirlik çok maliyetli hale geldi. Kaynak arayışları çoğu zaman borçlanmayı bir finansman aracı olarak karşımıza çıkarsa da devletlerin temel ve vazgeçilmez gelir kaleminin vergiler olduğu unutulmuyor.

Küreselleşmenin sermaye önündeki engelleri kaldırması ve doğrudan yabancı sermaye yatırımlarının yıllar itibariyle artışı, ülkelerin birbirlerinden bağımsız bir şekilde vergi politikası izlemelerini engelliyor. Ülkeler, vergi politikalarını düzenlerken diğer ülkelerin vergi politikalarını da göz önüne almak durumunda kalıyor.

ABD seçimlerinin ardından başkanlık koltuğuna geçen J. Biden, Covid-19 ile mücadelede açtığı destek paketlerinin finansmanı için kendinden beklenmeyen bir alanda, vergi alanında bir mücadele başlattı. J. Biden, küresel kurumlar vergisi oranının asgari yüzde 15 olması önerisini getirdi. Bu konuda uzlaşma çağrısı cevap buldu, G-7 ülkeleri de destek verdi ve süreç küresel vergi reformuna dönüştü.

Küresel düzeyde asgari kurumlar vergisinin hayata geçirilebilmesi için G-20 ülkelerinin de uzlaşmaya destek vermesi gerekiyordu. Ülkelerin maliye-para politikası yetkilileriyle yapılacak toplantılarda alınan kararlar ve anlaşma hükümleri ulusal parlamentolarda onaylanırsa, 2024 yılı gelmeden hayata geçeceği 2021 yılı sonlarına doğru kesinleşmiş gibiydi. Geçtiğimiz hafta G-20 maliye bakanları ve merkez bankası başkanları Brezilya'nın Sao Paulo kentinde toplandılar. Bu konu yine gündemdeydi.

Yazı dizisi devam edecek, görüşmek üzere.

Binhan Elif Yılmaz kimdir?

Prof. Dr. Binhan Elif Yılmaz, lisans eğitimini İstanbul Üniversitesi İktisat Fakültesi Maliye Bölümünde, Yüksek Lisans ve Doktora eğitimlerini İstanbul Üniversitesi Sosyal Bilimler Enstitüsü Maliye Teorisi Ana Bilim Dalında tamamladı.

Akademik hayatına 1997 yılında İstanbul Üniversitesi İktisat Fakültesi Maliye Bölümü Maliye Teorisi Ana Bilim Dalında Araştırma Görevlisi olarak başlayan Binhan Elif Yılmaz, aynı Ana Bilim Dalında 2003 yılında Yardımcı Doçent, 2008 yılında Doçent, 2014 yılında Profesör oldu.

"Devlet Borçları ve Türkiye'de Borç Çıkmazı", "Türk Vergi Sistemi", "Maliye", "Küresel Kriz ve Avrupa'da Borç Çıkmazı", "Sosyal Güvenlik Ekonomisi", "Kamu Maliyesi" isimli başlıca kitaplarının yanında 100'ü aşkın akademik çalışması ve ulusal/uluslararası kongrelerde sunduğu bildirileri bulunmaktadır.

Prof. Dr. Binhan Elif Yılmaz Kamu Maliyesi, Maliye Politikası, Türk Vergi Sistemi, Devlet Borçları, Kamu Borç Yönetimi ve Uluslararası Borç Krizleri derslerini vermekte, TÜBİTAK, BAP destekli projeler yürütmektedir.

Çeşitli TV kanallarının ekonomi programlarına yorumlarıyla katılmakta olan Binhan Elif Yılmaz, halen İstanbul Üniversitesi İktisat Fakültesi Maliye Bölümünde profesör olarak görev yapmaktadır.

|

Kaynak: Küresel Vergi Kaçakçılığı Raporu-2024 (AB Vergi Gözlemevi)

Kaynak: Küresel Vergi Kaçakçılığı Raporu-2024 (AB Vergi Gözlemevi) Kaynak: Küresel Vergi Kaçakçılığı Raporu-2024 (AB Vergi Gözlemevi)

Kaynak: Küresel Vergi Kaçakçılığı Raporu-2024 (AB Vergi Gözlemevi)