Yazıya giriş yapmadan önce izninizle önemli bir panel duyurusu yapmak istiyorum. 9 Kasım Perşembe günü saat 14.00'te Ankara Yeminli Müşavirler Odasında Vatandaşın Vergisini Koruma Derneği (VAVEK) tarafından "Yerel Seçim Öncesi Ekonomik ve Mali Gelişmeler" konulu herkese açık ve sadece yüz yüze olacak bir panel düzenleniyor. Açılışını Ankara YMM Odası Başkanı Şahin Savcı ile VAVEK Başkanı Dr.Turgay Bozoğlu'nun yapacağı panelde konuşmacı olarak Prof. Dr. Binhan Elif Yılmaz, Prof. Dr. Yalçın Karatepe, Prof. Dr. Aziz Konukman, Prof. Dr. Murat Batı ve Cem Toker yer alacak. Daha iyi bir işi olmayanları bekler dedikten sonra konumuza geçelim.

Her yıl bütçe kanunu yapılırken takip eden üç yılın vergi harcama tahmin tutarları da bütçe kanunu ekinde yayımlanmaktadır. Vergi harcaması, devletin vergi toplarken yaptığı harcamalar demek değildir. Vergi harcaması devletin o yıl almaktan vazgeçtiği gelirleri ifade etmek için kullanılır. Örneğin çalışanlara verilen yemek bedelinin 110 Türk lirası gelir ve damga vergisinden istisnadır ya da konut kira geliri elde edenlerin elde ettikleri bu kira gelirinin 21 bin Türk lirası istisnadır. Ya da asgari ücret elde edenlerin ücretlerinden gelir ve damga vergisi alınmaması gibi. Bunların tamamı vergi harcamasıdır. Ancak bazı indirim, istisna ve muafiyetler, standart vergi sisteminin unsurları olmaları nedeniyle vergi harcama listesi dışında tutulabilmektedir.

Özetle ve genel olarak muafiyet ve istisnalara vergi harcaması denilmektedir.

Yaklaşık 200 adet Kanunda yer alan muafiyet ve/veya istisna vergi harcama listesinde yer almaktadır

Bütçe kanunu ekinde yer alan Vergi Harcamalarının Kanuni Dayanaklarına İlişkin Liste'de 199 adet kanuna ilişkin yüzlerce madde bulunmaktadır.

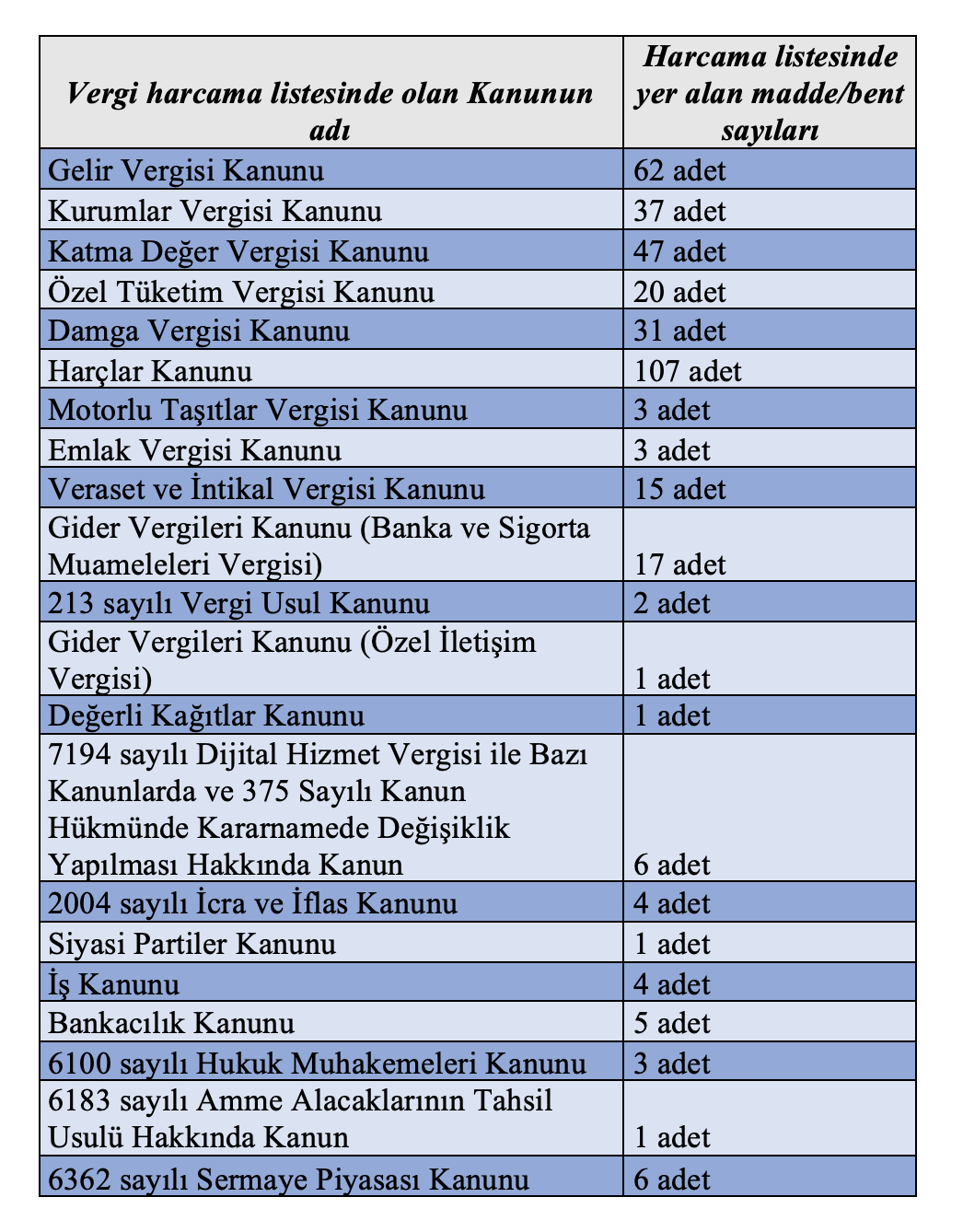

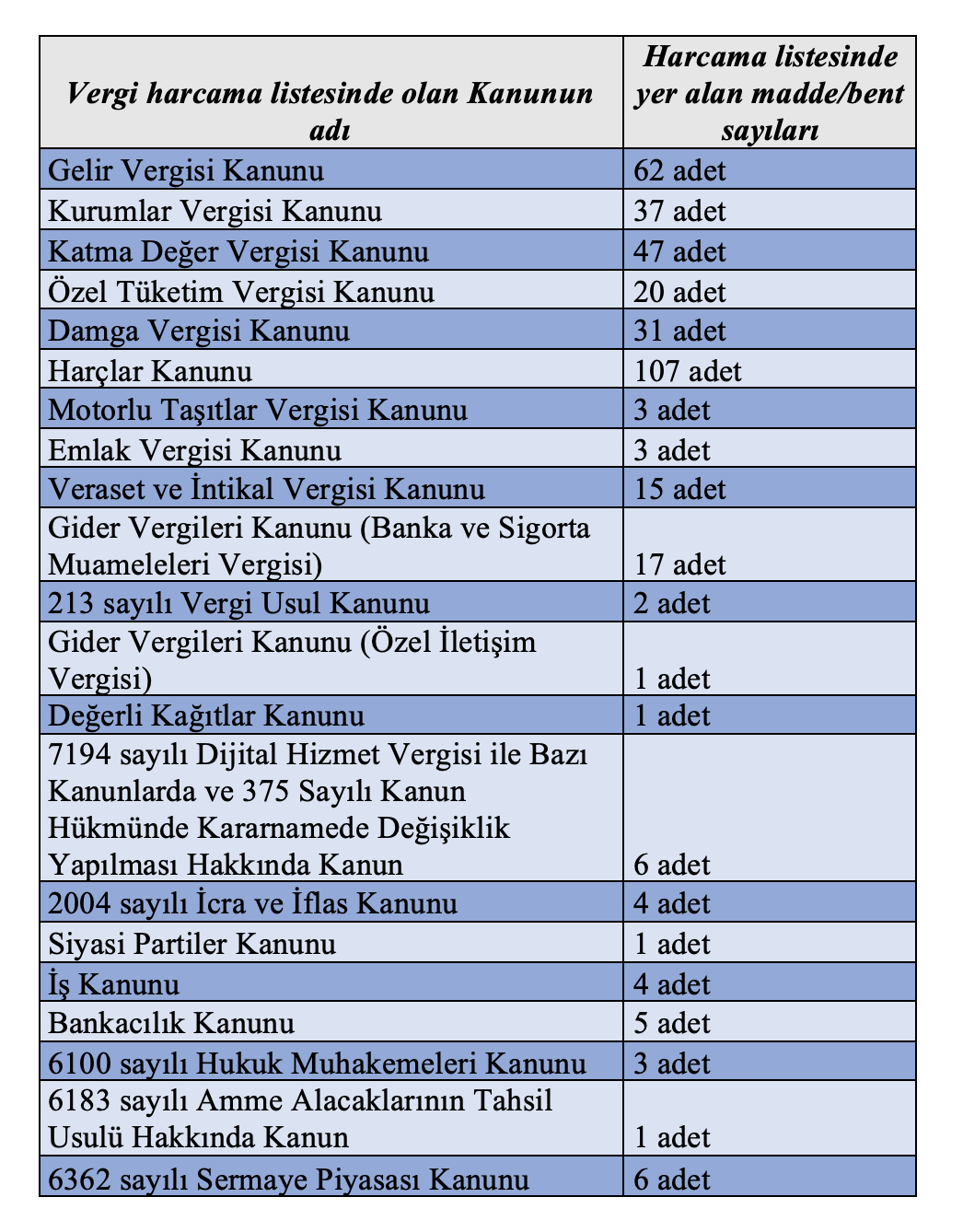

Aşağıdaki tabloda bu kanunların bir kısmı ve ilgili kanunda yer alan muafiyet ile istisnaya yer veren madde/bent sayıları bulunmaktadır.

Yukarıdaki listede sadece bir kısım kanun ve ilgili madde/bent sayıları bulunmaktadır. Vergi harcama listesinde bulunan kanun sayısı toplamda 199 adettir. Bu kanunların bir kısmı gelir vergisi kanunu gibi doğrudan vergi kanunlarından oluşurken bir kısmı ise -Siyasi Partiler Kanunu gibi- vergi kanunlarından değildir. Ancak kendi uygulama esasları çerçevesinde bir ya da birkaç maddeyle kendi faaliyet alanıyla alakalı elde ettikleri gelir ile faaliyetleri kapsamında oluşan harcamalar ile işlemleri bazı vergilerden istisna/muaf etmişlerdir. Örneğin Siyasi Partiler Kanunu m.61 ile siyasi parti mal varlığından elde edilen gelirler hariç olmak üzere, diğer kaynaklardan elde edilen gelirlerden hiçbir surette vergi, resim ve harç alınmaması sağlanmıştır.

Yukarıdaki listede sadece bir kısım kanun ve ilgili madde/bent sayıları bulunmaktadır. Vergi harcama listesinde bulunan kanun sayısı toplamda 199 adettir. Bu kanunların bir kısmı gelir vergisi kanunu gibi doğrudan vergi kanunlarından oluşurken bir kısmı ise -Siyasi Partiler Kanunu gibi- vergi kanunlarından değildir. Ancak kendi uygulama esasları çerçevesinde bir ya da birkaç maddeyle kendi faaliyet alanıyla alakalı elde ettikleri gelir ile faaliyetleri kapsamında oluşan harcamalar ile işlemleri bazı vergilerden istisna/muaf etmişlerdir. Örneğin Siyasi Partiler Kanunu m.61 ile siyasi parti mal varlığından elde edilen gelirler hariç olmak üzere, diğer kaynaklardan elde edilen gelirlerden hiçbir surette vergi, resim ve harç alınmaması sağlanmıştır.

Vergi harcama tutarları

Vergi harcama listesi her yıl yapılan bütçe kanunu ekinde yer almaktadır. Bu listede, kanunun kendi yılıyla birlikte toplamda üç yıllık tahminler yer almaktadır. Listeye göre kendi kanun maddeleri uyarınca nelerin vergi harcaması olacağı belirtilmektedir.

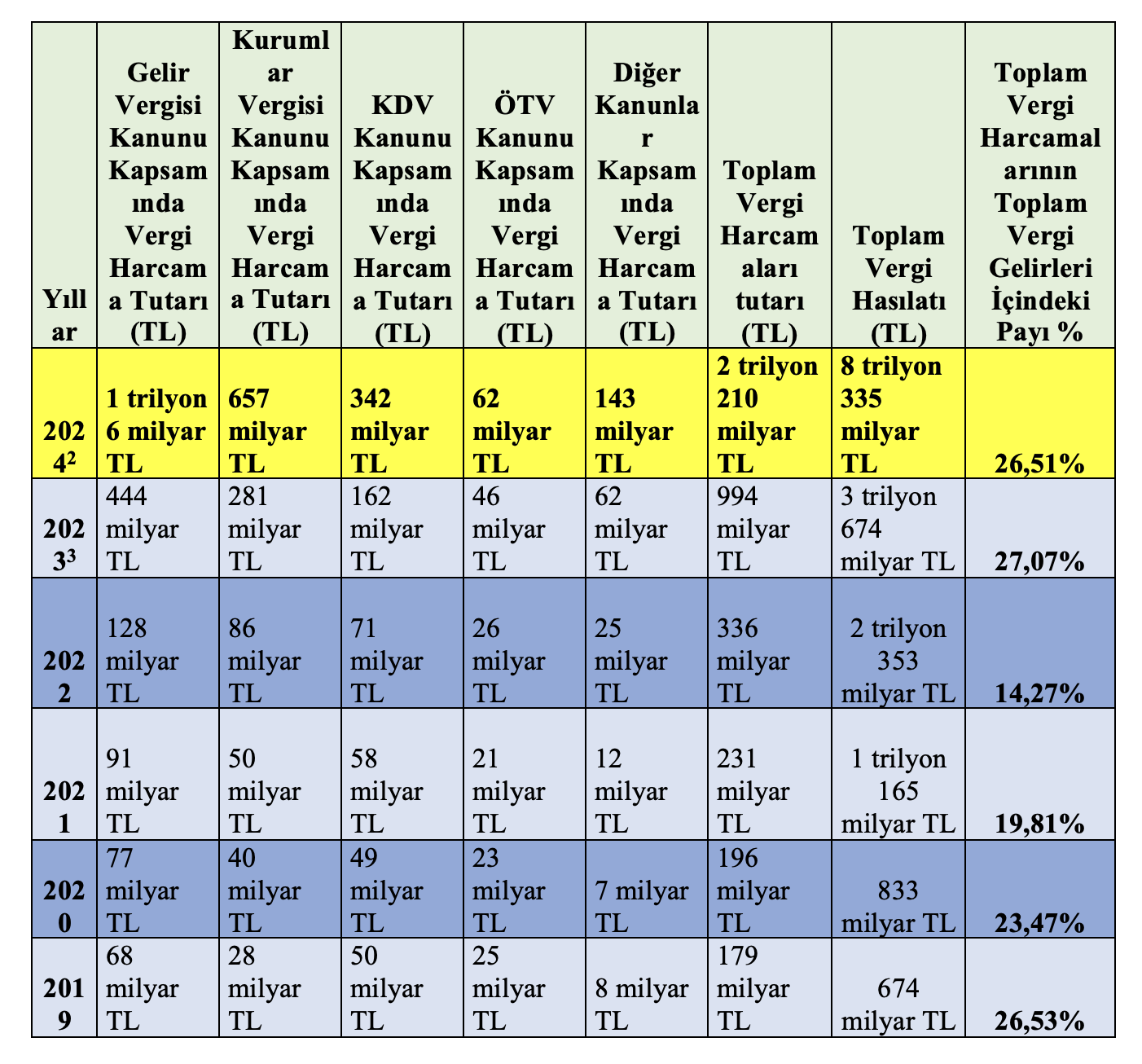

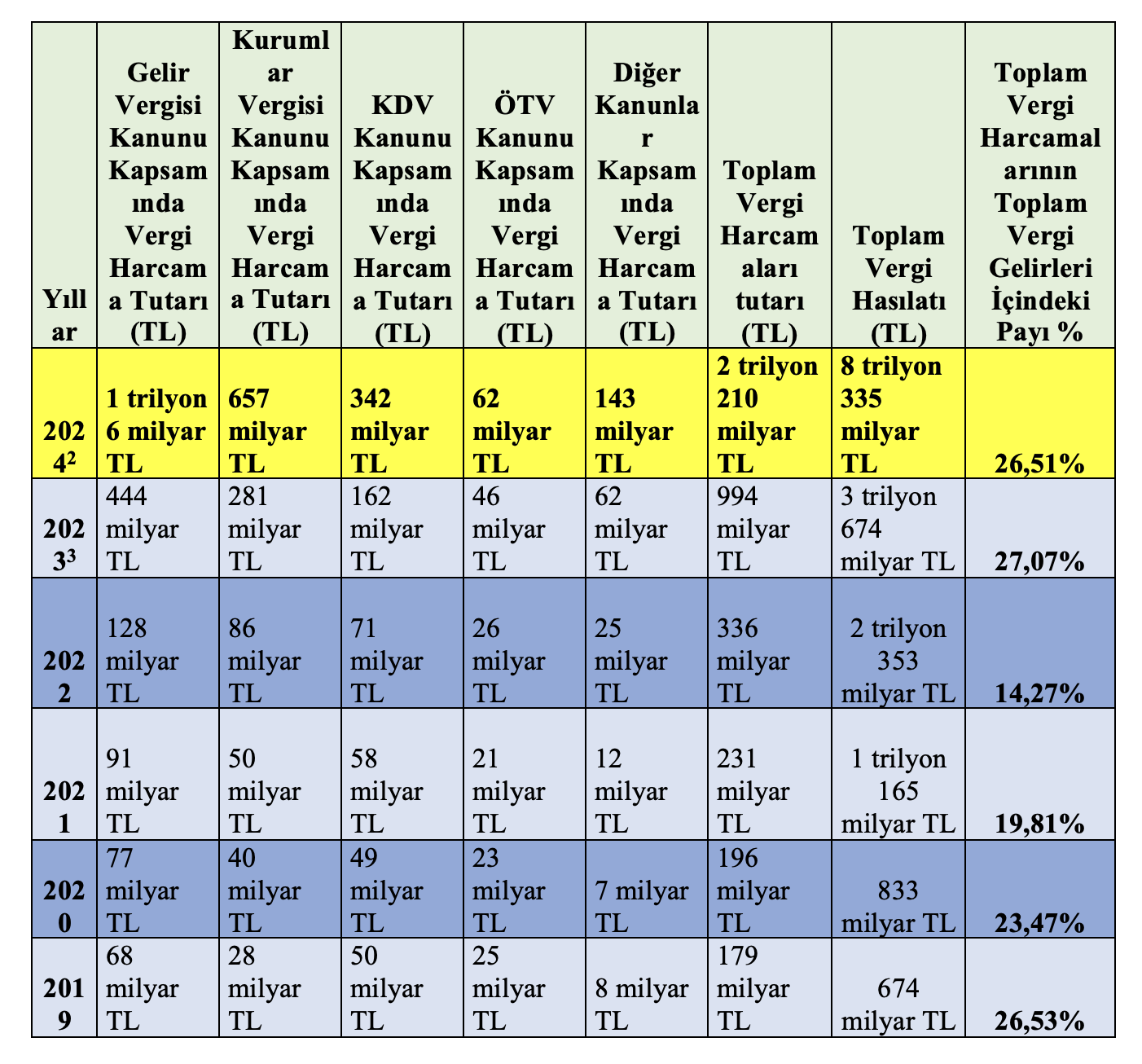

Aşağıda son 5 yıla ilişkin ve 2024 yılı bütçe kanun teklifi uyarınca vergi harcama tutarları ve ilgili yıldaki vergi geliri içindeki payları yer almaktadır[1].

Yukarıdaki tabloda da görüldüğü üzere toplam vergi harcamalarının toplam vergi hasılatına oranı 2024 yılı için yüzde 26,51 olarak tahmin edilmiş. Yani devlet 2024 yılında 100 TL vergi geliri hedeflemiş ise bunun 26,51 TL'sinden iraden vazgeçecektir.

Yukarıdaki tabloda da görüldüğü üzere toplam vergi harcamalarının toplam vergi hasılatına oranı 2024 yılı için yüzde 26,51 olarak tahmin edilmiş. Yani devlet 2024 yılında 100 TL vergi geliri hedeflemiş ise bunun 26,51 TL'sinden iraden vazgeçecektir.

2024 yıl dâhil altı (6) yılın vergi harcama tutarlarının vergi hasılatına oranının ortalaması ise yüzde 23'tür.

Sorun nerede?

Normal koşullarda vergi harcama kapsamındaki muafiyet ve istisnalar sosyal, ekonomik ve mali anlamda teşvik içeren bir anlayışla düşünülüp kanunda yer almalıdır. Lakin vergi harcama listesinin azımsanmayacak düzeydeki kısmı bu amaçlardan maalesef uzaklaşmış durumdadır.

Örneğin 6741 sayılı Türkiye Varlık Fonu Yönetimi Anonim Şirketinin Kurulması ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun'un 8'inci maddesi ile bu Kanuna göre kurulan Şirket ve Türkiye Varlık Fonu ile Şirket veya Türkiye Varlık Fonu tarafından hakim hissedar olarak kurulacak şirketler ve alt fonlar gelir ve kurumlar vergisinden muaf olması Şirket ve Türkiye Varlık Fonu ile Şirket veya Türkiye Varlık Fonu tarafından hakim hissedar olarak kurulacak şirketler ve alt fonların kuruluş ve tescil işlemleri ile esas sözleşmesinin tescil ve ilan işlemleri de dâhil olmak üzere faaliyetleri kapsamında gerçekleştirdikleri işlemlerle ilgili düzenlenen tüm kâğıtların damga vergisinden, tüm iş ve işlemlerinin her türlü harçtan, her ne nam adı altında olursa olsun nakden veya hesaben banka ve sigorta muameleleri vergisi mükelleflerine ödedikleri tutarlar ile her ne nam adı altında olursa olsun nakden veya hesaben lehe aldıkları paraların banka ve sigorta muameleleri vergisinden, her türlü kredi kullanım işlemlerinin kaynak kullanımını destekleme fonundan istisna edilmiştir.

Türkiye Varlık Fonu'nun tüm vergilerden muaf ve istisna edilmesinin yaratacağı mali etkilerin ne ölçüde olduğu ve bunun yansımaları ile sonraki dönemlerde ortaya çıkacak olumlu etkilerin de ortaya konulması gerekmektedir. Yani bu uygulamanın haklı nedeni ve meşru amacının net ortaya konulması gerekmektedir.

Bu kapsamda vergisel teşviklerin gözden geçirilerek vergi harcamaları ve bunların mali etkilerinin rasyonel şekilde ele alınması, etkinliği olmayan istisna, muafiyet ve indirimlerin kademeli olarak kaldırılarak vergi sistemi dâhil bütüncül, sade ve etkin hâle getirilmesi gerekmektedir. Bu yolla vergi tabanının genişletileceği ve vergide adaletin sağlanması adına önemli bir adım olacağı kanaatindeyiz.

Bu durum haksız rekabete de yol açmakta

Vergi harcamalarının genel olarak var oluş amacı sosyal ve iktisadi etmenlerdir. Genç girişimci istisnası, esnaf muaflığı, ücret istisnası gibi sosyal gayeyle ihdas edilen bu hükümler her modern toplumda olmazsa olmazlardandır. Ülkemizde gelir vergisi, KDV, ÖTV, emlak vergisi gibi birçok maddi vergi kanununda bu amaca hizmet edecek şekilde düzenlenmiş hükümler bulunmaktadır.

Ancak özellikle kurumlar vergisi açısından vergi harcama listesinin özel bir önemi bulunmaktadır. Devlet, kendi eliyle bazı kurumlara vergi istisnası ve/veya muafiyeti tanıyarak esasında haksız rekabet yaratabilmektedir. Örneğin 6741 sayılı Türkiye Varlık Fonu Yönetimi Anonim Şirketinin Kurulması ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun'un 8'inci maddesi ile birçok vergiden muaf olacağı açıkça düzenlenmiştir.

Ayrıca 7412 sayılı İstanbul Finans Merkezi Kanunu (İFMK) m.6 ile İstanbul Finans Merkezi, kurumlar vergisi, gelir vergisi, BSMV, damga vergisinden belli koşullarda bağışık tutulmuştur.

Bu iki kuruluş özelinde bunlara tanınan vergi avantajları nedeniyle serbest piyasa koşullarında aynı faaliyet alanına sahip firmalarla haksız rekabet oluşmaktadır. Şöyle ki bu kuruluşların sunduğu mal ve hizmet dolayısıyla ödenecek vergilerin birer maliyet kalemi olduğu dikkate alındığında vergi avantajından yararlanan firmanın fiyat avantajını kullanarak görece bir üstünlük sağlama durumu söz konusu olacaktır.

Ezcümle vergi harcama listesinin baştan sona rasyonel ve ülke menfaatine elden geçirilmesi gerekmektedir.

[1] Hazine ve Maliye Bakanlığı verilerinden tarafımızca oluşturulmuştur

[2] 2024 yılı bütçe kanun teklifinden alınmıştır.

[3] 2023 yılı ek bütçe tutarları hesaplamaya dâhil edilmemiştir.

Murat Batı kimdir?

Prof. Dr. Murat Batı, 14 Aralık 1974 tarihinde Diyarbakır'da doğdu. İlk, orta ve lise eğitimini Diyarbakır'da tamamladı. Lisansını Ankara Gazi Üniversitesi'nden, yüksek lisansını Hacettepe Üniversitesi'nden, doktora derecesini "Türev Araçların Vergilendirilmesi" teziyle 2012 yılında İstanbul Üniversitesinden aldı.

Mali hukuk alanında 2016 yılında doçent, 2022 yılında profesör kadrosuna (Ondokuz Mayıs Üniversitesi Hukuk Fakültesi) atandı.

Çok sayıda üniversite, banka, belediye ve profesyonel şirkete, özellikle vergi hukuku alanında eğitimler verdi; hukuk ofisleri ile YMM ofislerine danışmanlık yaptı.

"Vergi Hukuku (Genel Hükümler)", "Muhasebe Hileleri ve Vergiden Kaçınmanın Türk Vergi Mevzuatındaki Yasallığı", "Türk Vergi Sistemi" kitapları yayımlandı; 60'tan fazla ulusal ve uluslararası akademik yayında makale ve kitap bölümü yazdı.

Kısa bir süre Cumhuriyet, Dünya ve BirGün gazetelerinde konuk yazarlık yaptı. Eylül 2020'den itibaren T24'te yazmaya başlayan Murat Batı, Ondokuz Mayıs Üniversitesi Hukuk Fakültesi Mali Hukuk Ana Bilim Dalı Başkanlığı görevini halen sürdürmektedir.

|