Biz deprem ülkesiyiz, bu gerçeği görelim artık. Bugün Diyarbakır, Gaziantep, Kahramanmaraş ve çevresinde yaşanan depremle uyandık. Tüm ülkemize geçmiş olsun. Hayatını kaybedenlere ise rahmet diliyorum.

Bilim insanları tedbirler alınsın diye yetkilileri uyarıyor. Ben de bir mali hukuk uzmanı ve akademisyeni olarak gündeme getirdiğim deprem fonu kurulmalı çağrımı tekrar yapayım ki umarım bu çağrılara kulak verilir.

Önce deprem vergisinin tarihçesini sonra da önerimi anlatmaya çalışayım.

Deprem vergisinin tarihçesi

17 Ağustos ve 12 Kasım 1999 depremlerinin yarattığı tahribatı kısmen de olsa finanse etmek için 26 Kasım 1999 tarihli mükerrer sayılı Resmî Gazete’de[1] yayımlanarak yürürlüğe giren 4481 sayılı Kanun[2] ile yeni vergiler getirildi. Bu getirilen vergilerden bir tanesi adı herkesçe deprem vergisi olarak bilinen özel iletişim vergisidir. Aslında deprem vergisi adında bir vergi yok, bu ismi biz yakıştırdık. Bu verginin tam adı özel iletişim vergisidir. Hatta bu vergi Gider Vergileri Kanunu m.39’da düzenlemiş tek maddelik bir vergidir. Hatta ayrı bir kanunu yok; Özel İletişim Vergisi Kanunu diye bir kanunumuz yok yani. Bu verginin düzenlendiği kanun, 6802 sayılı Gider Vergileri Kanunudur.

Özel iletişim vergisi yani deprem vergisi bir yıllığına getirildi. 4481 sayılı Kanun’un 8’inci maddesinin ilk fıkrasında “31.12.2000 tarihine kadar uygulanmak üzere” denilerek kısıtlı bir süre için getirildi.

Ancak 31 Aralık 2000’de sona ermesi planlanan özel iletişim vergisi (deprem vergisi) önce 4605 sayılı Kanunla 31 Aralık 2002’ye kadar daha sonra tekrar 31 Aralık 2003 tarihine kadar uzatıldı.

Bir yıllığına getirilen özel iletişim vergisi, 31.07.2004 tarihli Resmî Gazete’de yayımlanan 5228 sayılı Kanun ile 6102 sayılı Gider Vergileri Kanunu’nun 39’uncu maddesine eklenerek kalıcı ve sürekli hale getirildi. Bir yıl için getirilen deprem vergisi bugün itibariyle yaklaşık 24 yıldır sürekli olarak alınmaktadır. Cep ve sabit telefon faturalarından, dijital ve kablolu tv yayınlarından, internet hizmeti faturalarından vs. yüzde 10 oranında özel iletişim vergisi (deprem vergisi) alınmaktadır.

Deprem vergisinden toplanan vergiler ne kadar oldu?

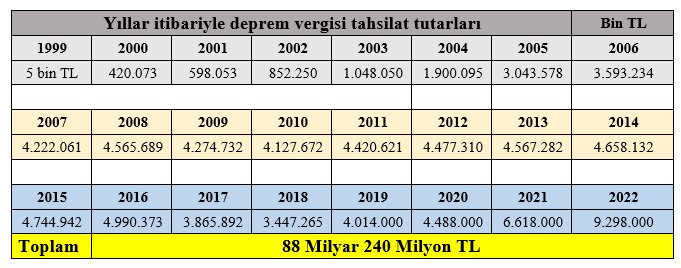

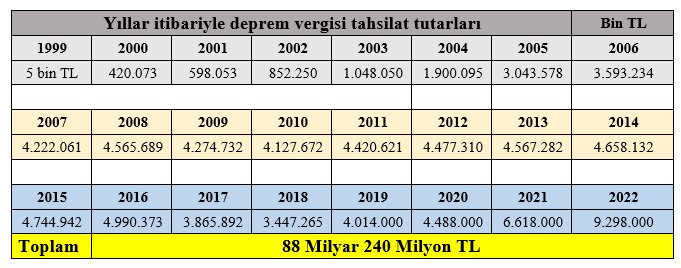

Özel iletişim vergisi bir yıllığına getirildi ama bugün itibariyle yaklaşık 24 yıldır devamlı surette tahsil edilmektedir. Aşağıda tabloda 1999 yılından 2022 yılı sonuna kadar olan özel iletişim vergisi tahsilatı yer almaktadır.

24 yılın en yüksek tahsilatı 9 milyar 298 milyon TL ile 2022 yılında gerçekleşmiştir. Bu gelirin tamamı hazineye doğrudan gelir yazılmaktadır. 2022 yılı sonuna kadar toplamda 88 milyar 240 milyon TL deprem vergisinden hasılat sağlanmıştır.

Bu tutarlar, tahsil edildiği yıllardaki nominal değerler dikkate alınarak yazıldı. Yani herhangi bir şeye endekslenmeden bulunan değerlerdir. Şayet ilgili yıldaki dolar, euro gibi bir yabancı para kuru ile endekslenseydi çok daha farklı bir sonuca ulaşılacaktı.

Deprem fonu önerimi yineliyorum

5018 sayılı Kamu Mali Yönetimi ve Kontrol Kanunu’nun 13/g maddesinde “Belirli gelirlerin belirli giderlere tahsis edilmemesi esastır.” ilkesine yer verilmiştir. Bu, literatürde ademi tahsis ilkesi olarak da bilinir. 5018 sayılı Kanun’un (I) sayılı cetvelinde yer alan genel bütçeye doğrudan gelir kaydedilen bu vergiler hazinenin havuzuna aktarılır ve toplandığı yer ya da konusuna bakılmaksızın bütçe kanununun izin verdiği ölçüde her türlü kamu hizmeti için harcanabilmektedir.

İşte tam da bu noktada genel bütçeye gelir kaydedilen ve depremin yaralarını sarmak amacıyla getirilen özel iletişim vergisinin de sadece deprem için kullanılması 5018 sayılı Kanun’un 13/g maddesi uyarınca mümkün görünmemektedir. Toplanan vergiler havuza oradan da başka yer ve hizmetler için harcanmak üzere başka yere aktarılır.

Bu nedenle özel iletişim vergisi namı diğer deprem vergisi bu şekilde bir vergi olarak kaldığı sürece bunu doğrudan deprem için kullanmamız mümkün değildir.

Bunun çözümü özel iletişim vergisini genel bütçeye gelir kaydedilen bir vergi türü olmaktan çıkartıp bir fona dönüştürmektir. İşsizlik fonu gibi denetimi güçlendirilmiş bir fona dönüştürmek bu yaraya merhem olacaktır. Deprem fonu oluşturulmasının altında yatan 5018 sayılı Yasa’nın 13/g maddesindeki ademi tahsis engeli de bu şekilde aşılmış olacaktır.

Muhalefetin ve İktidarın tez elden bu noktada uzlaşıp bunu hayata geçirmesi gerekmektedir.

Diğer bir önerim belediyelere bırakılsın

Deprem vergisi diye bilinen özel iletişim vergisi gelirlerinin belediyelere de bırakılması söz konusu olabilir ama bu gelir belediyelere çeşitli kıstaslarla dağıtılacağı için esasında kaynakların etkin kullanımı yetersiz kalacaktır. Yani deprem olan bölgenin belediyeleri kendilerine tahsis edilen bu tutarlarla yaraları sarmaya çalışacaklardır ama deprem olmayan bölgelerdeki belediyelerin hesaplarında bu para öylesine duracaktır. Bu nedenle yer bakımından denkleştirici faaliyetin de ayrıca sağlanması gerekir ki bu da ülke genelinde kurulacak bir deprem fonundan geçmektedir.

Ezcümle özel iletişim vergisi vergi olarak kaldığı sürece deprem için doğrudan ilk anda kullanılacak bir bütçemiz olmayacak ama bir deprem durumunda finansman sorunumuz çözümsüz kalacaktır.

[1] https://www.resmigazete.gov.tr/arsiv/23888_1.pdf

[2] 17.8.1999 ve 12.11.1999 Tarihlerinde Marmara Bölgesi ve Civarında Meydana Gelen Depremin Yol Açtığı Ekonomik Kayıpları Gidermek Amacıyla Bazı Mükellefiyetler İhdası ve Bazı Vergi Kanunlarında Değişiklik Yapılması Hakkında Kanun