20 Şubat 2024

25 soruda gayrimenkullerini satanlar için değer artışı kazancı

Değer artışı kazancında sıklıkla geçen "elden çıkarma" kavramı nedir? Değer artışı kazancı uyarınca gelir vergisine tabi olmanın şartları nelerdir?

2023 yılında arsanızı, arazinizi, işyerinizi ve/veya konutunuzu satmış olabilirsiniz. Bu satış sonucunda Gelir Vergisi Kanunu mükerrer m.80 uyarınca değer artışı kazancı olarak gelir vergisi ödeyebilirsiniz. Buna göre gayrimenkul satışından dolayı gelir vergisine tabi iseniz, bunu 2024 Mart'ta beyan edip dolayısıyla vergisini de ödenmeniz gerekmektedir.

Aşağıdaki örneklerle konuyu açıklamaya çalıştım.

Soru 1) Nedir bu değer artışı kazancı?

Sahip olduğunuz konut, işyeri, arazi gibi gayrimenkullerinizi sattığınızda, satış tutarı ile alış tutarı arasında oluşan fark değer artışı kazancı olarak adlandırılır ve gelir vergisine tabi tutulur.

Örneğin Ayşe Hanım Antalya'da 2019 yılında sahip olduğu konutunu 2023 Kasım'da satmıştır. Buna göre satış ile alış arasındaki farktan aşağıda belirttiğim istisna ve giderler düşüldükten sonra kalan tutar üzerinden gelir vergisi ödemek zorundadır.

Soru 2) Değer artışı kazancında sıklıkla geçen "elden çıkarma" kavramı nedir?

Elden çıkarma, sahip olunan konutun, arsanın bir ivaz yani bir şey karşılığında devir ve temliki, trampa edilmesi, takası, kamulaştırılması, devletleştirilmesi, ticaret şirketlerine sermaye olarak konulması olarak değerlendirilir.

Örneğin Erol Bey İstanbul Kadıköy'de sahip olduğu bir daireyi 2023 yılında Sertuğ Bey'e satarsa o zaman bu daireyi elden çıkarmış olur.

Ya da Mehmet Bey sahip olduğu bir daireyi Kemal Bey'e bir şirket hissesi karşılığında devrederse bu işlem de elden çıkarma sayılır.

Soru 3) Değer artışı kazancı uyarınca gelir vergisine tabi olmanın şartları nelerdir?

Değer artışı kazancı uyarınca gelir vergisi ödenmesi için aşağıdaki tüm koşulların birlikte gerçekleşmesi gerekmektedir. Bunlar

- Gayrimenkul bir ya da birden fazla gerçek kişiye ait olacak

- Bu gayrimenkulün edinimi miras, bağış vs gibi ivazsız bir yolla olmamış olacak

- Bu gayrimenkul satış gibi bir yolla iktisap tarihinden itibaren beş yıl içinde elden çıkarılacak

- Satış tutarı ile alış tutarı arasındaki fark ise 2023 yılı için 55 bin TL'den fazla olacak.

Bu şartlardan biri oluşmamış ise değer artışı kazancından söz edilmez ve dolayısıyla da gelir vergisi ödenmeyecektir.

Soru 4) 2019 Kasım'da 300 bin TL'ye aldığım evi 2023 Aralık ayında 700 bin TL'ye sattım. Vergi ödeyecek miyim?

Öncelikle edinim tarihi ile satış tarihi arasındaki süre 5 yıl içinde olmalı. 5 yılı aşarsa gelir vergisine tabi olmaz. 5 yıllık sürenin hesabında takvim günü esas alınmaktadır.

Soruda, 2023 Aralık-2019 Kasım arasındaki süre 4 yıl 1 aydır. Buna göre 5 yıllık süre şartı gerçekleşmiş oldu.

Örneğin 2 Şubat 2018'de iktisap edilen bir konut 4 Şubat 2023'de elden çıkarılmış ise satış ve alış arasındaki süre 5 yıl 2 gün olduğu için 5 yıllık süre aşılmış olacağından değer artışı kazancı doğmayacaktır.

Diğer koşul: satış tutarı ile alış tutarı arasındaki farka (TL) bakmak lazım. Bu tutar 2023 yılında elden çıkarılan gayrimenkuller için 55 bin TL'den fazla olmalıdır. Soruda, satış tutar ile alış tutarı arasındaki fark (700 bin TL-300 bin TL) 400 bin TL'dir ve bu tutar 55 bin TL'yi aştığından bu koşul da sağlanmış olmaktadır.

Diğer koşul edinme şekli bir şey karşılığında yani ivazlı olmak zorundadır. Soruda 300 bin TL'ye (satın) aldığı söylendiğinden ivazlı şekilde edinilmiş görülmektedir. Bu nedenle bu kişi, değer artışından dolayı gelir vergisini ödeyecektir.

Soru 5) 2019 yılında vefat eden babamdan bana bir ev kaldı. Son iki yıldır da işsizim bu nedenle babamdan kalan bu evi 2 Aralık 2023'te 3 milyon TL'ye sattım. Vergi ödeyecek miyim?

Değer artışı kazancından dolayı gelir vergisine tabi olabilmek için gayrimenkulün ivazlı şekilde edinilmesi gerekmektedir. Miras, bağış vs. gibi bir yolla edinilen gayrimenkullerin satışından dolayı elde edilen değer artışı kazancı gelir vergisine tabi değildir.

Örneğin ölen eşinden miras yoluyla kalan evi satan Bayan A, bu satıştan dolayı değer artışı kazancına tabi olmayacaktır.

Soru 6) 2010 yılında satın aldığım evimi 2023 yılında sattım. Vergi ödeyecek miyim?

Gelir vergisi Kanunu mükerrer m.80 uyarınca gelir vergisine ivazlı yani bir şey karşılığında edinilen gayrimenkuller 5 yıl içinde satılır ya da birine bir şey karşılığında verilirse (elden çıkarılırsa), elden çıkarma ile iktisap (alınan) tutarı arasındaki farktan istisna düşüldükten sonra kalan bedel gelir vergisine tabi tutulur.

Buna göre edinme (iktisap) tarihi ile satış tarihi arasında geçen süre 5 yıldan fazla ise vergiye tabi tutulmamaktadır. Ancak 5 yıl içinde satış yapılsaydı o zaman değer artışı kazancı olarak gelir vergisine tabi olacaktı.

Örneğin 2019 yılında Kadıköy'de 300 bin TL'ye ev satın alan öğretmen Erdal Bey bunu 2023 Aralık ayında 900 bin TL'ye satarsa, satış ve alış arasındaki bu fark üzerinden gelir vergisi ödemesi gerekecek ve bunu Mart 2024'te vergi dairesine beyan edip hesaplanan gelir vergisini de ödemesi gerekecektir.

Soru 7) 2019 yılında 900 bin TL'ye aldığım evi 2023 Aralık ayında 950 bin TL'ye sattım. Vergi ödeyecek miyim?

Satış ve alış arasındaki fark, 2023 yılı için istisna tutarı olan 55 bin TL'nin altında ise beyanname vermenize gerek yoktur ve dolayısıyla gelir vergisi de ödemeyeceksiniz.

Buna göre satış ve alış arasındaki fark tutarı 55 bin TL'den fazla ise değer artışı kazancı olarak gelir vergisine tabi olacaktır.

Örneğin Yağmur Hanım, 2020 yılında 400 bin TL'ye aldığı evi 2023 Ocak'ta 445 bin TL'ye satarsa aradaki fark 55 bin TL'den fazla olmadığından beyanname vermeyip ve dolayısıyla gelir vergisi de ödemeyecektir.

Soru 8) Gayrimenkul satışlarında 5 yıllık sürenin başlangıcı nasıl tespit edilecek?

Gayrimenkullerde iktisap, Türk Medeni Kanunu m.705 uyarınca, tapuya tescille olmaktadır. Buna göre, kat karşılığı müteahhit veya kooperatiflere verilen arsa karşılığında alınan gayrimenkuller dâhil, iktisap edilen gayrimenkullerin elden çıkarılması halinde, değer artışı kazancının tespiti yönünden iktisap tarihi olarak, gayrimenkulün tapuya tescil edildiği tarih esas alınmalıdır.

Soru 9) Bir kooperatiften 2017 Haziran ayında bir ev aldık. Haziran ayında doğal gaz, su, elektrik bağlattık ama tapuya tescil 2019 Aralık ayında yapıldı. Bu evi 2023 Kasım'da sattık. 5 yıllık süreyi geçmiş sayılır mıyız?

Bazı durumlarda gayrimenkulleri fiilen kullandıklarını; tahsis belgesi, teslim tutanakları, su, elektrik, telefon, doğalgaz faturaları ya da benzer evraklarla ibraz etmeleri halinde, fiilen kullanma tarihi, tapu tescil tarihinden önce olduğu sonucuna ulaşılır.

Soruda fiilin kullanma 2017 Haziran ayından itibaren 5 yıl sonrası 2022 Haziran sonrasına tekabül edeceğinden satış tarihi de bu tarihten sonra yani 2023 Kasım ayı olması nedeniyle 5 yıllık süre aşıldığından gelir vergisine tabi olunmayacaktır. Bu durumdaysanız bunu belgelerle vergi dairesine mutlaka ispat etmeniz gerekmektedir.

Buna göre, konut yapı kooperatifleri, Toplu Konut idaresi veya diğer kişilerden gayrimenkulü fiilen kullanıma hazır şekilde teslim alanların, söz konusu gayrimenkulleri fiilen kullandıklarını; tahsis belgesi, teslim tutanakları, su, elektrik, telefon, doğal gaz faturaları ve benzeri belgelerle tevsik etmeleri halinde değer artışı kazancının tespiti yönünden fiilen kullanıma başladıkları tarih iktisap tarihi olarak kabul edilecektir. Gayrimenkulün ihale veya icra yoluyla alındığı durumlarda da fiilen kullanıma hazır şekilde teslim alındığının yukarıda sözü edilen belgelerle tevsik edilmesi şartıyla, tapu tescil işlemi olmasa dahi fiilen kullanıma bırakıldığı tarihin iktisap tarihi olarak kabul edilmesi gerekir. Gayrimenkulün elden çıkarılması halinde, değer artışı kazancının hesaplanmasında iktisap tarihi olarak hangi tarihin esas alınacağına ilişkin ayrıntılı açıklamalar 76 No.lu Gelir Vergisi Sirkülerinde yapılmıştır.

Soru 10) TOKİ'den daire aldım ama tapu tescilinden önce oturdum. 5 yıllık sürenin başlangıcı fiilen oturmaya başladığım tarih mi yoksa tapu tescil tarihi mi olacak?

Kemal Bey, TOKİ'den bir daire almış ve daire tespiti için 1 Eylül 2020 tarihinde noterde kura çekimi yapılmış, 5 Kasım 2020 tarihinde yapı kullanım izin belgesini alarak daireye taşınmış. Dairenin tapuya tescil işlemi ise 2 Şubat 2022 tarihinde yapılmıştır. Buna göre 5 yıllık iktisap süresinin başlangıcı tapuya tescil tarihi değil, 5 Kasım 2020 tarihi olacaktır.

Soru 11) Kat irtifakı tapusunu, kat mülkiyeti tapumdan önce aldım. 5 yıllık sürenin başlangıcı hangi tarih olacak?

Kat irtifakı tapusu, kat mülkiyeti tapusundan önce alınmış ise kat irtifakı tapusu alınma tarihi iktisap tarihi olarak kabul edilmeli.

Örneğin, Ayşe Hanım, 2 Şubat 2020 tarihinde kat irtifakı tapusunu, aynı gayrimenkulün kat mülkiyeti tapusunu ise 14 Aralık 2023 tarihinde almıştır. Buna göre 5 yıllık sürenin başlangıcı 2 Şubat 2020 tarihi olacaktır.

Soru 12) 2017 yılında satış vaadi sözleşmesi ile bir gayrimenkul satın aldım ve bunu 2019 yılında tapuya tescil ettirdim. 2023 Aralık ayında da sattım. 5 yıllık süre hesabında hangi tarihi esas alacağım?

Bu örneğe göre satış vaadi sözleşmeleri ile alım tarihi değil tapuya tescil tarihi dikkate alınacak ve böylece 5 yıllık süre içinde sattığınız için de değer artışı kazancı uyarınca gelir vergisine tabi olacaksınız. Bunu da 2024 Mart ayında beyan etmeniz gerekecek.

Soru 13) 2001 yılında satın aldığım araziyi belediye ifraz işlemi uyguladı ve bunu 2019 yılında cins tahsisi gerçekleştirilerek tapuya arsa olarak tescil ettirdik. Bu arsayı şayet satarsam, 5 yıllık süreden kaynaklı vergiye tabi miyim?

Cins değişikliği (cins tashihi), bir taşınmaz malın cinsinin, yapısız iken yapılı veya yapılı iken yapısız hale; bağ, bahçe, tarla vb. iken arsa, arazi iken, bağ, bahçe vb. duruma dönüştürmek için paftasında ve tapu sicilinde yapılan işlem olarak tanımlanmıştır. Arazi vasfında iktisap edilen gayrimenkulün belediyelerce ifraz ve taksim işlemine tabi tutularak satılması halinde iktisap tarihi olarak arazinin iktisap edildiği tarih değil, belediyenin ifraz işlemi sonucu arsa vasfını kazanarak, cins tashihi yapıldığı tarihin esas alınması gerekir.

Soruya göre 5 yıllık sürenin başlangıcı 2001 değil 2019 olacaktır.

Örneğin Murat Bey tarafından, 12 Haziran 2019 tarihinde satın alınan ve tapuya arazi olarak tescil edilen gayrimenkulün, belediyece ifraz işlemi sonucu 17 Kasım 2021 tarihinde cins tashihi gerçekleştirilerek tapuya arsa olarak tescili yapılmıştır. Değer artışı kazancının tespiti açısından, söz konusu değişikliğin (cins tashihi) gerçekleştirilerek tapuya tescil edildiği 17 Kasım 2021 tarihinin esas alınması gerekir.

Soru 14) Babamdan kalan tek katlı binayı 2019 yılında bir müteahhitte verdim. Müteahhit de bana 2020 yılında büyük bir daire verdi. Bu daireyi 2023 Kasım'da sattım. Vergiye tabi olacak mıyım?

Değer artışı kazancından dolayı gelir vergisine tabi olabilmek için gayrimenkulün ivazlı şekilde edinilmesi gerekmektedir. Miras, bağış vs gibi bir yolla edinilen gayrimenkullerin satışından dolayı elde edilen değer artışı kazancı gelir vergisine tabi değildir.

Cins tashihi yapılarak kat karşılığı satmak onun ivazsız yani miras olma özelliğini değiştirmeyeceğinden değer artışı kazancı uyarınca gelir vergisine tabi olmayacaktır.

Soru 15) 2019 yılında 300 bin TL'ye aldığım evimi 2023 Aralık ayında 1 milyon TL'ye sattım. Sordum çok vergi çıkacak dediler. Daha az vergi ödeyebilir miyim?

Evet elbette ödeyebilirsiniz. Bunun için alış bedelinizi enflasyon oranına endekslemeniz lazım.

Soru 16) Peki nedir bu endeksleme?

Bir gayrimenkul satılırken, o gayrimenkulün alış tutarı o günkü Yİ-ÜFE verileri ölçüsünde tekrar belirlenir. Bu uyarlama Gelir Vergisi Kanunu mükerrer m.81 uyarınca gayrimenkullerin elden çıkarılan aydan önceki ayın ve iktisap edinilen aydan önceki ayın Yİ-ÜFE'lerdeki farkı, iktisap edinilen aydan önceki ayın Yİ-ÜFE'ye oranına bölünerek bir oran bulunur. Bu oran, yüzde 10 ya da yüzde 10'dan fazla ise endeksleme yapılır.

Bir gayrimenkulün satış tarihinden önceki ay ile iktisap edinildiği (alındığı) aydan önceki aya ait Yİ-ÜFE farkı iktisap edinilen aydan önceki ayın Yİ-ÜFE'ye oranı yüzde 10 ya da yüzde 10'dan fazla ise endeksleme yapılır.

Nasıl yani? Şöyle;

Örneğin 5 Mart 2020'de 1 milyon TL'ye Kadıköy'de bir konut satın alan Emine Hanım bu konutu Aralık 2023'te 6 milyon 250 bin TL'ye satmıştır. Normal koşullarda 6 milyon 250 bin TL'den 1 milyon TL'nin düşülüp kalan tutar üzerinden gelir vergisinin ödenmesi gerekmektedir. Yüksek enflasyon dolayısıyla mükellef lehine ama Devletin aleyhine bir kanun hükmünü yani endekslemeyi uygulayarak Emine Hanım'ın vergi ödemesine "engel olacağız".

Önce alış tutarını endeksleyeceğimiz Yİ-ÜFE değerlerini bulmakla işe koyulalım. Alış ve satıştan önceki ayların Yİ-ÜFE'lerine TÜİK'in internet sayfasından ulaşılabilir.

Önce alış tutarını endeksleyeceğimiz Yİ-ÜFE değerlerini bulmakla işe koyulalım. Alış ve satıştan önceki ayların Yİ-ÜFE'lerine TÜİK'in internet sayfasından ulaşılabilir.

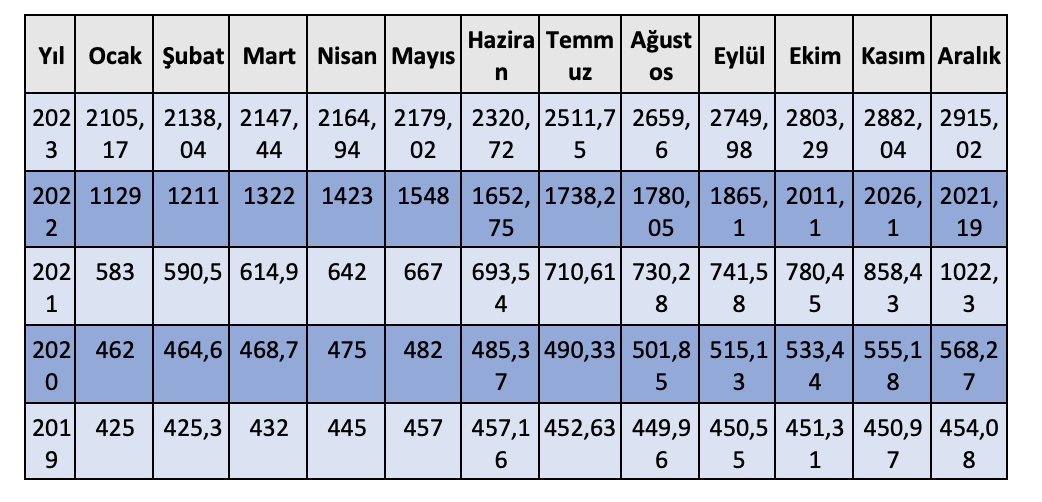

Kolaylık olsun diye son beş yılın Yİ-ÜFE değerlerini aşağıda tablo haline getirdim.

Yukarıdaki örneğe göre gayrimenkul alışı Mart 2020'de yapıldığı için Mart'tan önceki ay Şubat 2020; satışı ise Aralık 2023'de yapıldığı için Aralıktan önceki ay Kasım 2023'tür.

Buna göre yukarıdaki tabloda da gördüğünüz üzere Şubat 2020 Yİ-ÜFE; 464,6 ve Kasım 2023 Yİ-ÜFE; 2882,04'tür.

Yapılacak işlem [(satıştan önceki aya ait Yİ-ÜFE - alıştan önceki aya ait Yİ-ÜFE)/ alıştan önceki aya ait Yİ-ÜFE]*100 şeklindedir.

Bu formüle göre hesaplamayı yapalım [(2882,04-464,6)/464,6]*100=%520,327 sayısına ulaşıyoruz.

Bu oran (yüzde 520,327), yüzde 10'dan fazla olduğu için endeksleme yapacağız. Yani alış tutarımız olan 1 milyon TL'yi ayrıca yüzde 520,327 daha artırıp enflasyondan arındırılmış alış bedelimizi (maliyet bedelimiz) bulacağız. Endeksleme sonucu bulduğumuz bu tutar da 6 milyon 203 bin 271 TL'dir.

Yani Emine Hanım bu evi Mart 2020'de 1 milyon TL'ye almış ama enflasyon dolayısıyla bu tutarın bugünkü değeri maalesef 6.203.271 TL olmuş.

Bu durumda [satış tutarı -endekslenmiş alış tutarı- 2023 yılı için istisna tutarı] sonucu bulunacak değer üzerinden gelir vergisi alınacaktır.

Yani [6.250.000 TL-6.203.271 TL - 55 bin TL] = -8.271 TL üzerinden vergi öde(me)yecek. Gördüğünüz üzere sonuç eksi (-) çıktığından hiç vergi ödenmeyecektir.

Görüldüğü üzere yüksek enflasyon devletin alması gereken vergileri de aşındırıyor. Bunun müsebbibini bulmak hiç zor olmasa gerek.

Soru 17) Daha az vergi ödemek için başka ne yapabilirim, indirilecek gider diye bir şey var mı?

Evet var. GVK Mükerrer m.81'inci maddesinde "Değer artışında safi kazanç, elden çıkarma karşılığında alınan para ve ayınlarla sağlanan ve para ile temsil edilebilen her türlü menfaatlerin tutarından, elden çıkarılan mal ve hakların maliyet bedelleri ile elden çıkarma dolayısıyla yapılan ve satıcının uhdesinde kalan giderlerin ve ödenen vergi ve harçların indirilmesi suretiyle bulunur." şeklindedir.

Buna göre tapu harcına ilişkin tutarlar, bina izolasyon bedeli, kombi ödemesi, eğitim ve sağlık harcaması, Cumhurbaşkanınca başlatılan yardım kampanyasına yapılan yardımlar, Kızılay'a yapılan yardımlar, başka bir gelirden indirim konusu yapılmamış konut kredi faizlerini belgelendirmek şartıyla gider yazabilirsiniz.

Ancak DASK ve deprem sigortası prim tutarlar ile alım-satıma ilişkin olarak emlak komisyoncusuna ödenen bedeller gibi gayrimenkulün değerini artırmayan masraflar gider yazılamaz yani maliyet bedeline eklenemez.

Soru 18) 2019 yılında 300 bin TL'ye aldığım evi 2023 Aralık ayında 350 bin TL'ye sattım. Ayrıca başka konutum için de 2023 yılında 30 bin TL kira gelirim var. Vergi ödeyecek miyim?

Başka gelirler için yıllık gelir vergisi beyannamesi verilse dahi kendi istisna tutarının altında kalan diğer gelirler beyannameye dâhil edilmeyecektir. Buna göre kira gelirinizin toplamı 2023 yılı için 21 bin TL'yi aştığı için kira gelirinizi beyan etmeniz gerekmektedir. Ayrıca 2023 yılı için 55 bin TL'yi aşmayan değer artışı kazancınız varsa bunu kira gelirinizle birlikte beyannameye eklemeye gerek yoktur. İki geliri ayrı ayrı düşünün yani. Konut kira geliriniz 21 bin TL'yi aşarsa kira gelirinizi; değer artış kazancınız 55 bin TL'yi aşarsa değer artışı kazancınızı; ikisi de ayrı ayrı istisna tutarını aşarsa ikisini de beyan etmeniz gerekmektedir.

Soru 19) Değer artışı kazancında deprem bölgesindekiler, emekliler, işsizler, engelliler ya da ev hanımları için özel bir istisna/muafiyet var mı?

Değer artışı kazancı için deprem bölgesindekilere, emeklilere, işsizlere, engellilere, ev hanımlarına vs'ye herhangi bir istisna/muafiyet bulunmamaktadır. Yani 2023 yılı için 55 bin TL'den fazla değer artışı kazancı elde ettiyseniz bunu beyan etmek zorundasınız.

Soru 20) Beyannameyi nereye vereceğim?

Beyanname, mükellefin bağlı olduğu vergi dairesine verilecektir. Mükellefler normal olarak ikametgâhlarının bulunduğu yerin vergi dairesine bağlıdırlar. Örneğin Kadıköy'de ikamet ediyorsunuz ve Bakırköy'deki evinizi sattıysanız bu satıştan elde ettiğiniz geliri ikamet ettiğiniz yer (Kadıköy) vergi dairesine beyan etmeniz gerekir.

Ama ticari kazanç sahibiyseniz ya da avukat, doktor gibi serbest meslek erbabı iseniz o zaman ikamet ettiğiniz yer değil ofisinizin/dükkanınızın/iş yerinizin bulunduğu yer vergi dairesine beyan etmeniz gerekmektedir.

Soru 21) Elektronik ortamda beyanname verebilir miyim?

2023 yılında gayrimenkulünü satanlar bunu 2024 Mart ayı içinde vergi idaresine bildirmeleri gerekmektedir. Ancak Gelir İdaresi Başkanlığı (GİB), fiziken vergi dairesine gelinmeden de beyanname verilmesini sağladı. Elektronik ortamda beyanname verme yöntemi, hazır beyan sistemi diye bilinir ve bu linkten (https://hazirbeyan.gib.gov.tr/#/) ulaşılabilir. Herkesin kolayca girip işlem yapacağı bir site hazırlanmış.

Ancak bu uygulamadan sadece kira, ücret, menkul sermaye iradı veya diğer kazanç ve iratları ayrı veya birlikte elde edenler yararlanabilecektir. Kira, ücret, menkul sermaye iradı veya diğer kazanç ve iradın yanı sıra ticari, zirai veya serbest meslek kazancı elde edenler sistem üzerinden beyanname veremeyeceklerdir.

Fiziki olarak vergi dairesine gidilip elden beyanname verilme durumunda ve/veya hazır beyan sisteminde endekslemeyi sistemin kendisi herhangi bir müdahale olmadan artık kendisi yapmaktadır. Yani beyan edilmesi yeterli ayrıca bir hesaplama yapmaya gerek yok artık.

Soru 22) Hazır beyan sisteminde alış, satış tutarı gibi bilgilerim hatalı. Ne yapabilirim?

Hazır beyan sistemi, Gelir İdaresi Başkanlığı'na banka, PTT, TOKİ, Tapu gibi kurumlardan gelen bilgilerle oluşturulmaktadır. Bu bilgiler hatalı ise siz sistemde kendiniz düzeltebilirsiniz. Neticede esas olan beyanınızdır.

Soru 23) Beyannameyi ne zaman vereceğim?

Elde edilen kazancının safi miktarının 2023 yılı için 55 bin TL'yi aşması halinde satışın yapıldığı yılı takip eden yılın 1-31 mart tarihleri arasında yıllık gelir vergisi beyannamesi ile beyan etmeleri gerekmektedir. Örneğin 2020 yılında aldığınız konutu 2023 yılında sattıysanız bunu 2024 1-31 Mart tarihleri arasında yıllık gelir vergisi beyannamesi ile beyan etmeniz gerekmektedir.

Ancak mükelleflerin takvim yılı içinde; memleketi terk etmesi halinde, memleketi terkten önceki 15 gün içinde, ölüm halinde, ölüm tarihinden itibaren 4 ay içinde vefat eden kişi namına varislerce, yıllık gelir vergisi beyannamesi ile beyan edilmesi gerekmektedir

Soru 24) Şirket aktifime kayıtlı bir gayrimenkulümü sattım. Değer artışı kazancı hükümlerine tabi tutacak mıyım?

Hayır. Çünkü faaliyetine devam eden ticari bir işletmenin kısmen veya tamamen satılmasından veya ticari işletmeye dâhil amortismana tabi iktisadi kıymetlerle yukarıda belirtilen hakların elden çıkarılmasından doğan kazançlar ticari kazanç sayılmakta ve bunlara ticari kazanç hükümleri uygulanmaktadır.

Soru 25) Şu an deprem bölgesindeyim ve 2019 yılında 400 bin TL'ye aldığım evi 2023 Ocak'ta 900 bin TL'ye satıp tüm satış işlemlerini de tamamladım ama sattığım ev 6 Şubat sabahı depremde yıkıldı. Beyan verecek miyim?

Depremden önce evi elden çıkardığınız için 2024 Mart ayında beyan etmeniz lazım.

Murat Batı kimdir?Prof. Dr. Murat Batı, 14 Aralık 1974 tarihinde Diyarbakır'da doğdu. İlk, orta ve lise eğitimini Diyarbakır'da tamamladı. Lisansını Ankara Gazi Üniversitesi'nden, yüksek lisansını Hacettepe Üniversitesi'nden, doktora derecesini "Türev Araçların Vergilendirilmesi" teziyle 2012 yılında İstanbul Üniversitesinden aldı. Mali hukuk alanında 2016 yılında doçent, 2022 yılında profesör kadrosuna (Ondokuz Mayıs Üniversitesi Hukuk Fakültesi) atandı. Çok sayıda üniversite, banka, belediye ve profesyonel şirkete, özellikle vergi hukuku alanında eğitimler verdi; hukuk ofisleri ile YMM ofislerine danışmanlık yaptı. "Vergi Hukuku (Genel Hükümler)", "Muhasebe Hileleri ve Vergiden Kaçınmanın Türk Vergi Mevzuatındaki Yasallığı", "Türk Vergi Sistemi" kitapları yayımlandı; 60'tan fazla ulusal ve uluslararası akademik yayında makale ve kitap bölümü yazdı. Kısa bir süre Cumhuriyet, Dünya ve BirGün gazetelerinde konuk yazarlık yaptı. Eylül 2020'den itibaren T24'te yazmaya başlayan Murat Batı, Ondokuz Mayıs Üniversitesi Hukuk Fakültesi Mali Hukuk Ana Bilim Dalı Başkanlığı görevini halen sürdürmektedir. |

Yazarın Diğer Yazıları

Oyuncular Maliye’nin radarına neden girdi?

Maliye Bakanlığı tarafından 150 sanatçının vergi kayıp ve kaçağına yönelik incelemeye alındığı ifade edilmiştir. Kuşkusuz bu 150 kişinin nasıl tespit edildiği önem arz etmektedir. Söz konusu olası incelemeler genellikle risk analizi ve değerlendirilmesi üzerinden yapılan incelemelerdir. Bu konuda Bakanlık sadece tek bir veri özelinde değil, birçok veriyi ve kaynağı kullanmak suretiyle bir belirleme yapmaktadır

Faiz haram da peki ya vergisi?

Borsa kazançlarından vergi alınması gerektiğini hem Cevdet Yılmaz hem de Mehmet Şimşek defalarca söyledi ama nedendir bilinmez daha sonra ikisi de aynı anda borsadan vergi gündemimizde yok diyebildi. Bu aslında vergilerin politik yapısının bir tezahürüdür

72 ilde değerli konut vergisi tahsilatı yok (mu?)

Gayrimenkul alım-satımları çoğu zaman gerçek bedeli üzerinden gösterilmemekte, belediyede kayıtlı bedel üzerinden yapılmakta ki bu da hem gelir, kurumlar, KDV, harç hem de değerli konut vergisi kaybına neden olabilmektedir

© Tüm hakları saklıdır.

Yazarlar

- Adnan Ekinci

- Ahmet Sever

- Ahmet Talimciler

- Akdoğan Özkan

- Alex Akimoğlu

- Ali Akay

- Atilla Dorsay

- Aydın Engin

- Ayfer Feriha Nujen

- Aysel Sağır

- Ayşe Acar

- Barçın Yinanç

- Bekir Ağırdır

- Candan Yıldız

- Cemal Tunçdemir

- Çağnur Öztürk

- Çiğdem Anad

- Çiğdem Toker

- Deniz Can

- Doğan Akın

- Emrah Akın

- Ercan Uygur

- Erdoğan İşcan

- Erdoğan Sağlam

- Faruk Bildirici

- Fulya Canşen

- Füsun Sarp Nebil

- Gökçer Tahincioğlu

- Gönenç Gürkaynak

- Hakan Aksay

- Hande Çayır

- Hasan Cemal

- Hasan Göğüş

- Hasan Servet Öktem

- İrfan Yalın

- İskender Aruoba

- Leyla Alp

- M. K. Perker

- Mehmet Y. Yılmaz

- Mehmet Y. Yılmaz | Futbol

- Mehmet Y. Yılmaz | Hafta Sonu

- Mehmet Yalçın

- Murat Batı

- Murat Belge

- Murat Bjeduğ

- Murat Sabuncu

- Mustafa Durmuş

- Oğuz Demiralp

- Orhan Tekelioğlu

- Oya Baydar

- Pınar Doğu

- Rıdvan Akar

- Rıza Türmen

- Selçuk Demirel

- Sencer Ayata

- Seyfettin Gürsel

- Süheyl Aygül

- Şenay Tanrıvermiş

- Şengün Kılıç

- Şirin Payzın

- Şükrü Hatun

- Talat Kırış

- Tan Oral

- Tolga Şardan

- Tolga Şirin

- Tuğçe Tatari

- Tuğrul Akşar

- Tuğrul Eryılmaz

- Türkay Demir

- Uğur Gürses

- Umut Ozan Darıcı

- Yalçın Doğan

- Yılmaz Murat Bilican

- Yusuf Nazım

- Zeynel Lüle