Dün TCMB’nin faiz kararının beklendiği saatlerde iki ayrı merkez bankası daha benzer açıklamalar yapmaya hazırlanıyordu; Avrupa Merkez Bankası (ECB) ve İngiltere Merkez Bankası. Üç bankanın kararı da piyasalar tarafından yakından izlendi fakat TCMB’nin diğer iki bankayı gölgede bırakacağı belliydi.

Sonuçta da öyle oldu ve TCMB faizleri 6.25 puanla rekor düzeyde artırırken, Avrupa ve İngiltere merkez bankaları faizleri, sırasıyla, 0 ve 0.75’te sabit bıraktılar.

Türkiye’de para politikası açısından bu bir ilk; 2002’den bu yana sürdürülen enflasyon hedeflemesi rejimi süresince (2002-2005 örtülü ve 2006’dan itibaren açık enflasyon hedeflemesi) bir kerede yapılan en yüksek faiz artışı bu. Ayrıca yüzde 24, 2004’ten bu yana gerçekleşen en yüksek faiz oranı.

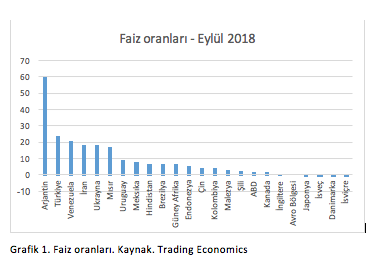

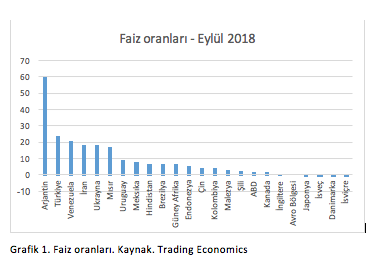

Peki diğer ülkelerde faizler ne düzeyde? Bu sorunun cevabı ve dün açıklanan rekor faiz oranının göreceli durumu aşağıdaki grafikte görülebilir.

Grafik 1’in işaret ettiği gibi Türkiye, dünyada faizlerin en yüksek olduğu ülkelerden biri ve bu kategorideki Venezüela, İran, Ukrayna ve Mısır’ı geride bırakarak Arjantin’den sonra en yüksek ikinci faiz oranına ulaşmış bulunuyor. Yelpazenin diğer ucunda Avro bölgesi gibi faiz oranının 0 olduğu ülkelerle, Japonya, İsveç, İsviçre ve Danimarka gibi faizin negatif olduğu ülkeler var.

Hem döviz kurlarında aylardır devam eden ve Ağustos’tan itibaren – ABD ile yaşanan diplomatik ve ticaret vergileri konularında yaşanan gerginliklerle – hızlanan artışlar ve hızlı artan enflasyon gözönüne alındığında bu kaçınılmaz bir sonuçtu.

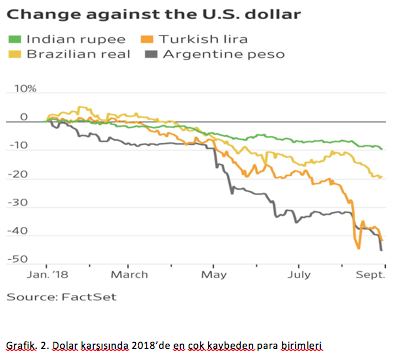

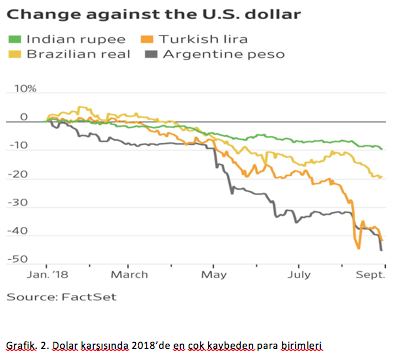

Aşağıda Grafik 2 2018’de TL’nin (koyu portakal rengi) dolar karşısında en çok değer kaybeden ikinci para birimi olduğunu gösteriyor.

Hem ulusal para birimi üzerindeki baskılarda (teknik deyimiyle spekülatif ataklarda), hem de enflasyonla mücadelede faiz en yaygın kullanılan araç. Türkiye’de bir süredir ideolojik nedenlerle ancak en son çare olarak kullanıldığından, genellikle çok geç alınan faiz kararları hem gereğinden yüksek artışlar içeriyor, hem de kur etkisi sınırlı kalıyor.

Yüksek faiz kimin için kötü?

Faiz borçlanma maliyeti olduğuna göre yüksek faizden en çok zarar görenler borçlular. Gelişmiş ülkelerde yüksek faizin en hızlı ve en çok etkilediği kesim ev kredisi olanlar. İngiltere ve ABD’de bu oran hanehalkının %70’inden fazla ve faizlerdeki her artış hem toplumun geniş kesiminin aylık kredi ödemelerini hem de ev fiyatlarını etkiliyor ve dolayısıyla yüksek siyasi etkiye sahip.

Yüksek faizlerin, şirketlerin artan borçlanma maliyeti nedeniyle düşen karlılığından dolayı yatırımları ve ekonomik aktiviteyi azaltması en yaygın bilinen faiz etkisi. Zaten enflasyonu da bu yolla düşürmesi bekleniyor.

Özellikle finansal sektörü az gelişmiş olan ülkelerde şirketlerin doğrudan bankalardan borçlanma eğilimi yüksek olduğundan yüksek faizler ekonomiyi daha hızlı etkileyebiliyor.

Faizlerin reel ekonomiyi ve enflasyonu etkilemesinin en önemli kanallarından biri de döviz kuru üzerindeki etkisi. Dünkü faiz açıklamasında da vurgulandığı gibi.

Doların (döviz kuru diye de okunabilir) artışından en çok kim zarar görür?

Doğal olarak ulusal paranın değer kaybı en çok döviz cinsinden borçlular için kötü, döviz alacaklıları için iyidir. TL’nin 2018 başından itibaren % 40’tan fazla düşmesi demek, döviz borçlularının borçlarını ödeyebilmek için TL cinsinden % 40’tan fazla ekstra kaynak bulmak zorunda kalmaları demektir.

Aynı şekilde ithalat yapanlar – yurt dışında tatil yapacak olanlarla, yurt dışı eğitim masrafları da aynı kategoride görülebilir- artan döviz kurundan zarar görürler. İhracatın ithal girdiye bağımlılığı yüksek Türkiye gibi ülkelerde döviz kurundaki artışlar ihracatı da olumsuz etkiler.

Diğer yandan döviz cinsinden fiyat avantajından dolayı rekabet gücü artan ihracatçıların kur artışlarından kazanmaları beklenir. Geçen yaz rekor düzeyde gerçekleşen turizm gelirleri TL’nin hızlı değer kaybı nedeniyle Türkiye’nin turizmde artan rekabetinin bir sonucudur. Bu noktada turizmin bir servis sektörü olarak ithal girdiye bağımlığının çok düşük olduğunu belirtmekte fayda var.

İhracatı artıran ve ithalatı azaltan döviz kuru artışları cari açığa olumlu etki yapar, ve son cari açık verileri bu beklentiyi doğrular nitelikte.

Kur artışının cari açık etkisi üzerinden milli geliri artıracağından emin olabilir miyiz? Yükselen ekonomilerde bu sonuç her zaman gerçekleşmiyor, bunun en önemli nedeni de ekonomideki dolarlaşma eğilimi.

Türkiye gibi yükselen piyasa ekonomilerinde hem dollar (euro veya diğer para birimleri de olabilir) cinsinden borçlanma yüksek olduğundan, hem de ücret ve kiraları da içeren bir dizi fiyat döviz üzerinden belirlendiğinden kurdaki artışlar geniş kesimleri etkiler. Dolarlaşmanın yüksek olduğu bir çok ülkede hızlı kur artışı dönemlerinde yüksek döviz borçlarının bilanço etkisi, yaygın iflaslar ve milli gelirde azalma ile sonuçlanıyor.

Türkiye ekonomisinin bugün karşı karşıya olduğu durum aslında bu yazının başlılığını anlamsız kılıyor, çünkü artık yüksek faiz-yüksek kur ikilisinden birini seçebilecek durumda değiliz. Yukarıdaki grafiklerden de açık olduğu gibi, yılbaşından bu yana en yüksek ikinci kur artışına (Arjantin’den sonra) maruz kalarak, dün itibariyle de en yüksek ikinci (yine Arjantin’den sonra) faiz oranına ulaşmış bulunuyoruz.

Madde 22 (Catch-22) olarak da tanımlanabilecek bu durumla, uluslarası piyasaların hem olası ticaret savaşları, hem de tamamlanmasına aylar kalan Brexit sürecindeki kaygılar nedeniyle oldukça gergin olduğu bir dönemde mücadele etmemiz gerekecek.