04 Ekim 2020

Faiz olmazsa olmaz mı? | Eksi faizli para sistemleri ve kripto paralarla benzerlikleri

Para doğada karşılaştığımız tüm ürünlerden farklı bir yapıdadır. Eskimek ya da bozulmak bir yana faizin gücü sayesinde artmaya devam eder. Eşitsizlik, rekabet, kıtlık, servet kutuplaşması yaratır

Bugün açıkça görüyoruz ki parayı merkezine alan ekonomik sistemimiz yoksulluğa, kültürlerin ve doğanın katledilmesine yol açıyor. Oysa para bir değiş tokuş aracı olarak hayatı kolaylaştırmak üzere ortaya çıkan bir buluştu. Ancak zamanla öyle bir hal aldı ki büyük kitleler için adeta bir mutsuzluk aracına dönüştü. Resmi ABD dolarını süsleyen Benjamin Franklin'in, "Para henüz kimseyi mutlu edememiştir. Ne kadar paran varsa o kadar fazlasını istersin. Bir boşluğu dolduracağı yerde yenisini yaratır" sözü bu bağlamda çok ironiktir. Bu problemler elbette çok uzun süredir biliniyor ve tartışılıyor. Hatta tarih öncesinde Aristoteles'ten Cicero'ya birçok filozof paranın faizli yapısına, kişisel hırsları artırıp toplumun huzurunu bozduğu gibi gerekçelerle karşı çıkmıştır. Sophocles ise parayı "her türlü hastalığı bulaştıran virüs" olarak tanımlamıştır.

Faiz para kıtlığının temel sebebidir. Para kıtlığı da sebep olduğu açgözlülükle beraber insanın mutluluğunu ve zamanını, yani yaşamı dahil her şeyi kıt hale getirir. Toplumda parasallaşmanın arttığı oranda kaygı ve telaşlı ruh hali de artar. Bu nedenle parasallaşmanın daha az olduğu kırsal kesimlerde yaşam daha sakin, yavaş ve telaşsızdır. Dünyanın hemen her yerinde de bu durum geçerlidir. Finans merkezlerinin, borsaların, bankaların bulunduğu şehirlerdeyse zenginde olsun fakirde olsun kaygı ve telaş çok daha üst düzeydedir. Vakit nakittir sözü de parasallaşmanın zamanı da kıt hale getirdiğinin özlü bir ifadesidir. Paraya içsel değer katıp değiş tokuş aracı olmaktan çıkaran ve metalaştıran nedenlerin başında faiz gelmektedir. Faizi denklem den çıkardığımızda para biriktirme, para için çalışma gibi kavramlar anlamsızlaşmakta, daha çok ihtiyaçlarımızın karşılanması ön plana çıkmaktadır.

Ekonomik sistemimizde dolayısıyla da hayatımızda bu derece yer kaplayan faizin ortaya çıkışı yazının bulunuşundan bile eskidir. Bu nedenle ilk olarak nasıl kullanıldığı ile ilgili net bir bilgi de bulunmamaktadır. Bazı varsayımlara göre ödünç olarak verilen hayvan sürülerinin süt, yağ gibi ürünlerinden sürü sahibinin de pay alması olarak doğduğu düşünülmektedir.

Faiz bugün bizlere öyle empoze edilmiştir ki faizsiz bir sistem adeta mümkün değilmiş gibi gelir. Oysaki her ekonomi bülteninden banka reklamına, tüketici kredilerinden vadeli ürün alışverişlerine karşımıza çıkıp bilinçaltımıza kazınan faiz olmazsa olmaz değildir. Son yıllarda Avrupa Merkez Bankası'nın uyguladığı faiz yüzde 0'ın etrafında, hemen altında ya da üstünde dalgalanıyor. Her ne kadar bu durum kapitalist sistem açısından bakıldığında sağlıksız ve büyümekte zorlanan bir ekonominin sonucu olsa da, büyüme odaklı değil insan odaklı olmasını hedeflediğimiz bir ekonomide uygulanabilirliğinin gösterilmesi açısından son derece kritik. Benzer şekilde ABD'de FED'in uyguladığı faizler Covid-19'un da etkisiyle yüzde 0,6 gibi düşük seviyelerde. Almanya 10 yıllık tahvil faizleri ise 1 yılı aşkın süredir ekside seyrediyor.

Almanya 10 yıllık tahvil faizleri

Merkez bankalarının faizleri düşük tutması doğrudan diğer bankaları da etkiliyor. Örneğin İsviçre Merkez Bankası'nın (UBS) 2019 yılı Temmuz ayında yaptığı bir açıklamaya göre bankada 2 milyon İsviçre Frangı üzeri mevduatı bulunan kişilere eksi faiz uygulanması planlanıyor. Bu uygulama bankaya para yatıranların bir süre sonra daha az para çekeceği anlamını taşıyor. Aynı uygulamanın diğer ayağında yine İsviçre'de bazı bankalar eksi faizle kredi kullandırmaya başladı. Özel bankalar paralarını İsviçre Merkez Bankası'nda tutup eksi yüzde 0,75 faiz oranıyla kayba uğrayacaklarına, daha düşük ama yine eksi faizle kredi kullandırarak kayıptan kazanç elde etmeyi doğal olarak tercih ediyorlar. Eksi faizli uygulamaların Danimarka, İsveç ve Japonya'da da örnekleri mevcut.

Tabii gelişmiş ülkelerdeki düşük faiz ortamının gelişmekte olan ya da az gelişmiş ülkelerde uygulanması şu aşamada mümkün değil. Ülkelerin üretim kapasitelerindeki farklılık ve gelişmiş ülkelerin aksine diğer ülkelerin halen temel tüketime aç olması faiz oranlarının sıfıra yaklaşmasını engelliyor. Zaten şu andaki tüketim hızında AB ülkelerinde uygulanan faizin sıfıra düşmüş olması ideal bir durum değil. İdeal durum hemen her ülkede üretim kapasitelerinin benzerleşmesi ve tüketim hızlarının da gelişmiş ülkelerin şimdiki hızından çok daha aşağıda dengeye gelmesiyle ortaya çıkacaktır. Yani tüm dünyada az üretim, az tüketim ve düşük faizle (idealde faizsiz) oluşacak bir denge çevresel ve insani sorunlarımızı hafifletip gelecek nesiller için de yaşanabilir bir dünyanın kapılarını açacaktır.

İlk anda adil bir çözüm olarak akla gelen, geri kalmış ülkelerin üretim ve tüketim hızında gelişmiş ülkeleri yakalaması düşüncesi coğrafi, kültürel ve toplumsal nedenlerle mümkün değildir. Mümkün olsaydı bile aşırı tüketime bağlı olarak ortaya çıkan küresel ısınma, çevre kirliliği ve talanı gibi sorunları daha da artırıp içinden çıkılamayacak hale getirecek bir durum olurdu. Dolayısıyla tüm ülkeleri ve vatandaşları aynı aşırı üretim ve tüketim döngüsünde buluşturmak gerçekçi ve sürdürülebilir değil. Aksine dünyamızı yaşanmaz bir enkaza döndürmesi kuvvetle muhtemel bir yaklaşım. Dolayısıyla ülkelerin yüklü üretim ve tüketimde değil dünya kaynaklarını ve insani ihtiyaçları ön plana alan daha ılımlı bir üretimde buluşmaları herkes için ideale daha yakın bir durum ortaya çıkaracaktır.

Faiz parası olanın daha da zenginleşmesi, borcu olanınsa daha da fakirleşmesi anlamına geldiğinden yoksulluğa ve eşitsizliğe katkıda bulunan öncü faktörlerdendir. Bu yapısıyla servetlerin yoğunlaşmasına, az sayıda insanın efendileşmesine, çok sayıda insanınsa bir anlamda köleleşmesine yol açar. Faizli bir ekonomide parası olanlar ancak yarın daha fazlasını alacaklarsa ihtiyacı olanlarla paralarını paylaşırlar. Böyle bir yapıda sınıf çatışmasının olması da gayet doğaldır. Azınlık bir grup için bolluk söz konusuyken çoğunluk için kıtlık mecburiyettir. Faizle hiç işimiz olmasa bile faiz satın aldığımız her şeyin maliyetini etkiler. Devletin sattığı tahvil ve bonolar, yani aldığı borçlar için ödediği faizi biz de vergi olarak devlete ödüyoruz. Kredi kullanan işletmelerin finansman giderlerini de ürün fiyatının içinde yine tüketiciler olarak biz ödüyoruz. Çiftçinin tarlasını sürerken kullandığı traktör ya da gübre vadeli alınmışsa bunun maliyeti de yediğimiz ekmeğin, sebzenin, meyvenin içinde oluyor.

Maliyetinin yanında, para bugün faizli kredi olarak yaratıldığı ve daha ilk andan büyük borçla beraber doğduğu için büyümeyi zorunlu kılıyor. Parasal sistemin devam edebilmesinin yegâne dayanağı sürekli büyümedir. Aksi durumda borçlar ödenemez ve parasal sistem çöker. Oysa bugün büyüme dünya için zararlı ve sürdürülmesi imkânsız duruma gelmiştir. Dolayısıyla faizli sistem de yakın ya da uzak gelecekte bir noktada çökmeye mahkumdur. Şu anda kullandığımız parasal sistemin yerini alacak yeni sistemin neleri teşvik etmesi gerektiğine ihtiyaçlarımızı gözeterek karar vermek durumundayız. Peki yeni sistem nasıl olmalı?

Charles Eisenstein'ın Kutsal Ekonomi kitabındaki şu satırlar çözümün de kapısını aralıyor: "İhtiyaç duyduğumuz ve kullandığımız şeylerin bayatladığı bir dünyada paylaşmak doğaldır. İstifçi sonunda bayat ekmek, paslanmış aletler ve çürümüş meyve yığınlarıyla kalakalır ve kimse ona yardım etmek istemez. Çünkü o kimseye yardım etmemiştir."

Para doğada karşılaştığımız tüm ürünlerden farklı bir yapıdadır. Eskimek ya da bozulmak bir yana faizin gücü sayesinde artmaya devam eder. Eşitsizlik, rekabet, kıtlık, servet kutuplaşması yaratır. Para dışında tüm ürünleri elde tutmanın bir maliyeti vardır. Altının bile güvende tutulabilmesi için depolama maliyeti vardır. Faizin olmadığı, hatta eksi faizin uygulandığı bir sistem bu olumsuz etkileri tersine çevirebilir. Böyle kurgulanan bir ekonomide bir kişinin elindeki fazlalık çevresindekiler için de fazla anlamına gelecektir. Nasıl ki biri bozulacak meyvelerini paylaşmayı tercih ederse, eksi faizli bir ekonomide parasını da paylaşmayı, ödünç vermeyi tercih eder. Azalan değerli bir para mala tercih edilmez, para istifleme aracı olmaktan çıkar, böylece kıtlığın sebeplerinden biri ortadan kalkar. Eksi faizli para sistemlerinin tarihi Orta Çağ'a kadar dayanır. Bu dönemde İngiltere'de krallar altı yılda bir madeni sikkeleri geri çağırıp dört sikke yerine üç sikke basarak para istifçilerini bir anlamda cezalandırarak dolaşımı ve üretken sermaye yatırımlarını teşvik ederlerdi. Son yüzyılda eksi faizli para birimi fikrini şiddetle savunan ve birkaç uygulamaya da fikirleriyle öncülük eden isim Silvio Gesell'dir. 1906 yılında yazdığı The Natural Economic Order (Doğal Ekonomi Düzeni) kitabında periyodik vurulan bir damgayla değer kaybeden bir para birimi tasavvur eder ve parayı değer deposu olmaktan çıkarıp sadece değiş tokuş aracı olmaya indirger.

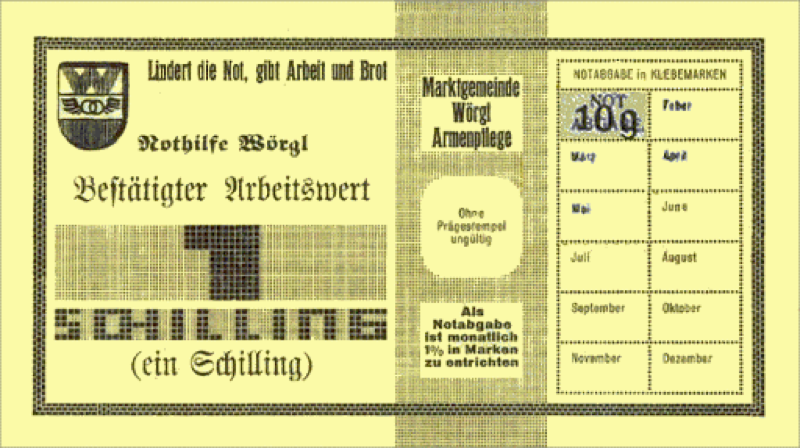

Birinci Dünya Savaşı sonrası ekonomik bunalıma giren Almanya'da Gesell'in fikirlerinden esinlenilerek, kömür madenciliğiyle geçinen bir kasabada kömüre dayalı ve eksi faizli Wara isimli para basılmaya başladı. Kömüre dönüştürülebildiği için yerel tüccarlar ve toptancılar da Wara karşılığı işlem yapmaya başladılar. Kısa sürede yayılan ve Almanya'da binin üzerinde işletmede kullanılmaya başlayan Wara madencilik kentinin hızlı gelişiminde ve ekonomik krizin etkilerinin azaltılmasında ciddi rol oynadı. Ancak merkezi hükümetin kendi varlığına tehdit olarak algıladığı bu sistem bir kararnameyle yasaklandı. Benzer bir sistem Büyük Buhran'dan sonra Avusturya'da Wörgl ismiyle devreye alındı ve yerel ekonomiyi destekleyerek kasabanın gelişimine katkıda bulundu. Dünyanın farklı bölgelerinden ziyaretçilerin gelip incelediği bu örnek de bir süre sonra Wara gibi yasaklandı. Hem Wara hem de Wörgl aylık olarak yüzde 1 değer kaybedecek şekilde kuponlu olarak basılıyordu. Yine 1930'larda eksi faizli olarak İsviçre'de yaratılan ve günümüze kadar varlığını sürdüren yerel para birimi WIR günümüzde halen kapalı devre olarak kullanılmaktadır. Ancak krizin atlatıldığı ve büyümenin başladığı 1950'li yıllarda eksi faiz özelliği devre dışı bırakılmıştır. Bugün on binlerce üyesinin yıllık 1 milyar İsviçre Frangı üzeri işlem gerçekleştirdiği bu sistemle özellikle kriz yıllarında ekonominin kırılganlığı önemli ölçüde azaltılmaktadır.

Eksi faizli Wörgl banknotu

Eksi faizin bir etkisi de tedavüldeki para miktarının düzenli azalmasıdır. Paranın azalması da deflasyonist bir etki yaratarak ürün fiyatlarının sürekli düşmesine ve tüketicilerin harcamalarını ertelemesine yol açar. Enflasyon gibi deflasyon da ekonomi için bir tehdittir. Ancak bu sorun devletin bu parayı tekrar tedavüle sokup kamu harcamaları ve temel gelir gibi kalemlerin fonlanmasında kullanmasıyla kolaylıkla çözülebilir. Bu metotla eksi faizli para sistemleri sadece servet birikimini azaltmak ya da durdurmakla kalmaz, tekrar dağıtımı da sağlayarak eşitsizliğin azaltılmasına hizmet eder.

Deflasyonun günümüz ekonomisinde en korkulan olgulardan biri olması da yukarıda bahsettiğimiz üzere kapitalizmin ekonomik büyümeyi ve bunun bir sonucu olarak da aşırı tüketimi zorunlu kılmasındandır. Yani deflasyon kabusu kapitalizmin kabusudur. Oysa küresel ısınma ve çevre kirliliği gibi sorunların önüne geçilmesinin birincil hedef olduğu anti-kapitalist bir sistemde deflasyona bakış da bugünkü kadar korkutucu olmayacaktır.

Faizli bir sistemde yarının 1 lirası bugünün 1 lirasından daha değersizdir. Dolayısıyla düzenli gelir getiren varlıklar bile indirgenmiş nakit akışları (İNA) yöntemiyle bugünkü değerine indirgenebilir. Örneğin yıllık 1000 TL getiren bir zeytinliğin yüzde 5 faize sahip bir ekonomide 20 bin TL karşılığı el değiştirmesi makuldür. Faiz yüzde 0 ya da eksi olduğundaysa sonsuz yıl boyunca 1000 TL getireceğinden ve yarınki 1 lira da bugünkü 1 lira kadar değerli olacağından İNA'ya göre paha biçilemez hale dönüşür. Bu sayede az da olsa gelir getiren doğal kaynakların yok edilmesi anlamsız hale gelir. Örneğin, ormanların kesilip yakacak olarak kullanılması da mobilya üretmek üzere tek seferlik gelir uğruna yok edilmesindense ürünlerinin yıldan yıla değerlendirilmesi ekonomik açıdan daha kârlı olur.

Eksi faiz para biriktirmeyi değil üretmeyi, paylaşmayı, borç vermeyi teşvik eder. Kasada ya da bankada duran para artık güvence anlamına gelmezken az da olsa düzenli bir üretim kapasitesi geleceği güvence altına alabilir. Paylaşmayı ve borç vermeyi teşvik etmesiyle toplumsal yapıya faydası da olumlu yönde olacaktır. Böyle bir sistem sayesinde küçülen bir ekonomide bile paranın dolaşım hızı artırılarak servet kutuplaşması önlenir ve düşük gelir sahiplerinin ihtiyaçlarına erişmesi kolaylaşabilir. Ayrıca küçülen ekonomi parayla yapılan değiş tokuşun azalması demektir, değiş tokuşun illaki azalması anlamına gelmez. Farklı mekanizmalarla bu değiş tokuş sağlanabilir ve ihtiyaçların karşılanması azalmak zorunda değildir. Charles Eisenstein'ın gündeme getirdiği armağan ekonomisi bu mekanizmalardan biridir.

Faizin temel sebebi paranın zaman içerisinde değer kaybetmesidir. Borç veren kişi borcunu geri aldığından en azından satın alma gücünü korumak ister. Yani bugün borç verdiği parayla bir buzdolabı alan kişi bir sene sonra borcunu geri aldığında doğal olarak yine bir buzdolabı alabiliyor olmak ister. Enflasyonun olduğu bir ortamda borcun da faizle verilmesi bu durumun tabii bir sonucudur. Dolayısıyla enflasyon yükseldikçe borç verenlerin istediği faiz de artar.

Enflasyon tek bir sebebe bağlı bir mekanizma değildir. Talep enflasyonu, maliyet enflasyonu, para arzının arttırılması gibi bileşenleri vardır. Talep enflasyonu belirli mallara gelen yüksek talebin arzın yetişememesi sonucunda ilgili malların fiyatlarının artması ile oluşur. Maliyet enflasyonu üretimde kullanılan petrol, demir-çelik gibi emtiaların ya da enerji fiyatlarının artmasıyla meydana gelir. Para arzının arttırılması para basılması demek olup arz talep yasası gereği paranın değer kaybetmesiyle sonuçlanır. Paranın değeri düşerse de ürünlerin fiyatları artar enflasyon oluşur.

Para basılmasının enflasyon yaratmamasının bir yolu paranın dolaşım hızının düşmesi, bir yerde depolanmasıdır. Örneğin ABD Doları arzı sürekli arttığı halde ABD enflasyonu o oranda artmaz. Bunun temel nedeni ABD Dolarının rezerv para olması, hemen her ülkede kasaya konup depolanmasıdır. Korona süresince basılan yüklü miktarda dolar da tüketime yönelmeyip tahvil borsa gibi yatırım araçlarına park etmiş ve enflasyona etkisi en azından şimdilik sınırlı olmuştur. Tüm basılan para tüketime yönelseydi enflasyon kaçınılmaz olurdu.

Geçmişte altın, gümüş gibi madenlerin para olarak kullanıldığı dolayısıyla para basımının sınırlı olduğu dönemlerde ürünlerin fiyatları da görece sabitti. Ancak ekonominin bozulduğu durumlarda paralardaki bu madenlerin oranları düşürülürdü. Takip eden dönemlerde de enflasyon oluşarak halkın alım gücü düşerdi.

Bugün dünya üzerinde basılan tüm paralar sadece itibari değere sahiptir. Yani basan devletin itibarıyla bir değer kazanır. Devletin yıkıldığı ya da sendelediği durumlardaysa sadece kâğıt parçası haline gelebilir. Geçmişte para birçok devlet tarafından altın ya da değerli metaller karşılığında basılırdı. İsteyen teorik olarak kâğıt parasını götürüp karşılığını fiziki olarak talep edebilirdi. Ancak Birinci Dünya Savaşı ile birlikte ABD dışındaki tüm ülkeler bu sisteme son verdi. ABD ise 1971 yılına kadar altın karşılığı para basmayı sürdürse de en sonunda o da vazgeçti. Bu hamleyle birlikte para bir değer ölçüsü olma işlevini hepten kaybedip başlı başına alınıp satılan bir meta haline geldi. Küreselleşme de bu süreci hızlandırıp geri dönülemez bir noktaya getirdi. Paranın meta haline gelmesi bir anlamda insanlara aradıkları havucu sundu. Daha çok çalışmak, daha çok para kazanmak ve biriktirmek için gerekirse ahlaki sorumluluklardan vazgeçmek meşru hale geldi. Sanayi devriminin başlarında David Hume'un paranın ticaretin çarklarından biri olmadığı iddiası, işte bu süreçte yerini paranın ticaretin en büyük çarkı olduğu ekonomik düzene bıraktı. Bu sayede insanlar ihtiyaçlarına odaklanmak yerine para kazanmaya odaklanır hale geldiler. Para olduktan sonra harcayacakları ürünü bulmak zaten sorun değildi ve kapitalizm tüketimi özendirmekte ustaydı. 1970 yılında kullanımdaki toplam paranın reel ticaret maddelerinin 6 katı kadar olduğu hesaplanıyor. Altın standardının kaldırılmasıyla hızlanan para basma serüvenini takip eden yirmi yıldaysa bu oran 50 kata kadar çıktı. Bu durumun çalışanlar açısından da önemli bir sonucu oldu. 1970'lere kadar üretim verimliliği ile çalışan maaşları korelasyon göstermekteydi. Yani üretim arttıkça çalışanlar bu artıştan paylarını alabiliyordu. Bu dönemden sonra çalışan maaşlarındaki artış dururken üretim artmaya devam etti. Çalışanlara aktarılmayan paysa elbette finans sektörü tarafından paylaşıldı, kreditörlerin cebine girdi.

Merkez bankalarının karşılıksız para basması parasal genişleme olarak adlandırılır ve çoğu durumda halkın fakirleştirilmesi demektir. Dünyadaki varlıklar üretim verimliliğiyle birlikte yavaş yavaş arttığından bu hızın üzerinde bir para basılması fiyatları artırarak gizli bir vergi gibi halkın cebindeki paranın erimesine sebep olur. Dolaşımdaki para miktarı ile satın alma gücü ilişkisini gösteren veriler bunu açıkça ortaya koymaktadır. Şekil 1 ve 2'de görüldüğü üzere artan dolar ve sterlin miktarı satın alma gücünü hızla düşürmekte ve halkın cebindeki parayı değersizleştirmektedir.

Para arzındaki artışla fiyatların yükselmesi, ihtiyaçları olmasa dahi gelecekte her şeyin daha pahalı olacağı endişesiyle insanları tüketime yönlendirir. Parasal genişlemelerin en temel amacı da budur zaten, enflasyonla beraber talep yaratarak tüketim ve yatırım harcamalarını arttırmak. Bu durum aynı zamanda halkın, değerini yitirmemesi için tasarruflarını bankada tutmasını alışkanlık haline getirmesine, dolayısıyla sistemde her daim kredi verilebilmesi için daha çok kaynak bulunmasına yol açar. Sık sık dile getirilen paranızı, altınınızı yastık altında tutmayın, ekonomiye kazandırın söyleminin ve bankaların yaptığı kampanyaların altında yatan da budur. Yani ekonomiyi olağan hızının üzerinde büyütebilmek. Çünkü kapitalizm bunu gerektirir.

Son dönemde ortaya çıkan ve sınırsız para basılmasına meydan okuyan enstrümanlara kripto para diyoruz. Kripto paraların önemli bir bölümü sınırlı bir arz yapısıyla kurgulanmıştır. Örneğin en bilinen kripto paralardan Bitcoin matematiksel alt yapısı gereği 21 milyon adetle sınırlıdır. Hiçbir zaman bu sayının üzerinde Bitcoin piyasada olmayacaktır. Keza Ripplecoin, Litecoin, IOTA da sınırlı arzı olan kripto paralar arasındadır. Bu yapılarıyla deflasyonist oldukları söylenebilir. Dolayısıyla gelecekte faizin tüm sistemi domine etmediği bir ekonominin temel taşlarını kripto paraların oluşturması da sürpriz olmayacaktır.

Referanslar

- Armağan Ekonomisi, Charles Eisenstein, OkuyanUs Yayınları

- Nasıl Bir Gelecek?, Giray Kömürcü, Aganta Kitap

Yazarın Diğer Yazıları

Yapay zekâ ve insanlık: Uçurumun kenarında dengede kalmak

Yapay zekânın tehdit olmaktan çıkıp insanlık için bir fırsata dönüşmesi, yalnızca bireysel ülkelerin ya da şirketlerin çabalarıyla değil, uluslararası iş birliği ve kapsamlı regülasyonlarla mümkün olabilir. Bu teknoloji, sınır tanımayan etkileri ve küresel ölçekli sonuçları nedeniyle uluslararası koordinasyon gerektirir

Tüm dünyada üretim verimliliğinde sıçrama yaratacak bir devrim olarak yapay zekâ

Toplumsal ve bireysel bilinci oluşturamayan tüm toplumlar ve tüm bireyler için gelecek bugünden daha iyi olmayabilir. O halde yapay zekânın başlattığı ve giderek hızlanarak devam edecek bu devrimden korkmalı mıyız?

ABD teknoloji şirketlerinde tarihi ralli devam ediyor: Balon mu, fırsat mı?

Yoksa fiyat biçilen şirketler değil de özgürlüğümüz ve insanlığımız mı?

© Tüm hakları saklıdır.

Yazarlar

- Adnan Ekinci

- Ahmet Sever

- Ahmet Talimciler

- Akdoğan Özkan

- Alex Akimoğlu

- Ali Akay

- Atilla Dorsay

- Aydın Engin

- Ayfer Feriha Nujen

- Aysel Sağır

- Ayşe Acar

- Barçın Yinanç

- Bekir Ağırdır

- Candan Yıldız

- Cemal Tunçdemir

- Çağnur Öztürk

- Çiğdem Anad

- Çiğdem Toker

- Deniz Can

- Doğan Akın

- Emrah Akın

- Ercan Uygur

- Erdoğan İşcan

- Erdoğan Sağlam

- Faruk Bildirici

- Fulya Canşen

- Füsun Sarp Nebil

- Gökçer Tahincioğlu

- Gönenç Gürkaynak

- Hakan Aksay

- Hande Çayır

- Hasan Cemal

- Hasan Göğüş

- Hasan Servet Öktem

- İrfan Yalın

- İskender Aruoba

- Leyla Alp

- M. K. Perker

- Mehmet Y. Yılmaz

- Mehmet Y. Yılmaz | Futbol

- Mehmet Y. Yılmaz | Hafta Sonu

- Mehmet Yalçın

- Murat Batı

- Murat Belge

- Murat Bjeduğ

- Murat Sabuncu

- Mustafa Durmuş

- Oğuz Demiralp

- Orhan Tekelioğlu

- Oya Baydar

- Pınar Doğu

- Rıdvan Akar

- Rıza Türmen

- Selçuk Demirel

- Sencer Ayata

- Seyfettin Gürsel

- Süheyl Aygül

- Şenay Tanrıvermiş

- Şengün Kılıç

- Şirin Payzın

- Şükrü Hatun

- Talat Kırış

- Tan Oral

- Tolga Şardan

- Tolga Şirin

- Tuğçe Tatari

- Tuğrul Akşar

- Tuğrul Eryılmaz

- Türkay Demir

- Uğur Gürses

- Umut Ozan Darıcı

- Yalçın Doğan

- Yılmaz Murat Bilican

- Yusuf Nazım

- Zeynel Lüle