18 Ocak 2021

Değerli konut vergisi beyan ve ödeme yükümlülüğü başladı; verginin konusuna hangi taşınmazlar giriyor, verginin mükellefi kim?

DKV çok başarısız bir yeni vergi girişimi oldu. Her açıdan yoğun eleştiriye uğradı ve hukuk sorunlarına yol açmadan hatadan dönüldü. Ama mevcut haliyle olmasa da olur. Bu başarısız girişim yeni vergi girişimleri için örnek olmalı

Değerli konut vergisi (DKV veya vergi), değeri 5 milyon TL'yi aşan mesken niteliğindeki taşınmazlar için getirilen ve emlak vergisine ilaveten ödenmesi gereken bir servet vergisi. 2020 yılı başında uygulamaya girmesi öngörülmüştü, ancak vergiye yönelik haklı ve yoğun eleştiriler nedeniyle çok temel değişiklikler yapılmak ve yükümlülüğün başlangıcı 2021 başına ertelenmek zorunda kalındı.

Değişiklik öncesi düzenlemeler hiç uygulanmadığı için, nelerin değiştirildiğine girmeden bugün itibariyle geçerli olan ve ilk kez uygulanacak düzenlemeleri açıklayacağım.

2021 bütçesinde değerli konut vergisi tahsilatının 350 milyon TL olarak öngörüldüğünü belirtelim.

Hazine ve Maliye Bakanlığı verginin uygulama esaslarını 15 Ocak'ta yayımladığı tebliğ ile belirledi.

Verginin konusuna hangi taşınmazlar giriyor?

Türkiye sınırları içinde bulunan ve emlak vergisine esas bina vergi değeri 2020 yılında 5 milyon TL'yi aşan mesken nitelikli taşınmazlar DKV'nin konusuna giriyor. Emlak vergisi değerini vatandaşlarımız genelde "belediye rayici" olarak isimlendirirler. Yani bu değerin taşınmazın güncel değeri ile bir ilgisi yok. Değerin Tapu ve Kadastro Genel Müdürlüğünce veya bir başka kurum ya da değerleme şirketince belirlenmesi de söz konusu değil.

Mesken nitelikli taşınmazdan ne anlaşılması gerekir?

DKV uygulamasında "mesken nitelikli taşınmaz" kavramı, mesken niteliğini haiz binalar ile birden fazla bağımsız bölümden oluşan binalarda her bir bağımsız bölümü ifade ediyor. Her bir bağımsız bölüm vergilendirme açısından ayrı ayrı değerlendirilecek.

Tebliğe göre, taşınmazın mesken niteliği değerlendirilirken kayıtlardaki niteliğinin yanında fiilen kullanım durumuna da bakılacak. Bu nedenle, tapu kayıtlarında mesken olarak yer alan ancak fiilen işyeri olarak kullanılan taşınmazlar için vergi alınmaması gerektiğini düşünüyorum. Genellikle Maliye fiili kullanıma tersi durumlarda itibar eder. Yani tapuda işyeri olarak gözükmekle birlikte fiilen konut olarak kullanılan taşınmazların bu vergiye tabi olduğunu kabul eder. Uygulamada fiili kullanımların yoklama yapılarak tespit edilmesi gerekir. Bu konu ileride uyuşmazlıklara neden olabilecek niteliktedir.

Verginin mükellefi kimdir?

Verginin mükellefi, mesken nitelikli taşınmazların maliki, varsa intifa hakkı sahibi, her ikisi de yoksa mesken nitelikli taşınmaza malik gibi tasarruf edenlerdir. Sadece Türk vatandaşları değil, yabancılar da bu verginin mükellefi olabilir, dikkat!

Kapsama giren taşınmaza paylı mülkiyet halinde malik olanlar, hisseleri oranında mükellef olurlar. Buna karşılık elbirliği mülkiyette maliklerin vergiden müteselsilen sorumluluğu vardır.

Mükellefiyet ne zaman başlar ve sona erer?

DKV mükellefiyeti,

- Mesken nitelikli taşınmazın bina vergi değerinin ilgili yıl için geçerli beyan sınırını (tutarını) aştığı tarihi,

- Vergi değerini tadil eden sebeplerin doğması (örneğin kapsama giren taşınmazın satın alınması veya intikal etmesi) halinde bu değişikliklerin vuku bulduğu tarihi,

- Muafiyetten yararlanıldığı durumlarda muafiyetin sukut ettiği (kaybedildiği) tarihi takip eden yıldan itibaren başlar.

Yanan, yıkılan, tamamen kullanılmaz hale gelen veya vergiye tabi iken muaflık şartlarını kazanan mesken nitelikli taşınmazlardan dolayı mükellefiyet, bu olayların vuku bulduğu tarihi takip eden taksitten itibaren sona erer.

Buna göre 2020 yılında beyana tabi mesken nitelikli taşınmaza öteden beri sahip olan veya 2020 yılında satın alan kişiler bu taşınmaza yılın son günü de sahip iseler 2021 yılında beyanname vermek ve DKV ödemek zorundadırlar.

Bu taşınmazı yeni yılın ilk mesai gününde (4 Ocak 2021'de) satmış olsalar bile 2021 yılında bu taşınmaz için beyanname vermek ve 2021 yılına ilişkin tahakkuk edecek verginin tamamını (her iki taksiti de) ödemek zorundalar. Taşınmazı 4 Ocak'ta satın alan kişinin DKV yükümlülüğü ise 2022 yılından itibaren başlayacağından bu kişi eğer taşınmazı 2021 yılı sonuna kadar satmazsa, 2022 yılında DKV beyannamesi vermek zorunda olacaktır.

Beyana hangi yılın değerleri ve tarifesi esas alınacak?

2020 yılı emlak vergisi değeri 5 milyon TL'yi aşan mesken niteliğindeki konutların DKV beyan ve ödeme yükümlülüğü 2021 yılında başladı. Bir meskenin beyana tabi olup olmadığını belirlerken önceki yıl (yani bu yıl için 2020 yılına ait) emlak vergi değerine bakıyoruz. Eğer 2020 yılında 5 milyon sınırı aşılmışsa verginin hesabına, 2020 yılının değil yükümlülüğün başladığı yılın yani 2021 yılının emlak vergi değeri ve vergi tarifesi esas alınıyor. Bu detay önemli… Bu nedenle belediyelerden bina rayici talep edilirken hem 2020 hem de 2021 yılın ilişkin değerlerin alınması gerekiyor.

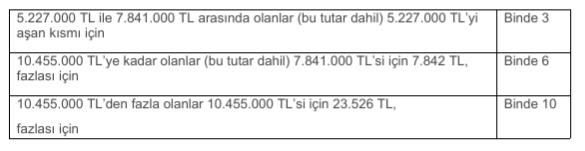

2021 yılında beyan edilecek meskenlere uygulanacak DKV tarifesi şöyle:

2021 yılı için vergi, 5 milyon 227 bin TL'yi aşan tutar üzerinden hesaplanacak, başka bir ifade ile bu tutar kadar istisna uygulanacak.

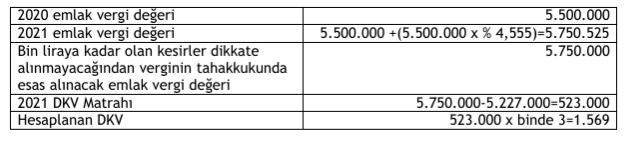

Örnek: 2020 yılı emlak vergi değeri 5 milyon 500 bin TL olan ve muafiyetten yararlanılamadığı için beyan yükümlülüğü 2021'de başlayan bir taşınmazın 2021 yılında beyan edilecek DKV matrahı ile ödenmesi gereken DKV tutarı aşağıdaki gibi hesaplanacaktır.

Görüldüğü gibi, tabloda 2021 yılı emlak vergisi değeri hesaplanırken 2020 yılı emlak vergisi değeri 2020 yılına ilişkin yeniden değerleme oranı % 9,11'in yarısı (% 9,11/2=) % 4,555 oranında artırılarak belirlenmiştir. (78 seri no.lu Emlak Vergisi Kanunu Genel Tebliği)

Vergi, kanunda belirtilen istisna tutarını (2021 yılı için 5 milyon 227 bin TL'yi) aşan tutar üzerinden hesaplandığı için yapılan değişiklik sonrasında önemli bir yük olmaktan çıktığını söyleyebiliriz.

Beyan ve ödeme süresi nedir?

DKV, tebliğ ekinde yer alan 1 veya 2 no.lu Değerli Konut Vergisi Beyannamesi ile Şubat ayının 20 nci (2021 yılı için 22 Şubat) günü sonuna kadar taşınmazın bulunduğu yer vergi dairesine beyan edilecek. Şubat ve Ağustos aylarının sonuna kadar iki eşit taksitte ödenmesi gerekiyor.

Tam mülkiyet, paylı mülkiyet ve intifa hakkına konu taşınmazlar için 1 no.lu beyanname, elbirliği mülkiyete konu taşınmazlar için ise 2 no.lu beyanname formatı kullanılacak.

Beyannamelere taşınmazın bulunduğu yer belediyesinden alınacak bina vergi değerini (beyanname verilen yıl ve bir önceki yıla ilişkin yani 2021 beyanları için hem 2020 hem de 2021 yılı emlak vergisi değerlerini) gösteren belgelerin eklenmesi zorunlu.

Mükellefler beyannamelerini elektronik ortamda kendileri de gönderebilirler. İsterlerse Serbest Muhasebeci, Serbest Muhasebeci Mali Müşavir ve Yeminli Mali Müşavirler ile sözleşme imzalamak suretiyle e-beyanname şeklinde de verebilirler. Beyannamenin elektronik ortamda verilmesi durumunda, bina vergi değerini gösteren belgelerin 15 gün içinde elden veya posta yoluyla vergi dairesine gönderilmesi/verilmesi gerekir.

İzleyen yıllarda da beyanname verilmeye devam edilir

Ancak, kapsama giren mesken nitelikli taşınmazın daha sonraki yıllarda bina vergi değerinin, beyannamenin verileceği yılda geçerli tutarın altında kalması halinde, bu durum mükellef tarafından tevsik edici belgeler ile birlikte ilgili vergi dairesine bildirilir ve bu durumda ilgili yıla ilişkin beyanname verilmez.

Örneğin 2020 yılında emlak vergi değeri 5 milyon TL'yi geçtiği için 2021 yılında 2021 değeri üzerinden beyanname veren kişi, bu taşınmazın 2021 yılında emlak vergi değeri bu yıl için geçerli olan 5 milyon 227 bin TL'yi aştığı için 2022 yılında da prensip olarak beyanname vermek zorundadır. Ancak bu taşınmazın emlak vergisi değeri, 2021 yılı için geçerli değerin (5 milyon 227 bin TL'nin) altında kalırsa, 2022 yılında DKV beyannamesi vermeyecektir.

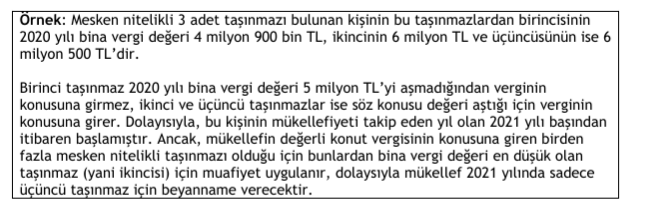

Mesken nitelikli tek taşınmaz ile birden fazla mesken nitelikli taşınmaz olması halinde en düşük değerli taşınmaz için vergi alınmaz

Türkiye sınırları içinde mesken nitelikli tek taşınmazı olanların bu taşınmazı ile birden fazla mesken nitelikli taşınmazı bulunanların değerli konut vergisinin konusuna giren en düşük değerli mesken nitelikli tek taşınmazı (intifa hakkına sahip olunması hâli dâhil) için değerli konut vergisi muafiyeti uygulanır. Muafiyet, bu kişilerin tek meskene hisse ile sahip olmaları halinde hisselerine ait kısım için de uygulanır.

Birden fazla mesken nitelikli taşınmazı bulunan mükellefler, DKV konusuna giren en düşük değerli mesken nitelikli tek taşınmazını, tebliğ ekinde yer alan bildirim ile vergi dairesine bildirmek zorunda. Muafiyet için böyle bir bildirim zorunluluğu getirilmesini doğru bulmuyorum.

Hazine ve Maliye Bakanlığının yetkisi…

Bu verginin uygulanmasına ilişkin usul ve esasları belirlemeye, muafiyetlerin uygulanmasında aranacak belgeleri tespit etmeye, beyanname verme ve ödeme sürelerini üç aya kadar uzatmaya, beyannamenin verileceği yetkili vergi dairesini, beyannamenin şekil, içerik ve eklerini belirlemeye ve verginin beyanname aranmaksızın tahakkuk ettirilmesine Hazine ve Maliye Bakanlığı yetkili.

Tebliğ ile verginin uygulanmasına ilişkin usul ve esaslar, muafiyetlerin uygulanmasında aranacak belgeler, beyannamenin verileceği yetkili vergi dairesi, beyannamenin şekil, içerik ve ekleri belirlendi. Diğer yetkiler ise kullanılmadı.

Beyanname verme ve ödeme sürelerini uzatma yetkisi kullanılabilir, ancak vergiyi beyanname aramaksızın tahakkuk ettirme yetkisinin kısa süre içinde kullanılacağını sanmıyorum. Ancak beyana esas değerler zaten belediyelerden kolayca temin edilebileceği için Bakanlık uygulama ilgili diğer konulardaki (muafiyet vs.) eksiklikleri tamamlayarak sistemin beyanname almadan (emlak vergisi gibi) devamını sağlayacaktır. Zaten böyle bir öngörü olmasaydı yetki alınmazdı.

Tebliğde muafiyet uygulamasına güzel örnekler verilmiş ancak örnekler 2020 yılı yeniden değerleme oranı % 9,11 olduğu halde % 10 varsayılarak verildiği için tutarları % 9,11 oranına göre düzelterek okumak gerekir.

İnşaat şirketleri ne yapacak?

Esas faaliyet konusu bina inşası olanlar, işletmelerine kayıtlı bulunan ve henüz ilk satışa, devir ve temlike konu edilmemiş yeni inşa edilen mesken nitelikli taşınmazları için vergiden muaftır. Bu muafiyet hükmü arsa karşılığı inşaat işlerinde sözleşme gereği taahhüt işini üstlenen müteahhide kalan mesken nitelikli taşınmazlar için de uygulanır. Söz konusu taşınmazların kiraya verilmesi veya sair surette kullanılması durumunda muafiyetten yararlanılamaz.

DKV ödenen taşınmazlar için emlak vergisi ödenir mi?

Evet, ödenmek zorunda…

Emlak vergisi belediyelere, DKV ise vergi dairelerine ödenmesi gereken ayrı vergiler. Aynı kanun içinde düzenlenmiş olmakla birlikte konusu, matrahı ve oranı farklı. Bu konuda herhangi bir düzenleme yapılmadığı için ayrı ayrı ödenmeleri zorunlu bulunuyor.

Eleştiriler…

Yapılan değişikliklerle; Tapu İdaresinin belirlediği değerin vergiye esas alınmasından vazgeçilmesi, vergiye esas alınan sınıra kadar olan tutar için vergi hesaplanmaması, yani bir anlamda istisna uygulanması, kapsama giren tek mesken ile birden fazla mesken olması halinde en düşük değerli mesken için muafiyet uygulanması, tarifenin artan oranlılık ilkesine göre düzenlenmesi nedeniyle vergiye yönelik eleştiriler önemli ölçüde ortadan kalktı.

Doğal olarak bu değişiklikler verginin etkisini ve önemini azalttı. 2021 yılı bütçesine konulan tahsilat hedefi de artık bu vergiden fazla bir beklenti olmadığını gösteriyor. Bu tutarın bile tahsili şüpheli!

Bence bu haliyle bu vergiyi uygulamak yerine kaldırmayı tartışmalıyız. Çünkü meskenlerden vergi alınırken işyerlerinden alınmamasının izahı yok. Hem emlak vergisi hem de bu vergiyi tahsil etmek de aynı taşınmazdan benzer servet vergisi alınması nedeniyle sıkıntılı. Bu yönüyle, yani aynı servet unsuru üzerinden birden fazla servet vergisi alınmak istenmesi davalara konu olabilir. Çok etkisiz bir servet vergisi uygulamaktansa hiç uygulamamak daha iyidir. İki vergiyi tek bir yükümlük şeklinde düzenlemek (birleştirmek) düşünülebilir.

DKV çok başarısız bir yeni vergi girişimi oldu. Her açıdan yoğun eleştiriye uğradı ve hukuk sorunlarına yol açmadan hatadan dönüldü. Ama mevcut haliyle olmasa da olur. Bu başarısız girişim yeni vergi girişimleri için örnek olmalı. İhtiyaç duyulduğunda hukuka uygun elbette yeni vergiler getirilebilir, ancak vergi gibi mülkiyet hakkını ilgilendiren önemli düzenlemeler aceleye gelmez.

Yazarın Diğer Yazıları

Geçmiş yıl zararlarının yurt içi asgari kurumlar vergisi matrahından indirilememesi sorunu acilen çözülmelidir!

Zarar üzerinden vergi alınması Anayasa'nın 73’üncü maddesine aykırıdır. Bu maddeye göre herkes, kamu giderlerini karşılamak üzere, mali gücüne göre, vergi ödemekle yükümlüdür. Zarar üzerinden vergi almak mali gücü hiç dikkate almamak demektir

Yapılmakta olan yatırımların enflasyon düzeltmesi ile ilgili tartışmalı konular

Özel fon hesabının enflasyon düzeltmesine tabi tutulmaması, yani bu fon üzerinden enflasyon zararı hesaplatılmaması, buna karşın 5 eşit taksitte gelir yazılacak fonun yeniden değerlemeye tabi tutularak yeniden değerleme artışlarının matraha eklenerek vergilemedeki gecikmenin telafi edilmesinin haksız olduğunu düşünüyorum. Çünkü bu olasılıkta devlet bir eliyle verdiğini diğer eliyle geri alıyor

2025 yılı geçici vergi dönemlerinde enflasyon düzeltmesi yapılmayacak!

Enflasyon düzeltmesi sonucu hesaplanan kazançların vergiye esas alınmasını hiçbir zaman doğru bulmadım.

© Tüm hakları saklıdır.

Yazarlar

- Adnan Ekinci

- Ahmet Sever

- Ahmet Talimciler

- Akdoğan Özkan

- Alex Akimoğlu

- Ali Akay

- Atilla Dorsay

- Aydın Engin

- Ayfer Feriha Nujen

- Aysel Sağır

- Ayşe Acar

- Barçın Yinanç

- Bekir Ağırdır

- Candan Yıldız

- Cemal Tunçdemir

- Çağnur Öztürk

- Çiğdem Anad

- Çiğdem Toker

- Deniz Can

- Doğan Akın

- Emrah Akın

- Ercan Uygur

- Erdoğan İşcan

- Erdoğan Sağlam

- Faruk Bildirici

- Fulya Canşen

- Füsun Sarp Nebil

- Gökçer Tahincioğlu

- Gönenç Gürkaynak

- Hakan Aksay

- Hande Çayır

- Hasan Cemal

- Hasan Göğüş

- Hasan Servet Öktem

- İrfan Yalın

- İskender Aruoba

- Leyla Alp

- M. K. Perker

- Mehmet Y. Yılmaz

- Mehmet Y. Yılmaz | Futbol

- Mehmet Y. Yılmaz | Hafta Sonu

- Mehmet Yalçın

- Murat Batı

- Murat Belge

- Murat Bjeduğ

- Murat Sabuncu

- Mustafa Durmuş

- Oğuz Demiralp

- Orhan Tekelioğlu

- Oya Baydar

- Pınar Doğu

- Rıdvan Akar

- Rıza Türmen

- Selçuk Demirel

- Sencer Ayata

- Seyfettin Gürsel

- Süheyl Aygül

- Şenay Tanrıvermiş

- Şengün Kılıç

- Şirin Payzın

- Şükrü Hatun

- Talat Kırış

- Tan Oral

- Tolga Şardan

- Tolga Şirin

- Tuğçe Tatari

- Tuğrul Akşar

- Tuğrul Eryılmaz

- Türkay Demir

- Uğur Gürses

- Umut Ozan Darıcı

- Yalçın Doğan

- Yılmaz Murat Bilican

- Yusuf Nazım

- Zeynel Lüle