Ücretler üzerindeki vergi yükü sürekli tartışılan konulardan birisi. Brüt ücret, henüz hak sahibinin eline geçmeden gelir ve damga vergisi ile SGK kesintilerine tabi tutuluyor. Ele geçen ücretin bir kısmı da satın alınan mal ve hizmetler dolaysıyla dolaylı vergilere maruz kalıyor. TÜİK’in “Hanehalkı Tüketim Harcamasının Dağılımı” çalışmasının ve “KPMG 2015 Yılı Küresel Vergi Oranları Anketi”nin yardımı ile bu konuyu ele almaya çalışalım.

“KPMG 2015 Yılı Küresel Vergi Oranları Anketi”nden dolaylı vergi başlıkları

Yakın zamanda yayımlanan ve başka bir yazımızda da (Vergi Gelirlerimizde Dengesizlik Nerede?) değindiğimiz “KPMG 2015 Yılı Küresel Vergi Oranları Anketi (*)” dünyadaki en son vergileme trendlerine ilişkin oldukça önemli ipuçları veriyor. Dolaylı vergilere ilişkin olarak birkaç noktayı belirtelim;

- 2015’te küresel KDV/mal ve hizmet vergisi oranı neredeyse hiç değişmeyerek yüzde 15,79’da kalmış.

- Bu alanda en yüksek oran yüzde 27 ile Macaristan’a ait. Türkiye ise yüzde 18’lik genel KDV oranı ile ortalamanın bir miktar üzerinde; ancak yüzde 1 ve 8’lik oranları da dikkate alınca ortalamadan çok da uzaklaştığımız iddia edilemez. Ülkemizde ÖTV’nin sistem içindeki ağırlığı da burada göz ardı edilmemeli.

- Dolaylı vergi sistemleri dünyadaki hemen hemen tüm ekonomiler tarafından benimseniyor. Hindistan, Çin ve Körfez Ülkeleri de KDV/mal ve hizmet vergisi sistemlerini hayata geçirince 160’tan fazla ülkede merkezi bir hükümet tarafından yönetilen bir dolaylı vergi olacağı ortaya çıkıyor.

Ücretimizi nerelere harcıyoruz?

Bu kısımda bazı varsayımlar yapacağız. Buna göre 5 bin TL brüt ücret alan, eşi çalışmayan ve bir çocuğu olan bir bireyin ücreti üzerindeki vergi yükünü ortaya koymaya çalışalım. Hesaplamada Asgari Geçim İndirimini de dikkate almayacağız. Son olarak ele geçen ücretin tamamının harcandığını yani hiç tasarruf yapılmadığını varsayalım.

Gelir ve Damga Vergisi ile SGK kesintilerinden sonra ele geçen ortalama net ücretin 3.292 TL olacağını öngörebiliriz. Gelir vergisi tarifesi artan oranlı olduğu için yılın ilk aylarında bu tutar daha yüksek; son aylarında ise daha az olacak. Biz ortalama bir tutar üzerinden yorumlarımız yapalım.

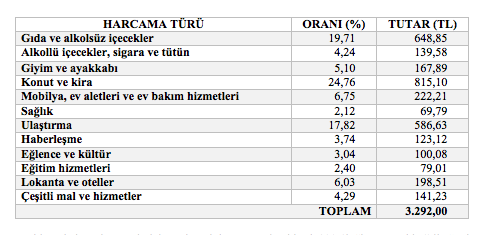

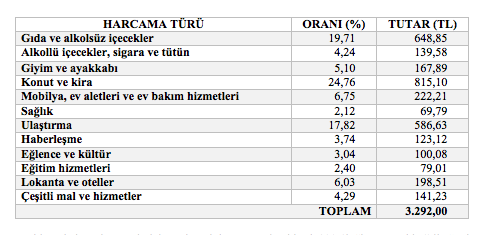

TÜİK’in 2014 yılı için yaptığı çalışmaya göre hanehalkının tüketim harcaması dağılımını kullanarak elimize geçen 3.292 TL’yi nerelere harcadığımıza bakalım.

Tabloya bakarsak, ücretimizin en büyük kısmı, ayni yaklaşık yüzde 45’i, “konut ve kira” ile “gıda ve alkolsüz içeceklere gidiyor. Maalesef en az harcamayı da “eğitim ve sağlık” için yapıyoruz. (yaklaşık yüzde 5)

Tabloya bakarsak, ücretimizin en büyük kısmı, ayni yaklaşık yüzde 45’i, “konut ve kira” ile “gıda ve alkolsüz içeceklere gidiyor. Maalesef en az harcamayı da “eğitim ve sağlık” için yapıyoruz. (yaklaşık yüzde 5)

Vergiler için cebimizden ne kadar çıkıyor?

Tabloda göstermiş olduğumuz harcama tutarlarının -ilgisine göre- KDV, ÖTV ve ÖİV gibi dolaylı vergileri içerdiğini düşünerek hesaplamalarımızı iç iskonto yöntemiyle yaptığımız zaman karşımıza -yaklaşık olarak- aşağıdaki gibi bir dolaylı vergiler tablosu çıkıyor.

|

VERGİ

|

TUTAR (TL)

|

|

Katma Değer Vergisi

|

287,79

|

|

Özel Tüketim Vergisi

|

74

|

|

Özel İletişim Vergisi

|

26,08

|

|

TOPLAM

|

387,87

|

Buradaki hesaplamaları yaparken, mal ve hizmete göre yüzde 1-8-18’lik KDV oranlarını dikkate aldığımızı ve harcama türüne en uygun ÖTV oranını kullandığımızı da belirtelim. En büyük kalem olan “kira” için de dolaylı vergi hesaplaması yapmadık. Burada yaptığımız hesaplamanın en iyimser dolaylı vergi sonuçlarını verdiğini belirtelim. Dolayısıyla, yaklaşık hesapladığımız dolaylı vergi tutarının burada belirttiğimiz tutarın üzerine çıkabileceğinin de kuvvetle muhtemel olduğu dikkatten kaçırılmamalı.

Dolaylı vergiler tutarının üzerine, gelir vergisi (920 TL), damga vergisi (37,95 TL), SGK primi işçi payı (700 TL) ve işsizlik ödeneği (50 TL) eklendiği zaman karşımıza 2.095 TL tutarında ve brüt ücretin yüzde 42’sine denk gelen bir tablo çıkıyor.

Şimdi sadece vergilerin ücret üzerinde yarattıkları yüke bakalım. 5 bin TL’lik ücretimizden toplam 1.345,82 TL vergi ödüyoruz ve bu tutar net ücretimizin yaklaşık yüzde 41’ine denk geliyor. Sadece dolaylı vergilerin net ücretimizin üzerindeki yükü ise yüzde12.

Ne yapılabilir?

Dolaylı vergiler, nitelik itibariyle “adil olmayan” vergilerdir. Aynı mal için, aynı dolaylı vergiyi ödeyen iki bireyin ücret düzeyleri arasında bir fark varsa; daha az ücret geliri elde eden bireyin üzerinde dolaylı verginin etkisi daha fazla olacağı öngörülebilir.

Ele geçen ücretin maruz kaldığı dolaylı ve doğrudan vergi yükünün, ücret düzeyi azaldıkça bireyler üzerinde daha ciddi etkiler yarattığı yadsınamaz bir gerçektir. Yukarıda da izah etmeye çalıştığımız üzere, ülkemizde KDV ve ÖTV gibi iki yaygın ve önemli verginin mevcudiyeti –hane halkının harcama karakteristiğine bağlı olarak- dolaylı vergilerin ücretlerin önemli bir kısmını götürmesine yol açmaktadır.

Bu genel tabloyu iyileştirmek için, mal ve hizmetler üzerinden alınan KDV, ÖTV ve ÖİV oranlarını düşürmek dışında, Gelir Vergisi Kanun tasarısı da bir fırsat olarak düşünülerek vergi sistemimizde radikal bir değişikliğe gidilebilir. Şöyle ki; tüm bireylere (dolayısıyla ücretlilere de) beyanname verme yükümlülüğünün istisnasız olarak getirilmesi vergi tabanının genişletilmesi, ücret üzerindeki vergisel yüklerin düşürülmesi ve kayıt dışılığın azaltılması bakımından dikkate alınabilecek bir çözüm olabilir. Ancak bu düzenleme yapılırken, hiçbir şekilde vergiye tabi olmayacak bir “vergisel eşiğin” sisteme eklenmesi, gelir vergisi oranlarının düşürülmesi, vergi basamakların azaltılması ve mükelleflere “iade” imkânların basitleştirilmesi/otomatikleştirilmesinin gerektiği de unutulmamalıdır. Beyanname verilmesi sayesinde bireyler bazı harcamalarını ve kendilerinden yapılan bazı vergi kesintilerini beyan edebilecek ve iadeye hak kazanabileceklerdir. Bu yolla, indirim ve iade sayesinde ücret üzerindeki vergi yükü de nispeten hafifleyecektir.

* KPMG 2015 Yılı Küresel Vergi Oranları Anketi

Bu makale www.KPMGvergi.com adresinde yayımlanmıştır.