Mali alan, kamu harcamalarının rasyonalizasyonu, vergi gelirlerinin artırılması, etkin kamu borç yönetimi ve dış finansman olanaklarıyla finansman sorunu yaşanmadan maliye politikasının hedeflerine ulaşılmasında bir fırsattır.

Bu alan doğru değerlendirildiğinde gelir, harcama ve borç yönetiminde gerçekleştirilecek reformlar sayesinde daha sağlam bir mali yapı ile enflasyonla mücadele ve ekonomik büyüme amaçlarına ek bir kaynak yaratılabilir.

Ayrıca mali alan bir anda ortaya çıkabilecek pandemi, deprem ve de ekonomi politikalarında kararsızlıklar, hatalı kararlar sonucunda yaşadığımız krizlere de hazırlıklı olunmasını sağlar.

Gündemden düşmeyen CDS, ülkelerin risklerinin en önemli belirleyicisi ama bu risk priminin diğer ekonomik belirleyicilerin yanında mali alana da dayandırıldığını belirtmekte fayda var. Aizenman v.d. (2013, 2010)'nin CDS'nin temel olarak geçmiş ve şimdiki mali alana göre değil, gelecekteki mali alana göre belirlendiği şeklindeki yorumları oldukça dikkat çekicidir.

Mali alanı görselleştirelim:

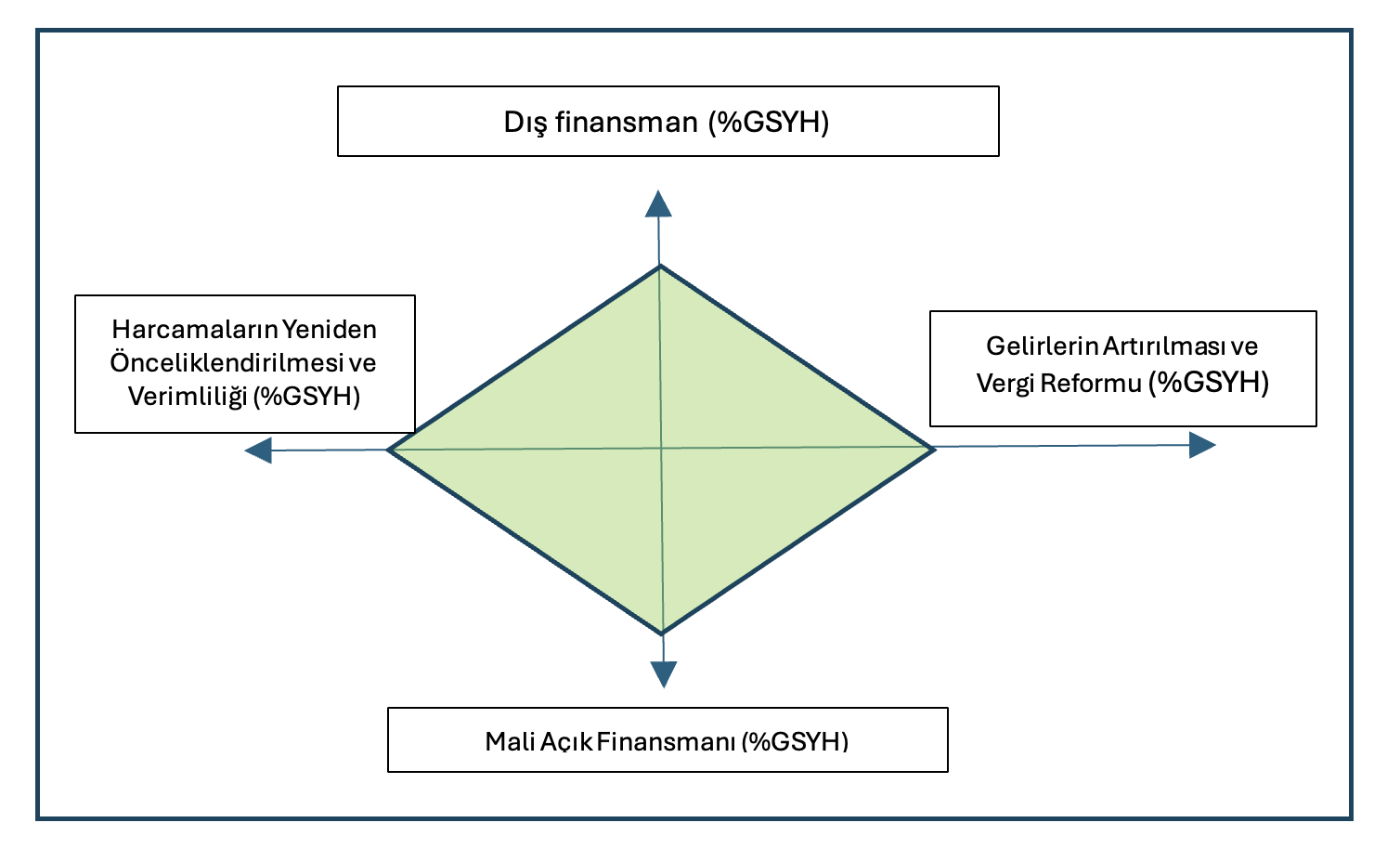

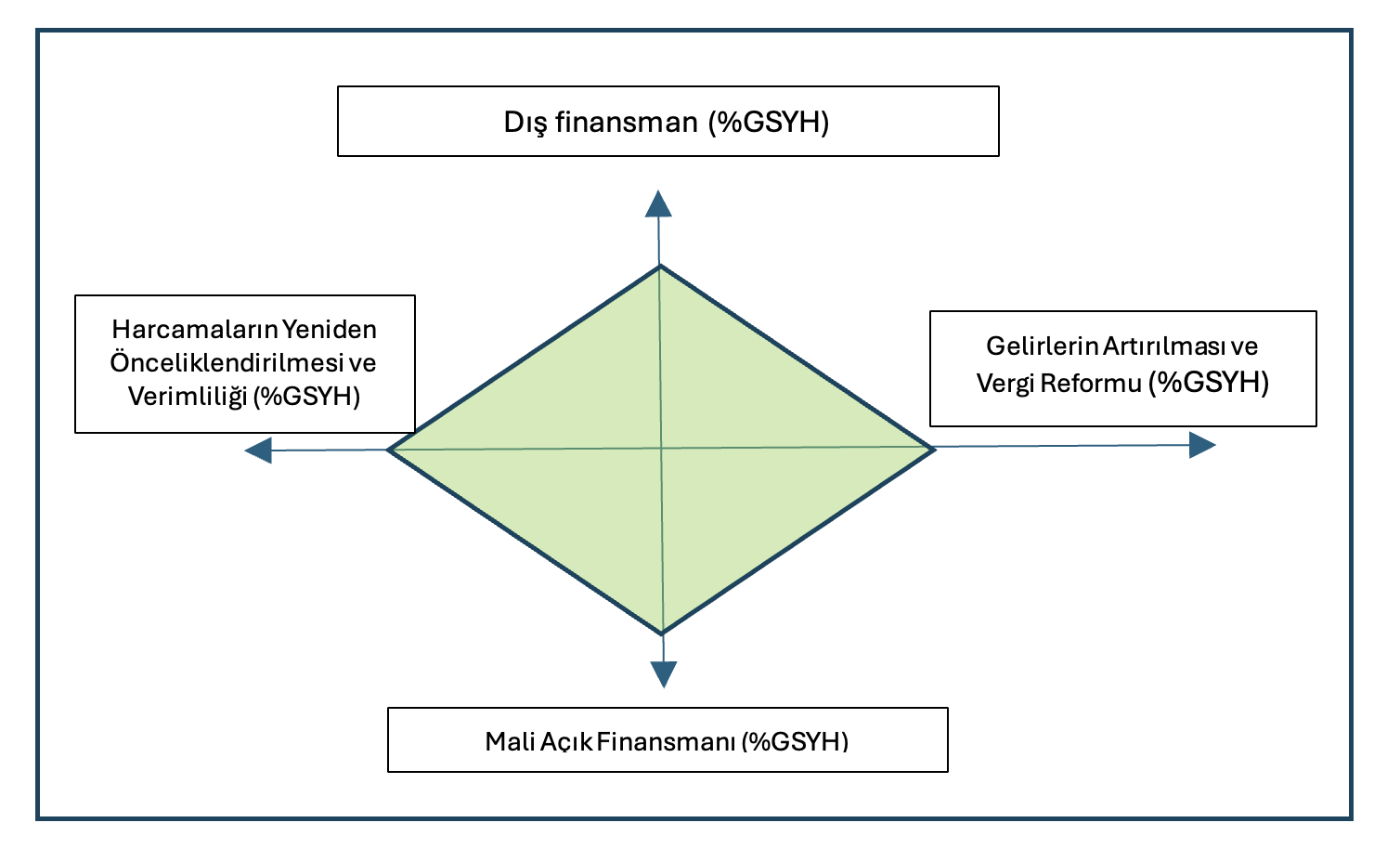

Bir ülkenin istikrar, büyüme gibi hedeflerine ulaşırken gerekli mali araç ve kaynakları gösteren, dört köşeli bir elmasa benzeyen "Mali alan elması" görseli aşağıda mevcut. Bu elmasın alanı, o ülkenin sahip olduğu mali alanı belirtiyor.

Kaynaklar toplamda dört tane: (a) Dış kaynak girişi, yardımlar ve dış borçlar (b) vergi idaresinin iyileştirilmesi veya vergi politikası reformları yoluyla gelirlerde artış (c) iç ve dış borçlanma yoluyla açık finansmanı (d) harcamaların yeniden önceliklendirilmesi ve verimliliğinin artırılması (Roy v.d. 2007: 33-34).

Mali alan elması Kaynak: Roy v.d.: 2007.

Kaynak: Roy v.d.: 2007.

Mali alan elmasındaki bu araçlardan/kaynaklardan hangisi daha yoğun olarak elde ediliyorsa, mali alan elmasının dört köşesi eşit olmaz ve o araç/kaynak yönüne doğru genişlediği görülür.

Şimdi Türkiye için bu alanın ne yöne doğru genişleyeceğine bakalım:

Mali alan görüldüğü gibi hem bütçe kaynaklarının nasıl kullanıldığını hem de gelecekteki mali durumunu etkileyebilecek faktörleri içeriyor. Acaba maliye politikasının öncelikli harcamaları finanse etmek ve enflasyonla mücadele etmek için ihtiyacı olan vergi, dış finansman, etkin borç yönetimi gibi kaynakları sağlama yeteneği var mı?

Öncelikle geçen haftadan bu yana kamuda tasarruf tedbirlerini konuşuyoruz. Kamu harcamalarının etkin ve verimli kullanımıyla bir yandan mali disiplinin sağlanması diğer yandan kamu talebinin düşmesiyle enflasyonla mücadele edilmesi hedefleniyor. Buna göre mali alan elmasının sol tarafa doğru büyümesi beklenebilir. Karar alıcıların da bu alanı kullanma hedefi olduğu belli. Ancak son tasarruf genelgesi 2001 yılındaki genelgeden çok farklı değil. Denetim, izleme, yaptırım açılarından farklılaşıyor, yoksa tasarruf edilecek kalemler hâlâ çok sınırlı. (Şu yazımda açıkladım.) Zaten bakanlıkça yapılan açıklamaya göre sadece 100 milyar TL'lik bir tasarruf hedefleniyor ki, 11 trilyon TL'yi aşan bütçenin yüzde 1'i bile değil.

Vergi cephesinde de atılan ve atılacak adımlar var ama mali alan elmasının sağ tarafına doğru gidilecek yer kalmadı. Çünkü geçtiğimiz yılın ilk dört ayında 1 trilyon TL'lik vergi gelirine karşılık, bu yıl aynı dönemde 2,2 trilyon TL'lik vergi geliri elde edildi. Vergi yükü her açıdan ağırlaştı. Dolaylı vergilerin vergi sistemindeki hakimiyeti, vergi adaletsizliğini artırıyor. Şimdi de vergi oranları artırılmadan, istisna ve muafiyetlerin daraltılmasıyla vergi yükünün artışını bekliyoruz. Oran artışının 2023 yaz döneminde nasıl bir maliyet enflasyonu yarattığını da unutmadık. Bu araçla elde edilecek pek bir mali alan kalmıyor gibi, kayıt dışılığın üzerine gidilmezse.

Potansiyel mali alan, doğru ve etkin borç yönetimi üzerinden olabilir mi, ona bakalım: Yani elmasın alt tarafına. 2024'te bütçe açığının milli gelire oranının yüzde 5'in altına düşürülmesi hedefleniyor. Harcama kısıcı ve gelir artırıcı taraftan bahsettik ama bütçenin bir de borç faizlerine ayırdığı ve giderek artan bir kısmı var ki, işte bu yapı bütçe esnekliğinin kaybedildiğini gösteriyor.

İç ve dış borç faiz ödemelerinin GSYH içindeki payı yüzde 4'ü geçti. Özellikle iç borç faiz ödemelerindeki artış, sıkı para politikası sonucu DİBS'lerin ortalama yıllık bileşik faizinde yükseliş ile devam ediyor. Bu durum Hazine'nin faiz yükünü de etkiledi. DİBS'lerde değişken faizlilerin payı yükselirken, sabit faizlilerinki azalıyor. Döviz cinsi DİBS ve kira sertifikası ihracı devam ediyor.

2024 ilk çeyrekte iç borç stoku 4,5 trilyon TL'yi aştı. Bu stok hem faiz hem de döviz kuru riskini içinde barındırıyor.

Son olarak elmasın üst tarafında dış finansman imkanları var. Onun için de sıcak para ön planda tutuluyor. Mali alanın, hem krizlere karşı yaratacağı önlem hem de CDS'yi düşürerek uluslararası piyasalardan elde edeceği finansal kaynakların çeşitlenmesi olasılığı birlikte değerlendirildiğinde, Türkiye gibi gelişmekte olan ülkeler için ne kadar önemli olduğu görülebilir.

Ülkeye sıcak paranın girişi için ortam uzun zamandır hazırlanıyor, TL değerlenirken kur stabil. Uluslararası finans kuruluşlarının raporlarına göre de carry trade için Türkiye işaret ediliyor. Bu durumda mali alan elmasının üst tarafına doğru gidilecek yer var ama söz konusu dış finansman özellikle sıcak para çıkışının kriz yaratıcı sonuçlarını 1994 ve 2001 krizlerinde yaşadığımızı unutmayalım. O nedenle bu konuda çekinceler var ki, bu ayrı bir yazının konusu.

Anlaşılıyor ki mali alan içinde maliye politikası araçlarının keskin uçları var. Bugün "mali alan"dan bahsediyor ve alanın büyümesi için sınırları tartışıyorsak, ekonomik istikrar, büyüme, bölüşümde adalet açısından zorlayıcı bir noktadayız demektir. O nedenle politika adımlarında belirlilik, politik ve kurumsal açıdan tutarlılık hiç olmadığı kadar önemli.

Yararlanılan kaynaklar:

Aizenman, J., Jinjarak, Y. (2010). "De facto fiscal space and fiscal stimulus: definition and assessment. National Bureau of Economic Research. No. w16539.

Aizenman, J., Hutchison, M., Jinjarak, J. (2013). What is the risk of european sovereign debt defaults? fiscal space, cds spreads and market pricing of risk. Journal of International

Money and Finance. 34 (2013): 37-59.

Roy, R., A. Heuty, Letouzé, E. (2007). Fiscal space for what? analytical issues from a human development perspective. Presentation at the G-20 Workshop on Fiscal Policy, Istanbul, 30 June to 2 July.

Binhan Elif Yılmaz kimdir?

Prof. Dr. Binhan Elif Yılmaz, lisans eğitimini İstanbul Üniversitesi İktisat Fakültesi Maliye Bölümünde, Yüksek Lisans ve Doktora eğitimlerini İstanbul Üniversitesi Sosyal Bilimler Enstitüsü Maliye Teorisi Ana Bilim Dalında tamamladı.

Akademik hayatına 1997 yılında İstanbul Üniversitesi İktisat Fakültesi Maliye Bölümü Maliye Teorisi Ana Bilim Dalında Araştırma Görevlisi olarak başlayan Binhan Elif Yılmaz, aynı Ana Bilim Dalında 2003 yılında Yardımcı Doçent, 2008 yılında Doçent, 2014 yılında Profesör oldu.

"Devlet Borçları ve Türkiye'de Borç Çıkmazı", "Türk Vergi Sistemi", "Maliye", "Küresel Kriz ve Avrupa'da Borç Çıkmazı", "Sosyal Güvenlik Ekonomisi", "Kamu Maliyesi" isimli başlıca kitaplarının yanında 100'ü aşkın akademik çalışması ve ulusal/uluslararası kongrelerde sunduğu bildirileri bulunmaktadır.

Prof. Dr. Binhan Elif Yılmaz Kamu Maliyesi, Maliye Politikası, Türk Vergi Sistemi, Devlet Borçları, Kamu Borç Yönetimi ve Uluslararası Borç Krizleri derslerini vermekte, TÜBİTAK, BAP destekli projeler yürütmektedir.

Çeşitli TV kanallarının ekonomi programlarına yorumlarıyla katılmakta olan Binhan Elif Yılmaz, halen İstanbul Üniversitesi İktisat Fakültesi Maliye Bölümünde profesör olarak görev yapmaktadır.

|