İvazlı yani bir şey karşılığında edinilen gayrimenkuller 5 yıl içinde satılır ya da birine bir şey karşılığında verilirse (elden çıkarılırsa), elden çıkarma ile iktisap (alınan) tutarı arasındaki farktan istisna düşüldükten sonra kalan bedel gelir vergisine tabi tutulur. Örneğin 2018 yılında Kadıköy'de 300 bin TL'ye ev satın alan öğretmen Erdal Bey bunu 2021 Aralık ayında 500 bin TL'ye satarsa, satış ve alış arasındaki bu fark üzerinden gelir vergisi ödemesi gerekecek ve bunu Mart 2022'de vergi dairesine beyan edip hesaplanan gelir vergisini de ödemesi gerekecektir.

Ancak bu süreçte düz bir matematik işlemi yapılmamakta yani "500 bin-300 bin TL=200 bin TL" şeklinde basit bir matematiksel hesap ile değil; alış tutarı enflasyon oranında artırılarak mükellef lehine bir sonuç çıkarılmakta ve dolayısıyla da mükellefin daha az vergi ödenmesi sağlanmaktadır. Daha basit bir ifadeyle alış tutarımız aşağıda belirttiğim (ÜFE) oran kadar artırılarak daha az vergi ödememiz sağlanmaktadır. Buna endeksleme adı verilmekte Kanun ile düzenlendiğinden yapılması da keyfiyete tabi değildir.

Ama gel gelelim bu endeksleme işlemini yapmadığınızda Vergi İdaresi Sizi uyarıyor mu ya da bunu doğrudan uyguluyor mu? Siz uyarmadığınız sürece hayır uygulamıyor. Konuyu sırasıyla ele almaya çalışayım.

"Gayrimenkul satışından" dolayı çıkan bu vergi de neyin nesi?

Gelir Vergisi Kanunu mük.m.80/6 uyarınca (ivazsız edinilenler hariç olmak üzere) edinilen konut, arsa, iş yeri gibi gayrimenkuller edinme (iktisap) tarihinden itibaren 5 yıl içinde satış, birine devretme gibi bir yöntemle elden çıkarılırsa, elden çıkarma tutarı ile iktisap bedeli arasındaki farktan 2021 yılında satılmışlar için 19 bin TL istisna ile satıcı tarafından yapılan bazı giderler düşüldükten sonra kalan tutar üzerinden gelir vergisi (değer artış kazancı) hesaplanır.

Örneğin yeni evli bir çift 2019 Haziran'da 300.000 TL'ye bir ev satın alsın ve ev küçük gelince bunu 5 Kasım 2021 tarihinde 719.000 TL'ye satıp başka bir ev satın alsın. Bu çiftin satış-alış (719.000 -300.000) tutarındaki farktan 2021 yılı için 19 bin TL istisnayı da düştükten sonra başka gideri olmadığını varsayarsak (719.000 -300.000-19.000) 400 bin TL değer artış kazancı bulunmaktadır. Bu 400 bin TL matrah üzerinden de yaklaşık 125 bin TL gelir vergisi hesaplanacaktır.

Buna göre gayrimenkullerin değer artış kazancı olarak vergilendirilmesi için, bu gayrimenkulün alım ve satımının 5 yıl içinde yapılması gerekmektedir. 5 yılı geçen işlemler vergiye tabi olmayacaktır. Örneğin 2010'da alınan bir ev 2021'de kaç paraya satılırsa satılsın 5 yıllık süreyi geçtiğinden vergi dışında kalacaktır.

Ayrıca miras gibi karşılıksız yani ivazsız edinilen gayrimenkuller de bu vergiye tabi değildir. Örneğin ailenizden ya da başka birinden size 2018 yılında miras kalan bir evi (hisseli olsa dahi, hissenize düşen payı) 2021 yılında kaç liraya satsanız da bu işlem 5 yıllık süre içinde olmasına rağmen ivazsız edinilen bir gayrimenkul olduğu için gelir vergisi ödemeyeceksiniz. Bu 5 yıllık süre ise iktisap tarihinden itibaren başlar. Gayrimenkullerin iktisap tarihi 4721 sayılı Türk Medeni Kanunu'nun 705'inci maddesi uyarınca "tapuya tescil tarihi" olarak dikkate alınmalıdır.

Özetle bir gerçek kişi bir gayrimenkulü ivazlı olarak edinip 5 yıl içinde elden çıkarması durumunda satış tutarı ile alış tutarı arasındaki pozitif farktan 193 sayılı Gelir Vergisi Kanunu'nun istisna haddini (2021 yılı için 19 bin TL) düşüp kalan tutardan GVK'nin mükerrer 81'inci maddesinde belirtilen giderlerin indirilmesinden sonra kalan pozitif tutarın GVK'nin 103'üncü maddesinde belirtilen artan oranlı tarifeye uygulayıp çıkan tutarı gelir vergisi (değer artış kazancı) olarak ödemesi gerekmektedir.

Görüldüğü üzere ivazsız edinimler haricindeki bir yöntemle edindiğiniz gayrimenkulü, 2021 yılında elden çıkardığınız (sattığınız) zaman bu şekilde bir fark var ise bunu 2022 Mart ayında vergi dairesine beyan etmeniz ve vergisini de ödemeniz gerekmektedir. Aksi takdirde beyan edilmediği için gelir vergisi, vergi ziyaı cezası ve gecikme faizi alınır. Sorun yaşamayın derim.

Ancak bu işlem yapılırken gözden kaçan devasa bir husus var; "endeksleme"

Endeksleme, bir harcamanın, bir parametrenin, gelirin ya da herhangi bir ekonomik değişkenin başka bir değişkenle uyumlandırılması anlamına gelir. Bir gayrimenkul satılırken, o gayrimenkulün alış tutarı o günkü Yİ-ÜFE verileri ölçüsünde tekrar belirlenir. Bu uyarlama Gelir Vergisi Kanunu mükerrer m.81 uyarınca gayrimenkullerin elden çıkarılan aydan önceki ayın ve iktisap edinilen aydan önceki ayın Yİ-ÜFE'lerdeki farkı, iktisap edinilen aydan önceki ayın Yİ-ÜFE'ye oranına bölünerek bir oran bulunur. Bu oran, %10 ya da %10'dan fazla ise endeksleme yapılır.

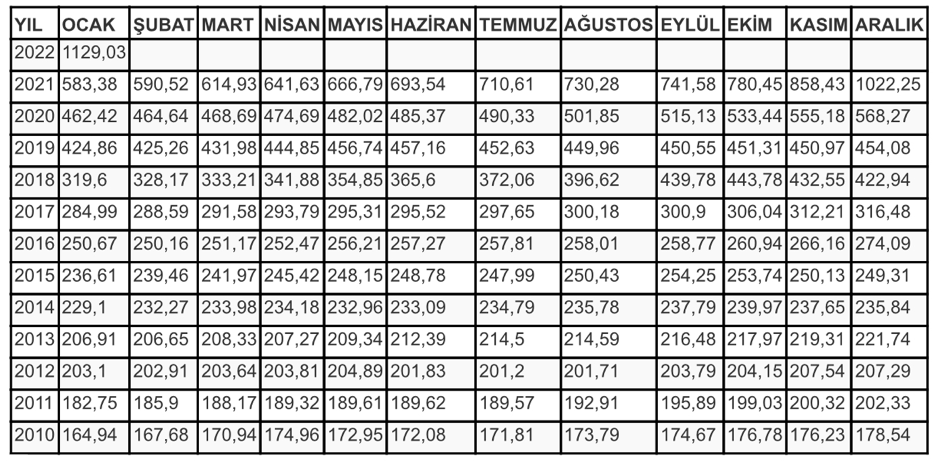

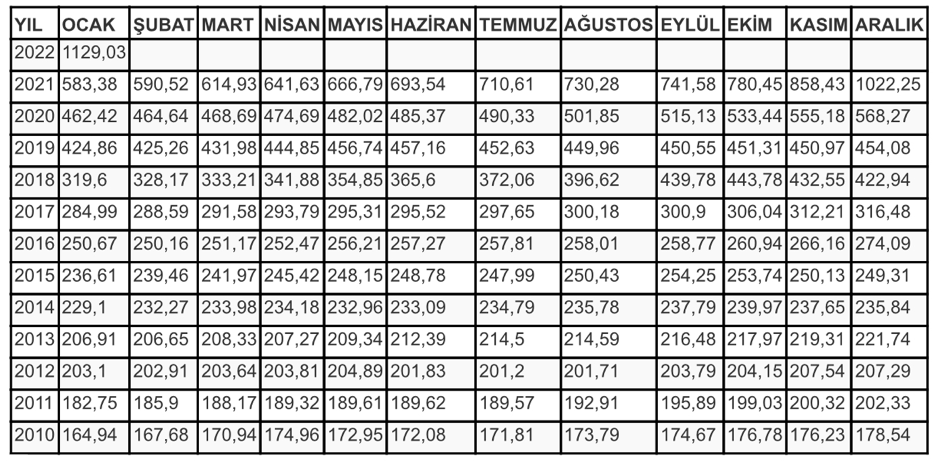

Örneğin 2 Şubat 2021'de 100 bin TL'ye bir konut satın alan Erol Amca bu konutu Aralık 2021'de 250 bin TL'ye sattığını varsayalım. Alış ve satıştan önceki ayların Yİ-ÜFE'lerine bakalım önce. TÜİK'in internet sayfasında Ocak 2021 Yİ-ÜFE; 533,38, Kasım 2021 Yİ-ÜFE;858,43 oranlarını buldum.

[(858,43-533,38)/533,38]*100=%61 sayısına ulaşıyoruz. Bu oran (%61), %10'dan fazla olduğu için endeksleme yapacağız. Yani alış tutarımız olan 100 bin TL'yi %61 ile çarpıp bizim için artık alış bedelimizi (maliyet bedelimiz) 161 bin TL olarak beyan edeceğiz. Bu durumda [250 bin-161 bin-19 bin] =70 bin TL üzerinden vergi ödeyeceğiz.

Yukarıda verdiğimiz örnekteki durumu da (yeni evli bir çift 2019 Haziran'da 300.000 TL'ye bir ev satın alır ve ev küçük gelince… şeklinde başlayan örneği) endeksleyelim. Bu örnekte hatırlanacağı üzere yeni evli çiftimiz, 2019 Haziran'da 300.000 TL'ye bir ev satın alır ve bunu 5 Kasım 2021 tarihinde 719.000 TL'ye satmıştı. 2022 Mart ayında verilen beyanname sonucunda da 400 bin TL matrah çıkmakta ve yaklaşık 125 bin TL de gelir vergisi hesaplanmaktaydı.

Alış ve satıştan önceki ayların Yİ-ÜFE'lerine bakalım önce. TÜİK'in internet sayfasında 2019 Mayıs Yİ-ÜFE; 456,74, 2021 Ekim 780,45 oranlarını aldım.

[(780,45-456,74)/456,74]*100=%71 sayısına ulaşıyoruz. Bu oran (%71), %10'dan fazla olduğu için endeksleme yapacağız. Yani alış tutarımız olan 300 bin TL'yi %71 ile çarpıp bizim için artık alış bedelimizi (maliyet bedelimiz) 513 bin TL diye beyan edeceğiz.

Bu durumda [719 bin-513 bin-19 bin] =187 bin TL üzerinden vergi hesaplamamız gerekecek. 2021 yılı GVK m.103 tarifesi üzerinden hesaplanan gelir vergisi ise yaklaşık 50 bin TL olacaktır.

Şayet endeksleme yapmamış olsaydık bu yeni evli çiftimiz fazladan 75 bin TL (125 bin-50 bin TL) gelir vergisi ödeyecekti. İlginç di mi? bence de….

Aşağıda son oniki yılın Yİ-ÜFE sayıları bulunmaktadır. Sanıyorum hesaplamayı kendiniz yapabilirsiniz artık...

Sorun; Vergi İdaresi bu uyarıyı yapmıyor, "Siz bileceksiniz" diyor

Enflasyonun bu denli yüksek olduğu şu dönemlerde yukarıda ifade ettiğim şekilde satış ve alış dönemleri Yİ-ÜFE farkı %10'dan fazla çıkacağı aşikâr. Ve 2022 Mart ayında bu şekilde beyanname verecek mükellefler bu hesaplamayı kendileri yapmak zorundalar. Evet yanlış duymadınız bunu bilip ve kendileri yapmak zorundalar. Beyannamenin elden verildiği vergi dairelerinde bazı çalışanlar iyi niyetli şekilde mükellefi bazen uyarıyor "git bunu endeksle öyle gel" diyebiliyor. Ama yine mükellef kendisi bu hesaplamayı yapmak zorunda kalıyor. Hele elektronik ortamda verilen beyannamelerde vergi idaresi çalışanlarının mükellefi bu şekilde uyarma şansı da yok. Çünkü esas kural beyan esasıdır. Yani mükellef ne beyan ettiyse artık odur. Yukarıdaki örnekte görüldüğü üzere 300 bin TL'ye alınan bir ev 719 bin TL'ye satıldığında ve evi satan kişi bu uygulamayı bilmiyorsa fazladan 75 bin TL gelir vergisi ödeyecek. Enflasyonun bu denli yüksek olduğu bu dönemlerde gayrimenkul fiyatları da ziyadesiyle yükselmiş durumda ve dolayısıyla da ortaya çıkacak vergi farkı da o derece yüksek olacaktır. Aman dikkat…

En azından ben uyarmış olayım sizi….

Çözüm ne peki?

Çözüm Vergi İdaresi, elektronik ortamda verilen beyanname uygulamasında benim de rahatlıkla bulduğum Yİ-ÜFE sayılarını sisteme girecek ve yukarıda basitçe anlattığım şekilde bir formül ile bir sekme ekletecek ve bu iş çözülecek. Elden verilme durumunda ise vergi idaresi personeli vergiyi hesaplarken kullandığı programa yine aynı şekilde uygulama sekmesi konularak çözülecek. Çok basit…

Ben endeksleme yapmadan geçmiş yıllarda ödedim, şimdi ne olacak?

Eminim bazılarınız ama ben endeksleme yapmadan geçen sene şu kadar TL ödedim. Gitti mi şimdi o para diye düşünüyordur. Hemen cevap vereyim; hayır, iade bile alırız onu.

Bu sistem şöyle işler; yapılan tarhiyatın VUK'un 117 ve 118'inci maddeleri kapsamında bir hata olduğu fark edildiği zaman ilgili gerekçenin de yazıldığı bir dilekçeyle tarhiyatı yapan vergi dairesine başvuru yapılması gerekmektedir. Söz konusu dilekçeye 30 gün içinde olumlu cevap gelirse sorun yok ancak olumsuz cevap gelirse ki genelde olumsuz cevap gelmekte ya da hiç cevap verilmemektedir. Bu kez Hazine ve Maliye Bakanlığı'na bağlı Gelir İdaresi Başkanlığı'na (GİB) "Şikayet Yoluyla Başvuru" şeklinde bir dilekçe ile başvuru yapmanız gerekiyor. 30 gün içinde cevap gelirse bu süreden itibaren, şayet GİB cevap vermezse 30'uncu günü takip eden günden itibaren yargıya gidilebilmektedir. Yani dava açmanız gerekecek.