Bir ülkenin vergi mevzuatının yapısı, ekonomik performansı etkileyen en önemli etkenlerden biridir. Ekonomik yapısı iyi okunmuş ve bu yapıya uygun bir mevzuat düzenlemesi hem mükelleflerin vergi sistemine uyumunu artırır hem de vergi gelirinde artış sağlar.

Ancak ekonomik sisteme uygun olmayan bir vergi mevzuat yapısı hem devlet hem de mükellefler için oldukça maliyetli sonuçlar doğurabilir. Örneğin Kur Korumalı Mevduat (KKM) uygulaması nedeniyle hazineden ödenen bedellerin vergilerle finanse edilmesi hem devletin açık maliyetini artırırken hem de yurttaşların/mükelleflerin şimdi ve gelecekteki vergi yüklerini artırarak telafisi güç sorunlar doğurabilecektir.

Özellikle covid pandemisi ile birlikte tüm dünyada ortaya çıkan kriz sinyalleri nedeniyle birçok ülke ekonomik ve mali reform yapma niyetini apaçık ortaya koydu. Bizde de bazı mali düzenlemeler yapıldı/yapılıyor elbette.

2021 yılında OECD ülkeleri vergi politikalarında bazı değişiklikler yaparak ülkelerin ekonomik yapılarındaki yaralara merhem olmaya çalıştı. Başta Amerika Birleşik Devletleri, Fransa gibi ülkeler şirketlerden alınan kurumlar vergisini düşürürken Türkiye gibi bazı ülkeler ise yükseltti.

Her ülkenin gerek ekonomik gerek toplumsal gerekse de mali/iktisadi dinamiklerinin birbirinden farklı olması nedeniyle ülkelerin vergilendirme yapılarını karşılaştırmak ve daha sağlıklı sonuçlara ulaşmak amacıyla OECD ülkelerinin vergilerinin göreceli bir karşılaştırması olan Uluslararası Vergi Rekabeti Endeksi (The International Tax Competitiveness Index (ITCI) geliştirildi.

Bu endeks, Tax Foundation tarafından oluşturuldu ve 2021 yılı raporu (1) yayımlandı. Bu yazı, bu raporda yer alan veriler uyarınca kaleme alınmıştır.

Uluslararası Vergi Rekabeti Endeksi (ITCI), bir ülkenin vergi sistemi ve vergi politikalarının rekabet edebilirlik ve tarafsız kriterlerine ne ölçüde bağlı kalındığını ölçmeye çalışır. Rekabetçi bir vergi mevzuatı, marjinal vergi oranlarını düşük tutan düzenlemeleri içerir. Özellikle bu kavram, uluslararası yatırım yapmak isteyenler açısından oldukça önem arz etmektedir. Çünkü sermaye oldukça hareketlidir ve bu nedenle de getiri oranının en yüksek olduğu ülke/bölgelere doğru yönünü çevirmektedir. Ülkelerin vergi oranları yüksek ve dolayısıyla da muafiyet ve istisna sahaları da yeterli değilse ülkelerin kendi girişimleri de daha düşük vergi oranı olan bölgelere kaçmakta ve sonuçta yatırımlarını o bölgelerde yapmaktadırlar. Bu yüzden yüksek marjinal vergi oranı anlayışı özellikle vergi cennetlerine doğru para akışını hızlandırıp vergiden kaçınma miktarını artırabilmektedir.

OECD’nin bir araştırmasına göre kurumlar vergisi, ülkelerin büyümesi üzerindeki en zararlı/tehlikeli olan vergi türüdür. Tüketim ve kişisel gelir vergileri ise daha az zararlıdır/tehlikelidir. En az zararlı/tehlikeli olan hatta zarar/tehlike düzeyi minimum düzeyde olan vergi ise emlak vergisi, motorlu taşıtlar vergisi gibi servet vergileridir.

Tarafsızlık ise vergi yasalarının ekonomik kararlar üzerindeki etkisini düşük tutan bir kavramdır. Bu nedenle vergi yasalarının karmaşık olması verginin tarafsızlığını da etkilemektedir.

OECD araştırmalarına göre tarafsız ve rekabetçi bir vergi yapısı sürdürülebilir ekonomik büyümeyi sağlarken, yatırımı da ziyadesiyle teşvik eder.

Diğer taraftan bir ülkenin ekonomik performansını etkileyen faktörlerin hepsi vergilerle ilgili değildir. Ancak vergiler elbette önemli bir oynamaktadır.

Uluslararası Vergi Rekabeti Endeksi (ITCI), bir ülkenin vergi sisteminin yatırım yapmaya uygun olup olmadığını ölçmek için 40’tan fazla vergi politikası değişkenine bakar. Bu değişkenler sadece vergi oranlarının seviyesini değil aynı zamanda vergilerin nasıl yapılandırıldığını da ölçer. Uluslararası Vergi Rekabeti Endeksi (ITCI), bir ülkenin kurumlar vergisine, bireysel gelir vergisine, tüketim vergilerine, emlak vergilerine ve yurt dışı kazançların ülke içinde nasıl vergilendirildiğine de bakar. Bu nedenle Uluslararası Vergi Rekabeti Endeksi (ITCI), ülkelerin vergi mevzuatlarının karşılaştırılmasında genel bir fikir verir, ülke içinde bir reform yapılacaksa hangi vergi yasasının reform yapılmasına dair bilgi verir ve özellikle bir vergi politikasının ülke ekonomik/mali yapılarını nasıl değiştireceği hakkında da doğru bir sonuç bulmayı hedefler.

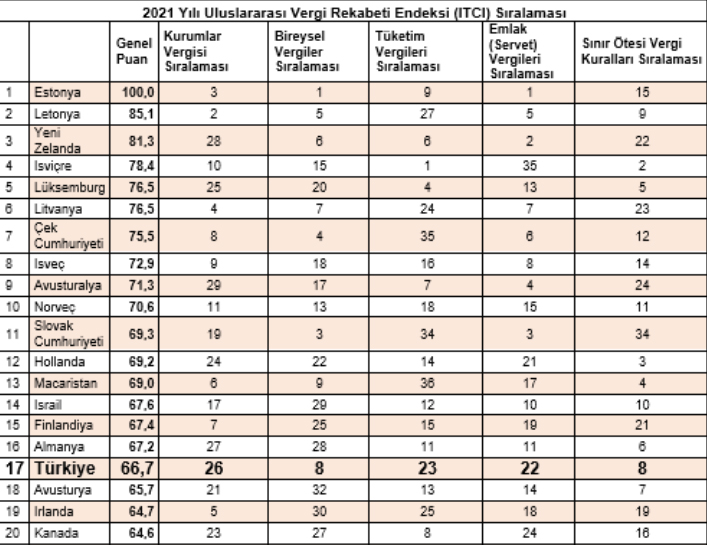

Uluslararası Vergi Rekabeti Endeksi uyarınca ülkelerin 2021 yılındaki sıralaması

Estonya sekiz yıldır bu endeks sıralamasında OECD ülkeleri arasındaki en iyi vergi yasalarına sahip ülke konumundadır. Bu başarısının altında yatan şey ise vergi sisteminin dört temel özelliğidir. İlki sadece kâr payı dağıtımında sabit oranda vergi kesintisi var; ikincisi kişisel gelirden sabit ve düşük bir vergi oranı uygulaması; üçüncüsü emlak vergisi matrah uygulaması (binalardan emlak vergisi alınmamakta sadece arazilerden alınmaktadır) ve sonuncusu ise ulusal şirketlerin dışardaki kazançlarına uygulanan muafiyet ve istisnanın genişliğidir.

Estonya’yı izleyen Letonya da benzer bir kurumlar vergisi mevzuatına sahiptir. Yeni Zelanda oldukça düşük ve sabit oranlı bir kurumlar vergisi ile 2021 yılında üçüncü sırada iken İsviçre, düşük kurumlar vergisi (yüzde 19,7), düşük ve geniş tabanlı tüketim vergileri ile sermaye kazançlarını belli oranda gelir vergisinden istisna tutan bireysel gelir vergisine sahiptir. Lüksemburg geniş tabanlı bir tüketim vergisine ve rekabetçi bir uluslararası vergi sistemine sahiptir. İtalya, OECD ülkeleri arasında en az rekabetçi yapıya sahip ülke konumundadır. İtalya emlak vergisini yüksek oranda uygularken aynı zamanda ülke dışında bulunan finansal varlık ve gayrimenkullere ve finansal işlemlere farklı vergiler de uygulamaktadır.

Aşağıda 2021 yılı Uluslararası Vergi Rekabeti Endeksi sıralaması bulunmaktadır. (2)

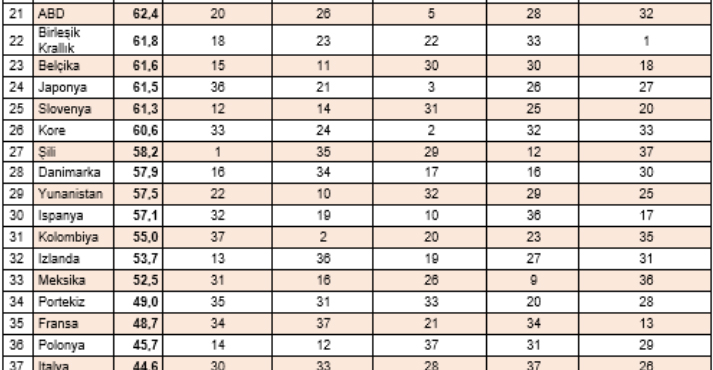

Tabloda görüldüğü üzere İtalya, Polonya, Fransa, Portekiz gibi ülkeler son sırada yer almaktadır. Bu ülkelerin son sıralarda olmasının nedeni ise kurumsal gelirler üzerinden yüksek vergi oranları uygulamasından gelmektedir. Polonya hariç sondaki beş ülkede yüksek kurumlar vergisi uygulanmaktadır. Meksika hariç son beş ülkede ayrıca tüketim vergileri de oldukça yüksektir.

Türkiye ise 17’nci sırada bulunmaktadır.

Bazı ülkelerin 2021 yılında yaptığı vergi düzenlemeleri

Belçika, 2021 yılında menkul kıymet hesaplarına servet vergisi düzenlemesi yaptı ve bu nedenle de 19’uncu sıradan 23’üncü sıraya geriledi.

Şili, Kurumlar vergisi oranını yüzde 10’a düşürdü ve ama bireysel gelir vergisi oranını artırdı. Şili, sıralamasını 32’den 27’ye yükseltti.

Finlandiya, amortisman (azalan bakiye) oranını yüzde 25’ten yüzden 50’ye çıkardı. Bu düzenleme onun sıralamasını 17’den 15’e yükseltti.

Fransa, 2022’de kurumlar vergisi indirimi yapmayı planlamaktadır. Fransa, birleşik kurumlar vergisi oranını (ek vergiler dahil) 2020’de yüzde 32,02’ye, 2021’de ise yüzde 28,41’e indirdi. Ama sıralaması değişmedi.

Almanya, 2020 ve 2021 yıllarında makineler için amortisman rejimini değiştirdi. Ama sıralaması değişmedi.

Yunanistan, 2020 yılında yüzde 24 olan kurumlar vergisini 2021’de yüzde 22’ye düşürdü. Kişisel gelir vergilerini de düşürdü ama sıralaması değişmedi.

İsrail, işgücü/ücret gelirleri üzerindeki ve bazı alanlardaki vergi oranlarını düşürdü. Sıralaması 27’den 14’e yükseldi.

Norveç, amortisman (azalan bakiye) oranını yüzde 20’den yüzden 30’a çıkardı. Sıralaması 11’den 10’a yükseldi.

İspanya, dijital hizmet vergisi ve finansal işlemler vergisi (financial transactions tax (FTT)) uygulamaya başladı. Sermaye kazançları ve temettüden elde edilen gelirlere uygulanan vergi oranlarını 2020’de yüzde 23’e, 2021’de yüzde 26’ya yükseltti. Yabancılar için muafiyet alanını daralttı. İspanya 26’ncı sıradan 30’uncu sıraya düştü.

İsveç, 2020’de yüzde 21,4 olan kurumlar vergisini 2021’de yüzde 20,6’ya düşürdü. Kişisel gelir vergisi oranını 5 puan düşürdü. Sıralaması değişmedi.

İsviçre, 2020’de yüzde 21,1 olan kurumlar vergisini 2021’de yüzde 19,7’ye düşürdü. Sıralaması değişmedi.

Türkiye, 2020’de yüzde 22 olan kurumlar vergisi oranını 2021’de yüzde 25’e çıkardı. GVK m.103’te yer alan gelir vergisi oranının (tarifesinin) üst sınırını yüzde 35’ten yüzde 40’a yükseltti.

Türkiye, sıralamada 10’uncu sıradan 17’nci sıraya geriledi.

(1) https://taxfoundation.org/publications/international-tax-competitiveness-index/

(2) Daniel BUNN; Comparing Europe’s Tax Systems: Property Taxes, Tax Foundation (taxfoundation.org)