Değerli okurlar 7 Eylül tarihli yazımda vergi sistemimizin en tartışmalı konularından birisi olan sermaye azaltımı halinde vergileme konusunun ancak yasal düzenleme yapılarak çözüme kavuşturulabileceğini, Maliyenin de konuyu yasal düzenleme ile çözme niyetinde olduğunu belirtmiştim.

Sermaye azaltımı konusu beklendiği şekilde torba yasa teklifine dahil edildi. Teklifin bugün Plan ve Bütçe Komisyonu'nda görüşülmesine devam edilecek. Ancak konu maalesef Maliye lehine bir yaklaşımla düzenlenmek isteniyor.

Maliye özelgelerdeki olumsuz görüşünden tam olarak vazgeçmiş değil.

Torba yasa teklifinde konu, sermaye artırımı yapıldıktan sonra azaltımının 5 yıl içinde yapılıp yapılmamasına göre farklı değerlendiriliyor.

Mevcut yasal düzenlemelerde, iç kaynaklardan sermayeye eklenen, sermaye ve kâr yedeği gibi sermaye unsurlarının azaltımı halinde dağıtılmış kâr payı sayılacağına dair bir hüküm bulunmuyor. Nakit ve ayın karşılığı sermayenin azaltımı, konulan sermayenin geri alınması niteliğinde olduğu için zaten kâr payı niteliğinde değil. Ayrıca sermaye azaltımında, azaltımın hangi kaynaktan yapılmış sayılacağına dair de herhangi bir yasal düzenleme mevcut olmadığı gibi, öncelikle hangi kaynaktan azaltıldığını belirleme konusunda Maliye'ye tanınmış bir yetki de yok.

İşte bu nedenlerle Maliyenin hatalı özelgelerine dayanılarak yapılan tarhiyatlar yargıda mükellef lehine sonuçlanıyor.

Güncel yargı kararları ne diyor?

Bu konuda güncel iki Danıştay kararını paylaşmak isterim.

İlk karar Danıştay Dokuzuncu Dairesi'nin 7.6.2022 tarih ve E:2020/121 K:2022/2675 sayılı Kararı olup, dava konusu olay, sermaye azaltımında kullanılan enflasyon düzeltmesi farklarının geçmiş yıl zararlarına mahsup edilmesi nedeniyle vergiye tabi tutulmaması gerektiği gerekçesiyle ihtirazî kayıtla verilen ve dava konusu edilen kurumlar vergisi tahakkukuna ilişkin.

Vergi Mahkemesi, sermaye içinde yer alan enflasyon düzeltmesi farklarının sermaye azaltımı suretiyle işletmeden çekilmiş sayılarak vergilendirileceğine ilişkin herhangi bir kanun hükmü bulunmadığı, davalı idarece yapılan genişletici yorum yoluyla mükelleflerin vergisel yüklerinin artırılmasının kanunilik ilkesiyle bağdaşmayacağı ve ortakların sermayeye eklediği kıymet niteliği kazanan enflasyon düzeltilmesi farklarının, yapılan sermaye azaltımında geçmiş yıl zararından mahsup edilmesinin kurum kazancı ve kâr dağıtımı niteliğinde olmadığından, bu tutarın kurumlar vergisine tabi tutulmasında hukuka uygunluk bulunmadığı gerekçesiyle tahsil edilen kurumlar vergisinin faiziyle birlikte davacıya iadesine karar veriyor.

İdarenin istinaf başvurusu Bölge İdare Mahkemesi'nce reddediliyor.

Danıştay Dokuzuncu Dairesi, E:2020/121 K:2022/2675 sayılı Kararıyla, vergi dairesinin temyiz isteminin reddine karar veriyor.

İkinci karar, Danıştay Vergi Dava Daireleri Kurulunun (VDDK) 2.3.2022 tarih ve E:2020/1097, K:2022/97 sayılı Kararı ve yargılama süreci bu davada daha uzun.

Bu karara konu maddi olay, Vergi Usul Kanunu'nun mükerrer 298. maddesinde yapılan değişiklik öncesi dönemde sermayesine ilave ettiği değer artış fonlarının, sermaye azaltımı suretiyle ortaklara ödenen kısmının kâr payı niteliğinde olmaması sebebiyle stopaj kesintisi yapılmaması gerektiği gerekçesiyle ihtirazî kayıtla verilen ve dava konusu edilen gelir (stopaj) vergisi tahakkukuna ilişkin.

Davaya bakan Vergi Mahkemesi davanın kabulüne ve ödenen tutarın davacıya iadesine karar veriyor.

Vergi Mahkemesi'nin kararı, maddi duran varlık yeniden değerleme artışlarının, yasal düzenleme gereği sermaye yedeği olarak doğrudan ortaklarca işletmeye konulmuş sermaye olarak kabul edilmesi nedeniyle ödenmiş (ayni yahut nakdi) sermaye olarak nitelenmesi gerektiği ve gerçekte de işletmenin faaliyeti nedeniyle elde ettiği bir kazanç değil, anılan kıymetler üzerindeki enflasyonist etkilerin giderilmesine yönelik olarak yapılan bir muhasebe kaydı nedeniyle değerinin güncellenmesinden oluşan olumlu fark olduğu, dolayısıyla kâr niteliği taşımadığı gerekçesine dayanıyor.

Ancak temyiz istemini inceleyen Danıştay Dördüncü Dairesi 01/11/2018 tarih ve E:2014/1907, K:2018/10326 sayılı Kararı ile Vergi Mahkemesi kararını bozuyor.

Mahkeme kararında ısrar ettiği için konu VDDK’ya intikal ediyor. VDDK Vergi Mahkemesinin ısrar kararında hukuk aykırılık bulmuyor ve oyçokluğuyla temyiz istemini reddediyor.

VDDK Kararının oyçokluğuyla verilmiş olması ve ortada olumsuz bir Dördüncü Daire kararı bulunması nedeniyle teklif bu haliyle yasalaşsa dahi eski dönemlere ilişkin davalarda mükellef aleyhine kararlar çıkması şaşırtıcı olmaz.

Torba yasa ne getiriyor?

Özetle torba yasa teklifi, sermaye azaltımında vergileme konusunu sermayeye ilaveden sonra 5 yıl içinde veya sonra azaltmaya yönelik ikili bir yaklaşım içinde değerlendiriyor.

Azaltımın 5 yıl geçtikten sonra yapılması halinde, azaltılan tutarların oranlama yöntemiyle belirleneceği öngörülüyor. Buna göre, işletmeye konulan nakdi veya ayni sermaye ile sermayeye eklenen diğer unsurların toplam sermayeye oranlanması suretiyle azaltıma konu edilen tutar içerisindeki sermaye unsurlarının tespit edilerek vergilendirme yapılacağı hükme bağlanıyor.

Azaltımın 5 yıl geçmeden yapılması halinde ise azaltılan sermayenin öncelikle;

- Sermayeye ilave dışında başka bir hesaba nakledilmesi, işletmeden çekilmesi veya sermaye hesabından başka hesaplara aktarımı kurumlar vergisine ve kâr dağıtımına bağlı vergi kesintisine tabi tutulacak hesaplardan,

- Daha sonra sadece kâr dağıtımına bağlı stopaja tabi hesaplardan,

- Son olarak ise vergiye tabi olmayan nakdi ve ayni sermayeden kaynaklandığı kabul ediliyor.

Bu, mevcut özelgelerde yer alan ve en yüksek vergileme gerektiren kaynağa öncelik veren anlayış. Başka bir ifade ile 5 yıldan önce sermaye azaltımı yapan kurumlar için yeni bir uygulama getirmiyor, mevcut idari uygulamanın yasal dayanağa kavuşturularak aynen devamını öngörüyor.

Sermaye azaltımında sermayeye eklenen kaynakların bazılarının 5 yıllık süreyi aşması, bazılarının ise aşmaması durumunda sermayeye ilave edilme tarihi 5 yılı geçmemiş olanlara öncelikli veriliyor.

Getirilmek istenen düzenleme mükellef hakları açısından son derece sıkıntılı. Gerekçedeki açıklamadan neden 5 yıl ayırımı yapıldığı anlaşılamıyor. Böyle ikili bir ayırıma gidilmesinin hiçbir haklı gerekçesi yok.

Bence en doğru düzenleme, azaltımın istenen kaynaktan yapıldığına şirketlerin karar vermelerini kabul eden, “serbesti” yöntemi olarak ifade edebileceğimiz yöntem olur.

Bu yaklaşım kabul görmüyorsa, bir arkadaşımın ifadesiyle “ehveni şer” olarak tüm durumlar için oranlama yöntemi benimsenebilir. Orantı yönteminin en azından hem mükellef hem de İdareye eşit mesafede duran bir yöntem olduğunu söyleyebiliriz.

Bu teklifle Maliye sorunu tek taraflı, kendi lehine çözmeyi amaçlamış anlaşılan. Eskiden bu tip durumlarda mükellef lehine yaklaşıma öncelik verilirdi. Şimdi maalesef mükellef aleyhine yaklaşım önceliklendiriliyor.

Bu düzenleme aynen yasalaşırsa beklenen vergilemeyi sağlamaz, çünkü bundan sonra hiçbir kurum sermaye azaltımında vergileme gerektiren kaynakları sermayesine eklemez!

Zarar sebebiyle sermaye azaltımı

Bilanço açıklarının/zararların kapatılması amacıyla yapılan sermaye azaltımları fon çıkışı gerektirmeyen azaltımlar olup, bu durumda vergileme yapılmaması gerekir.

Teklifte, geçmiş yıl zararlarının mahsubu suretiyle sermaye azaltılması durumunda da genel duruma uygun olarak, 5 yıldan önce sermayeye eklenmiş sermaye unsurlarında en yüksek vergileme gerektiren kaynaklara öncelik verilerek, 5 yılı geçmiş olanlarda ise orantı yöntemi ile azaltılan tutarın tespit edileceği öngörülüyor. Ancak bu tutarlar üzerinden kâr dağıtımı veya ana merkeze aktarılan tutar kapsamında vergi kesintisi yapılmayacağı belirtiliyor.

Görüldüğü gibi sadece vergi kesintisi (stopaj) yönünden vergileme yapılmayacağı ifade ediliyor, azaltımı kurumlar vergisi ödenmesini gerektiren kaynaklarda kurumlar vergisi ödenmeyeceği söylenmiyor. Komisyonda veya Genel Kurul'da bu eksikliğin giderilmesi lazım.

Ayrıca fon çıkışı gerektirmeyen sermaye azaltımı sadece zarar sebebiyle yapılanlarla sınırlı değil, diğer hallerde de vergileme yapılmayacağının güvence altına alınması gerekir.

Kısmi bölünme nedeniyle yapılan sermaye azaltımı

Kısmi bölünmede devralan şirket hisselerinin doğrudan ortaklara verilmesi halinde bölünen şirkette sermaye azaltımı yapılması gerekiyor. Bu sermaye azaltımı ortaklara nakit çıkışı yapılan ve ortakların mal varlığında artışa sebebiyle veren bir azaltım niteliğinde olmadığından, bu azaltım sebebiyle vergileme yapılmaması konusu Maliye tarafından da kabul ediliyor.

Mevcut özelgelerde, kısmi bölünme nedeniyle yapılan sermaye azaltımlarında, devralan şirket bünyesinde sermayenin kaynaklarına göre takip edilmesi şartıyla vergileme yapılmayacağı belirtiliyor.

Bu özelgelerin varlığına rağmen geçmişte tarhiyatlar yapıldığı için özelgelerdeki anlayışın kanun metnine işlenmesinde yarar hatta zorunluluk görüyorum.

Yasal düzenlemede bölünme yoluyla azaltılan sermayenin unsurlarının nasıl belirleneceği konusunun da açıkça düzenlenmesi isabetli olur. Yoksa 5 yıl ayırımına göre bu belirlemenin yapılacağı anlaşılıyor.

Ben bu durumda da kurumları serbest bırakmanın doğru olduğuna inanıyorum. Örneğin, sahip olduğu bir işletmeyi kısmi bölünme yoluyla yeni kurulacak bir şirkete devreden şirketin amacı, o şirket bünyesinde başkaları ile ortaklık kurmak olabilir. Bu şirket neden en yüksek vergili kaynağı o şirkete aktarmak zorunda kalsın? Böyle bir vergi yükümlülüğünü neden ortak olacağı kişiler kabul etsin?

Örnekler

Teklifteki düzenlemenin aynen yasalaşacağı varsayımıyla, bazı örneklerde nasıl vergileme yapılacağını açıklamaya çalışalım.

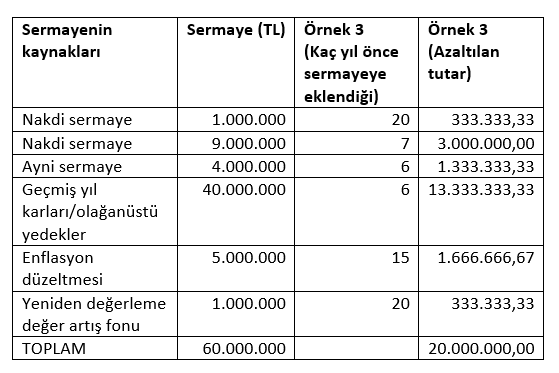

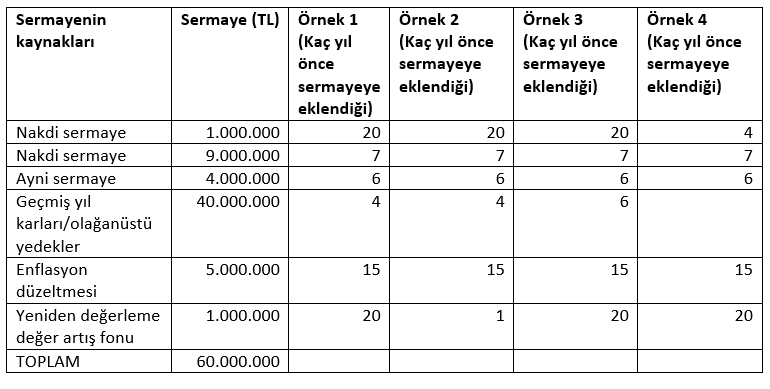

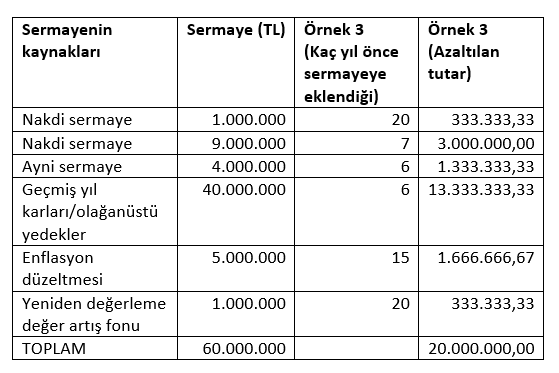

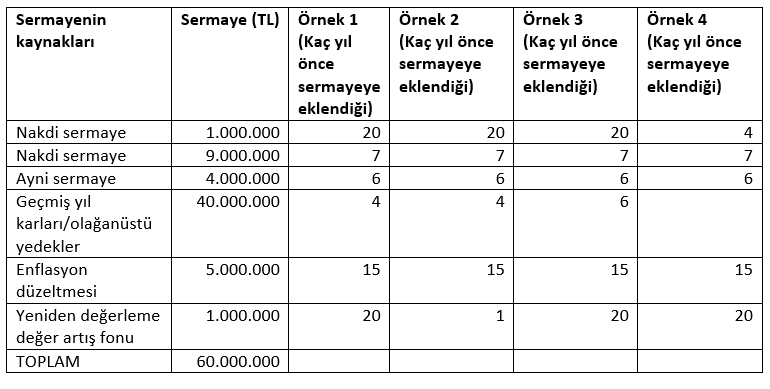

Sermayenin 20 milyon TL azaltıldığını kabul edelim.

Örnek 1 Çözüm:

Bu örnekte kar yedekleri sermayeye eklendiği tarihten itibaren 5 yıl geçmemiş olduğundan, azaltılan tutarın tamamının kar yedeklerinden kaynaklandığı kabul edilir. Gerçek kişi ortaklara dağıtılan tutar üzerinden kar dağıtım stopajı yapılır. Bu suretle elde edildiği kabul edilen kar paylarının yüzde 50 istisna indirimi sonrası tutarı, beyan sınırının aşması halinde yıllık beyan esasında gelir vergisine tabi tutulur.

Örnek 2 Çözüm:

Bu örnekte, azaltılan 20 milyon TL’nin 1 milyonluk kısmının değer artış fonu kaynaklı olduğu kabul edilir ve bu tutar üzerinden önce kurumlar vergisi hesaplanır, sonra kurumlar vergisi düşülmüş kazanç üzerinden kar dağıtım stopajı yapılır. Şartlara bağlı olarak bu kâr paylarının istisna sonrası tutarları yıllık beyanname ile beyan edilir.

Azaltılan tutarın 19 milyon TL’lik kısmının ise kar yedeklerinden kaynaklandığı kabul edilir. Bu tutar üzerinden kâr dağıtım stopajı yapılır. Şartlara bağlı olarak bu kâr paylarının istisna sonrası tutarları yıllık beyanname ile beyan edilir.

Örnek 3 Çözüm:

Bu örnekte, sermaye azaltımı vergileme gerektiren tüm kaynakların artırım tarihinden itibaren 5 yıl geçmiş olduğundan, azaltılan tutarlar orantı yöntemi ile aşağıdaki şekilde belirlenir.

Bu durumda, enflasyon düzeltmesi ve yeniden değerleme değer artış fonu kaynaklı kısım (1.666.666,67+333.333,33=) 2.000.000 TL üzerinden kurumlar vergisi ve kar dağıtım stopajı hesaplanır.

Kar yedeklerinden kaynaklandığı kabul edilen 13.333.333,33 TL üzerinden kar dağıtım stopajı yapılır.

Dağıtılmış sayılan tüm kar payları, şartlara bağlı olarak yıllık beyanname ile beyan edilir.

Nakdi ve ayni sermayeden kaynaklandığı kabul edilen kısımlar üzerinden vergileme yapılmaz.

Örnek 4 Çözüm:

Bu örnekte, sermaye azaltımı vergileme gerektiren tüm kaynakların artırım tarihinden itibaren 5 yıl geçmiş olduğundan, nakit sermayenin bir kısmı 5 yıldan önce sermayeye eklenmiş olduğu halde azaltılan tutarlar orantı yöntemi ile belirlenir. 3 no.lu örnekteki gibi vergileme yapılır.

Erdoğan Sağlam kimdir?

Erdoğan Sağlam Ankara’da doğdu, ancak nüfusta doğum yeri olarak Çorum görünüyor.

Liseyi İstanbul Maliye Okulu’nda yatılı okudu. Böylece mesleğe çok erken bir giriş yaptı. Ardından Ankara Üniversitesi, Siyasal Bilgiler Fakültesi İktisat Bölümü’nü bitirdi. Üzerinde lise ve fakülteyi ikincilikle bitirmek gibi bir lanet vardır. En birinci ikincidir.

Üniversiteyi bitirmesinin ardından Maliye Bakanlığı Hesap Uzmanlığı Kurulu sınavını kazandı. Yedi yıl Hesap Uzmanı olarak çalıştıktan sonra 1994 yılında ayrılarak özel sektöre geçti. Bir yıl süreyle bir şirketler grubunun mali işler direktörlüğünü yaptı.

İzleyen dönemde uluslararası danışmanlık ve denetim şirketlerinden BDO Türkiye’ye (Denet) katıldı. Halen ortak ve yönetim kurulu üyesi olarak faaliyetine devam ediyor. Eşini ve işini çok seviyor.

Başta Vergi Konseyi ve TÜSİAD olmak üzere pek çok mesleki sivil toplum kuruluşunun vergi çalışmalarına katkıda bulunuyor.

2003 -2010 yılları arasında ve 2020 yılında Milliyet gazetesinde, çalışma hayatı boyunca mesleki dergilerde vergisel konularda çok sayıda makalesi yayımlandı. Mayıs 2020’den itibaren T24’te yazmaya başladı.

Teknik bir kitap yazmak istemediği için henüz bir kitabı yok. İleride en azından bir şiir kitabı, bir de polisiye roman yazmak istiyor. Yeminli mali müşavirlik ve bağımsız denetçilik lisanslarına sahiptir.

|