İçinde bulunduğumuz Mart ayı 2020 yılına ait gelir vergisi beyannamelerinin verilme ve tahakkuk edecek vergilerin ilk taksitinin ödenme ayı. İkinci taksit ödemelerinin Temmuz ayında yapılması gerekiyor.

Öncelikle belirtelim; bir kira gelirinin vergiye tabi tutulabilmesi için elde edilmiş olması gerekir. Kira gelirlerinde elde etme "tahsil esası"na bağlanmıştır. Bir takvim yılı içinde o yıla veya geçmiş yıllara ait olup nakden veya ayın olarak tahsil edilmiş bulunan kiralar elde edilmiş sayılır. Örneğin 2020 yılında, 2020 yılı kiralarının yanında, daha önce tahsil edilememiş 2019 ve 2018 yılı kiraları da tahsil edilmişse, tüm kiralar 2020 yılının geliri olarak dikkate alınır.

Buna karşılık, gelecek yıllara ilişkin olarak peşin tahsil edilen kira bedelleri, tahsil edildiği yılın değil, ilgili olduğu yılların geliri sayılır. Örneğin 2020 yılında 2021 yılına ait kiralar da peşinen tahsil edilmiş ise, bu kira 2020 yılının geliri olarak dikkate alınmaz. Peşin tahsil edilen bu kiranın beyan edilip edilmeyeceği, edilecekse üzerinden nasıl vergi hesaplanacağı 2021 yılına ilişkin kurallara göre belirlenecektir.

Konut kira gelirlerinin beyan durumu

Konut kira gelirleri, istisna tutarının altında ise beyan edilmez, üstünde ise istisnayı aşan tutar beyan edilir. 2020 yılı için geçerli istisna tutarı 6 bin 600 TL'dir.

Birden fazla kişinin ortak olduğu konuttan elde edilen kira gelirine, her ortağın payına düşen kısım üzerinden ayrı ayrı ((her bir ortak için 6 bin 600 TL olarak) istisna uygulanır.

Birden fazla konuttan kira geliri elde edenler, istisnayı kira gelirleri toplamına bir defa uygulayabilirler.

Kira geliri yılın tamamında elde edilmeyip bir kısmında elde edilmiş bile olsa istisna tam olarak uygulanır.

İşyeri kira gelirine istisna uygulanmaz.

Kimler istisnadan yararlanamaz?

- İstisna hâddinin üstünde kira geliri elde edilmesine rağmen bunun beyan etmeyenler veya eksik beyan edenler,.

- 6 bin 600 TL ve üzerinde konut kira geliri elde edenlerden gelirleri toplamı 2020 yılında 180 bin TL'yi aşanlar, (Bu sınır hesaplanırken, beyanı gerekip gerekmediğine bakılmaksızın ayrı ayrı veya birlikte elde edilen ücret, menkul sermaye iradı, gayrimenkul sermaye iradı ile diğer kazanç ve iratların gayri safi tutarları toplamı dikkate alınır. Kira geliri 6 bin 600'den düşük olanlarda 180 bin TL'lik gelir testi yapılmaz.)

- Ticarî, ziraî veya meslekî kazançlarını beyan etmek zorunda olanlar.

İşyeri kira gelirlerinin beyan durumu

Vergi kesintisi (stopaj) yapılmış işyeri kira gelirleri, 2020 yılında beyan sınırı olan 49 bin TL'yi aşılmış olması halinde beyan edilir. Beyan sınırının hesabında vergiye tabi tüm gelirler dikkate alınır.

Maliyenin rehberinde, beyanname verme sınırı olan 49 bin TL'nin aşılıp aşılmadığının tespitinde, gelir vergisi kesintisine tabi brüt kira gelirleri ile konut kira gelirinin gelir vergisinden istisna edilen tutarı aşan kısmı birlikte dikkate alınacağı belirtiliyor.

Bu açıklamalar iki açıdan hatalı.

Birinci hata, 49 bin TL'lik beyan sınırının hesabında sadece kira gelirlerinin dikkate alınacağı ifadesidir. Doğrusu, vergiye tabi tüm gelirlerin dikkate alınması gerektiğidir. Bu husus Gelir Vergisi Kanununun 86/1-c maddesinde açıkça hükme bağlanmıştır.

İkinci hata, beyan sınırının hesabında brüt kira tutarlarının esas alınacağına ilişkin ifadedir. Kanunda böyle bir düzenleme yoktur. Doğrusu, beyan sınırının hesabına giderler indirilmiş safi tutarların esas alınmasıdır.

İstisna edilen tutarlar da haddin hesabında dikkate alınmaz.

Kira gelirinden indirilebilecek giderler nelerdir?

Kira gelirinin vergiye tabi tutulacak safi (net) tutarı, götürü veya gerçek gider esasından biri uygulanarak hesaplanır.

Götürü gider, tahsil edilen kira gelirinin yüzde 15'inin (hiçbir şarta bağlı olmadan) gider olarak düşülebildiği bir gider yöntemidir. Bu yöntemde kira gelirlerinin yüzde 85'i kadar beyana tabi safi kira geliri elde edilmiş sayılır.

Götürü gider yöntemini seçenler, 2 yıl geçmedikçe gerçek gider yöntemine geçemezler. Örneğin ilk defa geçen yıl kira gelirini beyan eden ve götürü gider yöntemini seçen bir kişi bu yıl gerçek gider yöntemini uygulayamaz, en erken gelecek yıl gerçek gider esasına geçebilir.

Gerçek gider yönteminde ise kanunda sayılan giderler indirilerek net kira geliri belirlenir. Bu nedenle, eğer gerçek giderler, kira gelirlerinden yüksekse zarar oluşabilir. Bu zarar iki istisna hariç aynı beyannamede beyan edilen diğer gelirlerden düşülebilir, düşülemeyen kısım gelecek yıla devreder.

Gerçek giderler nelerdir?

İstisnaya isabet eden kısım hariç, kiraya verilen mal ve hak için kiraya veren tarafından yapılan her türlü idare, bakım, onarım, idame ve sigorta giderleri ile aynî vergi, resim, harçlar ve harcamalara iştirak payları, amortismanlar (kiraya veren tarafından yapılan ve gayrimenkulün iktisadi değerini artırıcı niteliği olan ısı yalıtımı ve enerji tasarrufu sağlamaya yönelik harcamalar, Vergi Usul Kanununun göre belirlenen amortisman haddini aşması halinde dahi gider olarak indirilebilir) sözleşmeye, kanuna ve ilâma dayalı tazminatlar, varsa kiraya verilen mal ve haklar için ödenen kiralar ile kiraya verilen mal ve haklar dolayısıyla yapılan ve bunlara harcanan borçlar için ödenen faizler, sahibi olduğu konutları kiraya verenlerin kira ile oturdukları bir adet konutun kira bedeli indirilecek başlıca gerçek giderlerdir. Para ve vergi cezaları, kira hâsılatından gider olarak indirilemez.

Gerçek gider usulünü tercih eden mükellefler, yukarıda sayılanlar dışında, sahip oldukları konutlardan birinden elde ettikleri kira gelirinden, iktisap bedelinin %5'i oranında bir indirimi, 5 yıl süre ile yapabilirler.

Gerçek giderlerin kira gelirinden fazla olmasından doğan zararlar beş yılı geçmemek üzere gelecek yıllarda elde edilen kira gelirlerinden gider olarak düşülebilir.

Bu durumun iki istisnası vardır:

- Sahibi bulundukları konutları kiraya verenlerin, kira ile oturdukları konutların kira bedellerini indirim konusu yapmaları durumunda bir zarar doğar ise bu zarar cari yılda ve gelecek yıllarda indirim konusu yapılamaz.

- Konut olarak kiraya verilen bir adet gayrimenkule ait kira gelirinden, indirim konusu yapılan iktisap bedelinin yüzde 5'i oranındaki tutarın indirilemeyen kısmı, gider fazlalığı olarak dikkate alınamaz. Yani bu kısım cari yılda zarar olarak dikkate alınamaz ve gelecek yıllara devretmez.

Örnek 1-

Mükellefin tamamı stopaja tabi tutulmuş 2020 yılı gelirleri şöyledir:

İkinci işverenden alınan ücret 49 bin TL'yi aşmadığından, gerek ilk gerekse ikinci işverenden alınan ücret gelirleri beyan edilmeyecektir.

İşyeri kira gelirlerinin brüt tutarı 49 bin TL'lik beyan sınırını aşıyor olsa da, götürü gider indirimi uygulanmış tutarı beyan sınırının altında kaldığından beyan edilmemesi gerektiğini düşünüyorum. İkinci işverenden alınan ücret, beyan sınırının altında olduğu için ücret gelirleri beyan edilmeyeceğinden, işyeri kirasının beyan edilip edilmeyeceği belirlenirken 49 bin TL'lik beyan sınırının hesabında ücretler dikkate alınmayacaktır.

Örnek 2-

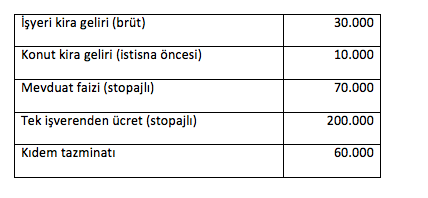

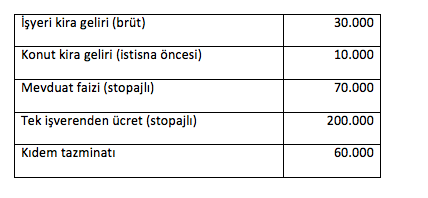

Mükellefin 2020 yılı gelirleri aşağıdaki gibidir :

Tek işverenden alınan ücret 600 bin TL'yi aşmadığından, mevduat faiz geliri ise GVK geçici 67 uyarınca stopaja tabi tutulmuş olduğundan beyan edilmeyecektir. Kıdem tazminatı ise GVK'nun 25'inci maddesi uyarınca vergiden istisna olduğundan beyan dışı kalacaktır.

Tek işverenden alınan ücret 600 bin TL'yi aşmadığından, mevduat faiz geliri ise GVK geçici 67 uyarınca stopaja tabi tutulmuş olduğundan beyan edilmeyecektir. Kıdem tazminatı ise GVK'nun 25'inci maddesi uyarınca vergiden istisna olduğundan beyan dışı kalacaktır.

İşyeri kira gelirleri, vergiye ve beyana tabi gelirler toplamının beyan sınırını aşıp aşmamasına göre değerlendirilecektir. Ancak öncelikle konut kira gelirlerinin beyan durumu netleştirilmelidir. Çünkü konut kira gelirleri istisna haddinin (6.600 TL'nin) üzerinde olduğundan, istisnadan yararlanılıp yararlanılamayacağı, elde edilen tüm gelirler toplamının 2020 yılı için geçerli olan tutarı (180.000 TL'yi) aşıp aşmadığına göre belirlenecektir. Örnekte, beyan edilip edilmediğine ve istisna olup olmadığına bakılmaksızın brüt gelirler toplamı (30.000 + 10.000 + 70.000 + 100.000 + 60.000 = ) 270.000 TL olup, 180.000 TL'yi geçtiğinden konut kirası için istisnadan yararlanılamayacaktır. Bu nedenle konut kirasının tamamı beyan edilecektir.

İşyeri kira gelirleri ise, vergiye ve beyana tabi gelirler (bu örnekte konut ve işyeri kira gelirleri) toplamı, 2020 yılı beyan sınırı olan 49 bin TL'yi geçmediğinden beyan edilmeyecektir.

2020 yılında stopajın yüzde 20'den yüzde 10 düşürülmesinin ödenecek vergiye etkisi

"Net kira" üzerinden anlaşma yapılmışsa, yani stopaj kiracı tarafından üstlenilmişse, tahsil edilen net kira, tahsil edildiği tarihte geçerli olan stopaj oranı kullanılarak brüt kira hesaplanır. Vergilendirmede bu şekilde hesaplanan brüt kira esas alınır. Her ne kadar stopaj oranının düşürülmesi nedeniyle beyan edilecek brüt kira geliri küçülse de mahsup edilecek stopaj da düşeceği için bu durum ödenecek gelir vergisini artıracaktır.

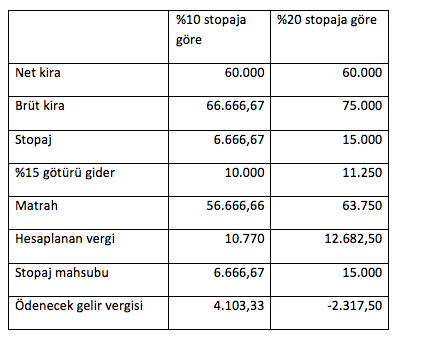

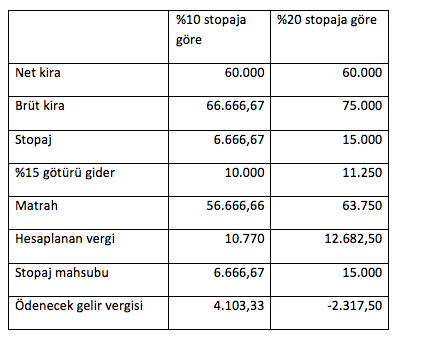

Örneğin net 60 bin lira kira alındığını varsayalım. Stopajın yüzde 10 veya yüzde 20 olmasına göre vergileme aşağıdaki tablodaki gibi olur.

Görüldüğü gibi bu örnekte yüzde 20 stopaj yapılsaydı kiraya veren 2.317,50 TL iade alacakken yüzde 10 stopaj yapıldığı için 4.103,33 TL vergi ödemek zorunda kalıyor. Bu örnekte kiraya veren 6.421 TL zarar görüyor, başka bir ifade ile bu örnekteki 8.333,33 TL stopaj azalışının yüzde 77'sini kiraya veren karşılıyor.