Merkez Bankası faiz kararı: Faiz indirimleriyle ne hedefleniyor, ekonomideki tıkanma aşılabilir mi?

18 Kasım 2021 14:23

Prof. Dr. Selva Demiralp

Koç Üniversitesi Öğretim Üyesi

Hafta başından bu yana kurun faiz indirimi beklentileri ile kontrolden çıkmasına, yıllık enflasyonun yüzde 20'ye dayanmasına ve artan risklere rağmen Merkez Bankası bir kez daha faiz indirimine gitti. Politika faizi 100 baz puan daha indirilerek yüzde 15'e düşürüldü. Piyasalar çalkalanıyor.

Cumhurbaşkanı Recep Tayyip Erdoğan bu hafta yaptığı bir açıklamada, düşük faizle kredi almadıkları için iş insanlarını anlamadığını söyledi. Sistemde bir tıkanma olduğu çok net. İş dünyası neden kredi almıyor? Yatırımlar neden arzu edilen hızda artmıyor? Sistemdeki tıkanma politika faizini daha çok düşürerek çözülebilir mi?

Öncelikle, yatırım iştahını salt politika faizini düşürerek canlandırabilmek mümkün değil. Kredi maliyeti yatırım iştahını belirleyen etmenlerden sadece bir tanesi. Bunun yanında ileriye yönelik güven, fiyat istikrarı, finansal istikrar, kurun yükselttiği ara malı maliyetleri de üretim kararlarını etkiliyor.

Kredi faizleri fazla düşmüyor

Belki daha da önemlisi, Merkez Bankası enflasyon düşmeden politika faizini indirdiği için politika faizinden kredi faizine sirayet eden kanal tıkandı. Kredi faizleri fazla düşmüyor. Düşse de bu durum sürdürülebilir olmuyor. Bunun nedeni piyasa faizinin enflasyon beklentilerinden ve risklerden bire bir etkileniyor olması. Merkez Bankası'nın faiz indirimin takiben kur, enflasyon ve riskler arttığında piyasa faizi de artıyor.

Kısa vadede enflasyonu düşürmek amacı ile politika faizini artırmak, yeterli sabır ve kararlılık gösterildiğinde daha düşük piyasa faizi olarak geri döner. Bu şekilde üretim sürdürülebilir şekilde artar. Merkez Bankası'nın büyümeye verebileceği en değerli katkı budur. Enflasyon yüksekken politika faizini düşürmek ise daha yüksek enflasyon yaratacağı için uzun vadeli piyasa faizler düşmez, bilakis artar. Bu durum yatırım iştahını, harcamaları ve üretimi azaltır. Faiz indirimlerinin arzu edilen ekonomik canlanmayı yaratmamasının sebebi bu.

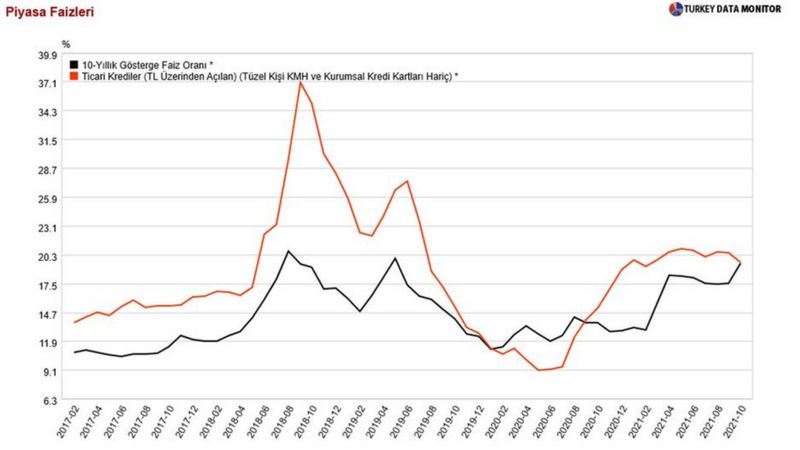

Şekilde siyah çizgi 10 yıllık gösterge tahvil faizini, kırmızı çizgi ise ticari kredi faizini gösteriyor. İki değişkenin birbirine çok benzer seyir izlediğini ancak 10 yıllık faizin daha erken hareket ettiğini gözlemliyoruz. Aradaki ilişkinin iki noktada bozulduğu göze çarpıyor. Birincisi 2020 başında kredi faizinin 10 yıllık faizin altına indiği dönem. Ancak bir süre sonra kredi faizlerinde sıkıştırılmış yay gibi bir düzeltmeye gidildiğini ve 2020 ikinci yarısından itibaren gösterge faizi aştığını görüyoruz.

Sadece düşük kredi faizinin tetikleyici bir etkisi olmaz

Eylül 2021 sonrası dönemde yine bir anormallik göze çarpıyor. Merkez Bankası'nın politika faizini indirmesini takiben artan enflasyonist beklentiler ve risklerle 10 yıllık faiz artarken kredi faizleri bir miktar aşağı geliyor. İki seri arasındaki uzun vadeli ilişki bu durumun sürdürülebilir olmadığına ve enflasyonist baskılar kontrol altına alınamazsa kredi faizlerinin tekrar artacağına işaret ediyor.

Kredi faizlerinde yükseliş beklentisinin kredilerde son dönemde gözlenen artışın altında yatan bir gerekçe olabileceğini düşünüyorum. Firmalar muhtemelen faizler yükselmeden likidite ihtiyaçlarını düşük faizle karşılamak istiyor olabilirler. Ancak ileriye yönelik belirsizliklerin bu kadar yüksek olduğu, kurun saat saat değiştiği bir ortam yatırım ve harcamaları desteklemez. Bu şartlarda sadece düşük kredi faizinin tetikleyici bir etkisi olmaz ve kredilerde arzu edilen canlanma gözlemlenmez.

Merkez Bankası ne diyor?

28 Ekim tarihindeki Enflasyon Raporu toplantısında Merkez Bankası Başkanı Şahap Kavcıoğlu, kurumun reeskont kredi faizlerini düşürüp vadeleri uzatarak ihracatı ve üretimi artırmayı amaçladığını, bu şekilde cari fazla vererek finansal istikrar ve fiyat istikrarın sağlanacağını söyledi. Kavcıoğlu aynı toplantıda bir kur hedefleri olmadığını, kurun serbest piyasada belirleneceğini not etti.

Parçaları birleştirdiğimizde şu sonuca varıyoruz: Üretimi teşvik etmek için faizler düşük tutulacak, bunun sonucunda TL serbest piyasada değer kaybederse bu sonuca katlanılacaktır.

Piyasalar gerekçeleri satın almadı

Şahap Kavcıoğlu, faizleri düşük tutarak cari fazla verip böylece enflasyonun düşeceği söylemi ile "düşük faiz ile enflasyonun düşeceğini ima eden" Merkez Bankası Başkanı olarak bir ilke imza atıyor. Hükümet cephesinden düşük faizin enflasyonu da düşüreceği söylemini çok duyduk. Ancak hiçbir Merkez Bankası başkanı bu söylemi tekrar etmemiş, faizler düşürülse de bu durum bir şekilde temel iktisadi prensiplerle tutarlı gösterilmeye çalışılmıştı. Faiz indirimleri kimi zaman "sadeleşme", kimi zaman "sıkı parasal duruşa devam", kimi zaman da enflasyonda beklenen düşüşe paralel "önden yüklemeli" indirim gibi gerekçelere dayandırıldı.

Bu tür gerekçeler her ne kadar piyasalar tarafından satın alınmasa da en azında Merkez Bankası'nın faiz indirimi için temel iktisadi prensipler çerçevesinde kalmaya çalışması nedeniyle olumlu değerlendirilmişti.

Bugün geldiğimiz noktada Merkez Bankası ilk defa artan enflasyonu düşük faizle bertaraf edeceğini iddia ediyor. Politika faizinin ve enflasyonun mevcut seviyelerini düşünürsek söz konusu mantıkla politika faizinin ineceği epeyce bir yol var.

2008 finansal krizi sırasında durumun vahametini anlatmak ve kongreyi harekete geçirmek için ABD Merkez Bankası Başkanı Ben Bernanke, "Eğer doğru ve zamanlı adımlar atılmazsa yarın sabah kalktığımızda kurtaracağımız bir ekonomi olmayabilir" demişti. Merkez Bankası'nın faiz indirimlerine devam etmesi ihtimali bende benzer endişeler yaratıyor.

© Tüm hakları saklıdır.

Yazarlar

- Adnan Ekinci

- Ahmet Sever

- Ahmet Talimciler

- Akdoğan Özkan

- Alex Akimoğlu

- Ali Akay

- Atilla Dorsay

- Aydın Engin

- Ayfer Feriha Nujen

- Aysel Sağır

- Ayşe Acar

- Barçın Yinanç

- Bekir Ağırdır

- Candan Yıldız

- Cemal Tunçdemir

- Çağnur Öztürk

- Çiğdem Anad

- Çiğdem Toker

- Deniz Can

- Doğan Akın

- Emrah Akın

- Ercan Uygur

- Erdoğan İşcan

- Erdoğan Sağlam

- Faruk Bildirici

- Fulya Canşen

- Füsun Sarp Nebil

- Gökçer Tahincioğlu

- Gönenç Gürkaynak

- Hakan Aksay

- Hande Çayır

- Hasan Cemal

- Hasan Göğüş

- Hasan Servet Öktem

- İrfan Yalın

- İskender Aruoba

- Leyla Alp

- M. K. Perker

- Mehmet Y. Yılmaz

- Mehmet Y. Yılmaz | Futbol

- Mehmet Y. Yılmaz | Hafta Sonu

- Mehmet Yalçın

- Murat Batı

- Murat Belge

- Murat Bjeduğ

- Murat Sabuncu

- Mustafa Durmuş

- Oğuz Demiralp

- Orhan Tekelioğlu

- Oya Baydar

- Pınar Doğu

- Rıdvan Akar

- Rıza Türmen

- Selçuk Demirel

- Sencer Ayata

- Seyfettin Gürsel

- Süheyl Aygül

- Şenay Tanrıvermiş

- Şengün Kılıç

- Şirin Payzın

- Şükrü Hatun

- Talat Kırış

- Tan Oral

- Tolga Şardan

- Tolga Şirin

- Tuğçe Tatari

- Tuğrul Akşar

- Tuğrul Eryılmaz

- Türkay Demir

- Uğur Gürses

- Umut Ozan Darıcı

- Yalçın Doğan

- Yılmaz Murat Bilican

- Yusuf Nazım

- Zeynel Lüle