Mahfi Eğilmez yazdı: Krizden çıkışın anahtarı

"Türkiye ekonomisinin bugün geldiği nokta ile 2001 krizi sonrası arasında büyük bir fark yok"

07 Nisan 2019 20:17

Mahfi Eğilmez*

2001 krizi

2001 krizi aslında 2000 Kasım ayında başlayan ama geçmiş on yıldaki birikimi içeren bir finansal kriz olarak çıktı. Türkiye, 2001 krizine girerken dünya ekonomisi konjonktür olarak çıkış eğilimindeydi. Yatırım iştahı giderek artıyor, likidite bolluğu yaşanıyor, risk alma iştahı kabarıyordu. Sermaye hareketlerinin serbest kalmasıyla küreselleşen sistem, geçmiş dönemlerle karşılaştırılmayacak kadar hızlı bir çıkış eğilimindeyken petrol ve emtia fiyatları durağan bir görünüm içindeydi.

Türkiye 2001 krizine girdiğinde özetle durum şöyleydi:

İktidarda üç partili bir koalisyon hükümeti vardı. Bütçe açığı, enflasyon ve faizler çok yüksekti. İşsizlik yüksek ama Türkiye’nin geçmiş ortalamasına göre alışılmış bir düzeydeydi. Cari açık Türkiye gibi ülkeler için makul sayılabilecek bir düzeydeydi. Kamu kesimi borç yükü yüksek, özel kesim borç yükü düşüktü. Bankacılık kesiminin batık kredi oranı yüksekti. Bunlara ek olarak Türkiye’ye gelen doğrudan yabancı sermaye miktarı düşük, TL’nin değer kaybı hızlıydı. Enflasyonun yüksekliği insanların TL’ye güvenini sarsmış para ikamesi (dolarizasyon) çok yüksek düzeylere çıkmış, yabancı para mevduatın toplam mevduat içindeki payı yüzde 57 oranına ulaşmıştı.

2001 krizi sonrası uygulanan program

Türkiye, krize girdikten sonra IMF ile ortak bir ekonomi programı uygulamaya girişti. Bu program bankacılık kesimini yeniden yapılandırma, büyümeyi destekleme, kamu açıklarını ve enflasyonu düşürme üzerine kuruluydu. 2008 yılının Mayıs ayına kadar devam etti.

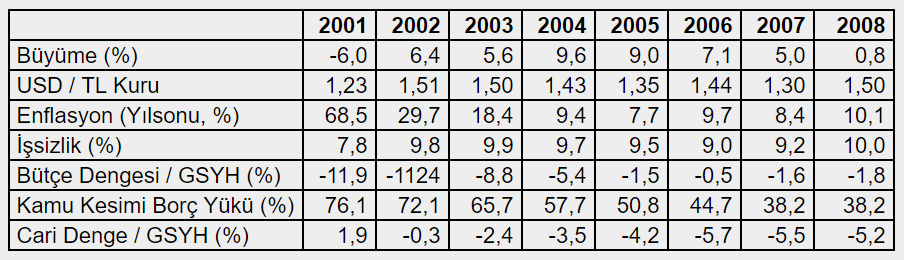

Program öncesinde ve program boyunca Türkiye ekonomisinin başlıca göstergeleri şöyle bir görünüm sergiledi.

Tabloda bazı çarpıcı noktalar var:

(1) Büyüme 2001 krizi sonrasında hızla yükselmiş ve 2008’e kadar potansiyel büyüme oranının (yüzde 5) hep üzerinde kalmış görünüyor.

(2) USD/TL kuru kriz sonrasında 2008’e kadar sürekli düşmüş, bir başka ifadeyle TL değer kazanmış bulunuyor.

(3) Enflasyon çok yüksek oranlardan hızla gerileyerek çift hanenin altına düşüyor.

(4) Bütçe açığı ciddi oranda geriliyor.

(5) Bütçe açığının düşmesi sonucu kamu kesimi borç yükünde ciddi bir gerileme ortaya çıkıyor.

(6) Bütçe açığının düşmesine karşılık cari açık yükselmiş bulunuyor.

Krizden çıkışın faturalarından birisi işsizlikteki artış diğeri cari açıktaki yükseliş olsa da bu tablo krize girmiş bir ekonominin krizden başarılı bir biçimde çıkışını özetliyor. Böyle bir çıkış kolay bir iş değildir. Çünkü uygulanacak ekonomi politikası araçları birbiriyle çelişkili sonuçlar yaratır. Krizin yaşandığı 2001 yılı sonunda enflasyon yüzde 68,5 iken ekonomi yüzde 6 küçülmüş yani slumpflasyona girmiş görünüyor. Bütçe açığı yüzde 12’ye yakın ve kamu borç yükü yüzde 76’nın üstünde bulunuyor. Böyle bir ortamda enflasyonla mücadele etmek için sıkı para ve maliye politikası izlense işsizlik daha da yükselir, ekonomik küçülme hızlanır. Ekonomideki küçülmeyi tersine çevirip büyümeyi sağlamak için gevşek para ve maliye politikası izlense büyüme toparlanabilir ve işsizlik düşebilir ama bu kez de enflasyon yükselir, bütçe açığı artar ve kamu borç yükü tümüyle denetimden çıkar.

IMF ile birlikte uygulanan program neyi değiştirdi de ekonomi politikası farklı amaçları çelişkiler yaratmadan yakalayabildi?

Ekonomi politikası uygularken amaçlar ve araçlar arasındaki çelişkiyi çözebilmenin tek yolu beklentileri değiştirmektir. Kriz sonrasında IMF ile birlikte uygulanan ekonomi programı bu beklenti değişikliğini yaratmayı başardı. Bankacılıkta yapılan yeniden yapılandırma, kamu hesaplarının mali disiplini sağlayacak biçimde yeniden belirlenmesi, kamu açıklarının düşürülmesi, paradan altı sıfır atılması ve Avrupa Birliği ile tam üyelik müzakerelerinin başlaması olumsuz beklentileri olumluya çevirerek yatırım ortamını adeta yeniden kurdu. Türkiye’ye tarihi boyunca girmediği kadar doğrudan yabancı sermaye yatırımları girmeye başladı, piyasada ortaya çıkan döviz bolluğu TL’nin değerlenmesine ve TL’ye olan güvenin yeniden kurulmasına yol açtı.

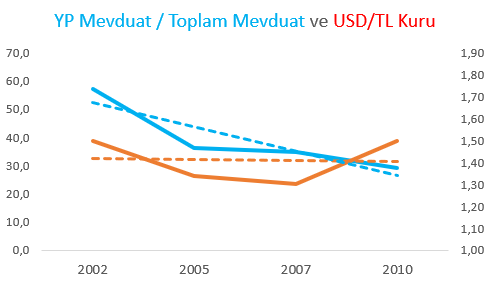

Aşağıdaki grafik 2002 – 2008 arasında bu yana toplam mevduatlar içindeki yabancı para mevduatlarının payını ve USD/TL kurundaki gelişmeyi gösteriyor.

Grafikteki noktalı çizgiler eğilim çizgileridir. Eğilim çizgileri dönem boyunca USD/TL kurunun aynı düzeyde kaldığını, buna karşılık yabancı para mevduatların toplam mevduatlardaki payının yüzde 60 dolayından 30’un altına gerilediğini gösteriyor. Bir başka ifadeyle bu dönemde Türkiye’ye döviz girişi bolluğunun yarattığı gelişmeyle USD/TL kuru neredeyse sabit kalmış, para ikamesi tersine dönerek bir ters para ikamesi ya da de-dolarizasyon yaratmış görünüyor. Bu gelişim bize olumsuz beklentilerin tersine dönüşünü gösteriyor.

Beklentiler bu şekilde olumlu hale dönünce yatırımlar canlanmaya başladı, kamu yatırımlarının yerini özel kesim yatırımları aldı, yatırımlar arttıkça büyüme de canlandı. Kamu kesimi bu dönemde açıkları azaltarak borç yükünü düşürdü, kamu kesimi piyasaya borçlanma amaçlı olarak yüklenmeyi bırakınca zaten döviz girişi bolluğunun olumlu etkisiyle düşüşe geçmiş olan enflasyon daha da düşmeye yöneldi. Bu düşüşle birlikte faizler de hızla geriledi.

Birbiriyle çelişir görünen bu amaçlara birlikte ulaşılabilmesinin anahtarı beklentilerin olumlu hale getirilmiş olmasıdır. Rasyonel bekleyişler teorisinin ‘beklentiler gerçekleşmeyi belirler’ tezi doğrulanmıştır.

Ekonomide yeniden bozulmalar

2008 yılının ortasında ABD’den başlayarak yayılan küresel kriz Türkiye’nin IMF ile ortak programını bitirdiği yıla denk geldi. Yapısal reformlara devam etmeyen ve Avrupa Birliği ile tam üyelik müzakerelerini eski hızıyla yürütmeyi bırakan Türkiye’ye doğrudan yabancı sermaye girişi giderek azaldı. Enflasyon bir türlü yüzde 5’lere düşürülemedi ve sonrasında yeniden yükselişe geçti. Enflasyondaki artışta TL’nin dış değer kaybı yani USD/TL kurunun artışı da etkili oldu. Bütün bu gelişmelerin sonucu olarak yavaş yavaş TL’ye güven yeniden sarsılmaya başladı.

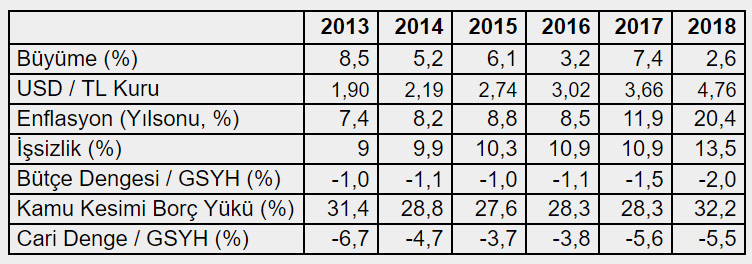

2013 – 2018 arasında ekonomik göstergeler aşağıdaki tabloda gösteriliyor.

Tablo, 2013 yılından itibaren ekonomide ortaya çıkan bozulmayı açık biçimde ortaya koyuyor:

(1) Büyümenin ivme kaybettiği ortaya çıkıyor.

(2) TL’nin, Dolara karşı sürekli bir değer kaybı içine girdiği anlaşılıyor.

(3) Enflasyonun yükselmeye başladığı gözlenebiliyor. 2018 yılında bu yükseliş doruk noktasına çıkmış bulunuyor.

(4) İşsizliğin arttığı görülüyor.

(5) Bütçe açığı dönem boyunca bozulmadan kalıyor.

(6) Kamu kesimi borç yükü son iki yılda yeniden artışa geçmiş bulunuyor.

(7) Cari açık hep yüksek seyrediyor.

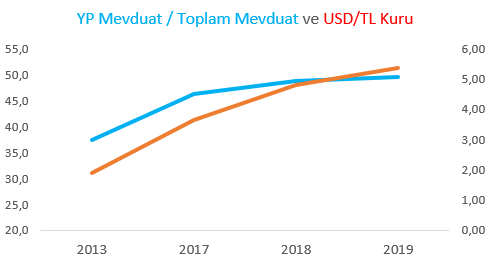

2013 sonrasında ortaya çıkan bu gelişmeler sonucunda yabancı para mevduatların toplam mevduatlar içindeki payı artmaya yani para ikamesi (dolarizasyon) yeniden ortaya çıktı.

Grafiğe bakıldığında yabancı para mevduatların toplam mevduatlar içindeki payının 2013’den başlayarak yeniden arttığı görülebiliyor. Söz konusu pay 2019 başında yüzde 51 düzeyine tırmanmış durumdadır. Bu yükseliş bize TL’ye olan güvenin kaybolduğunu ve beklentilerin yeniden olumsuz hale geldiğini gösteriyor.

2018 yılının son çeyreğinde ekonomik büyüme yüzde 3’lük bir küçülmeye dönünce ekonomi yüzde 20’nin üzerinde enflasyonla birlikte slumpflasyon eğilimine girdi. Bu ortamda 2019 yılına ilişkin beklentiler de tümüyle olumsuz bir hal aldı.

Beklenti bozulması

Türkiye ekonomisinin bugün geldiği nokta ile 2001 krizi sonrası arasında büyük bir fark yok. Ekonominin ivmesi kaybolmuş, göstergeler bozulmuş durumda. Tıpkı 2001 krizinde olduğu gibi enflasyon çok yüksek ve ekonomi küçülme eğiliminde. Ve en önemlisi beklentiler tümüyle olumsuz hal almış durumda. Bu gidişi tersine çevirmenin ilk adımı beklentilerin düzeltilmesi. Ne var ki beklentilerin düzeltilmesi 2001 krizi sonrasındaki kadar kolay değil.

Bu zorluğun nedenlerini şöyle sıralayabiliriz:

(1) 2001 krizinden bir süre sonra iktidar değişmiş, krize yol açan politikaları uygulayan iktidarın yerine yeni bir siyasal iktidar gelmişti.

(2) Yeni siyasal iktidar demokratikleşme adımları atmaya başlamıştı.

(3) 2001 krizi sonrasında IMF ile ortak bir program yapılmış, IMF’den çok yüksek maddi imkân sağlanmıştı.

(4) IMF ile program yapılması dünya finans çevrelerine güven vermişti.

(5) 2001 krizi sonrasında dünyadaki konjonktür uzunca bir süre olumlu devam etmiş, dünyada likidite bolluğu var olmuştu.

(6) Türkiye, 2001 krizini izleyerek, az sayıda ama önemli bazı yapısal reformları uygulamaya sokmuştu.

(7) Türkiye, Avrupa Birliği ile tam üyelik müzakerelerine başlayarak doğrudan yabancı sermaye akımlarını ciddi miktarda çekmeye başlamıştı.

Bugün bu sayılanların çoğu yok:

(1) Türkiye’yi bugüne taşıyan siyasal iktidar devam etmektedir.

(2) Türkiye son yıllarda demokratikleşmede geri adımlar atmış bulunuyor.

(3) IMF ile bir program bu aşamada mümkün görünmüyor.

(4) Dünya finans çevrelerine güven verecek bir imkân ortada bulunmuyor.

(5) Dünyada konjonktür parlak değil. Küresel sistemin resesyona girip girmeyeceği tartışılıyor.

(6) Türkiye 2001 krizinden sonra devreye soktuklarına ek olarak yeni hiçbir yapısal reformu uygulamaya sokamadığı gibi 2001’de yaptıklarını da kısmen bozmuş durumda görünüyor.

(7) Türkiye Avrupa Birliğinden uzaklaşmış bulunuyor. Doğrudan yabancı sermaye yatırımların gelişi neredeyse yalnızca yabancılara konut satışına dönüşmüş olduğu görülüyor.

Bunlara ek olarak başka bazı olumsuzluklar da söz konusu:

(1) Hukukun üstünlüğü ilkesi onarılması zor biçimde zedelenmiş durumda.

(2) Türkiye, TL’nin konvertibilitesini zedeleyerek, faiz serbestliğini bozarak, bağımsız kurulların ve kurumların bağımsız çalışmasını sıkıntıya sokarak uluslararası finans çevrelerinde ciddi saygınlık kaybıyla karşılaşmış bulunuyor.

(3) Dış politika sorunlarla dolu görünüyor.

Çözüm yolu

Bu durumdan çıkabilmek zor olsa da bazı adımlar atılarak çıkış yoluna girmekten başka çare yok. Defalarca yazıp anlattığım yapısal reformları burada bir kez daha tekrarlamayacağım. Merak edenler blogdaki yazılarıma bakabilirler. Onun yerine en önemli adımlara değineceğim. Bu adımların ilki hukukun üstünlüğü ilkesini, yargı bağımsızlığı, güçler ayrımı, kamu kesimi hesaplarının tümüyle şeffaf hale getirerek yeniden yaşama geçirmektir. Hemen ardından teşviklerin ürün ve üretici bazlı olarak ele alınmasından başlayıp tarım ve hayvancılık kesimini de içeren sektörel reformlara girilmesi gerekir. Diğer yapısal reformlar bunları izleyerek yapılmalıdır.

Beklentileri düzeltmeden gerçekleşmeyi olumlu kılmak mümkün değildir.

© Tüm hakları saklıdır.

Yazarlar

- Adnan Ekinci

- Ahmet Sever

- Ahmet Talimciler

- Akdoğan Özkan

- Alex Akimoğlu

- Ali Akay

- Atilla Dorsay

- Aydın Engin

- Ayfer Feriha Nujen

- Aysel Sağır

- Ayşe Acar

- Barçın Yinanç

- Bekir Ağırdır

- Candan Yıldız

- Cemal Tunçdemir

- Çağnur Öztürk

- Çiğdem Anad

- Çiğdem Toker

- Deniz Can

- Doğan Akın

- Emrah Akın

- Ercan Uygur

- Erdoğan İşcan

- Erdoğan Sağlam

- Faruk Bildirici

- Fulya Canşen

- Füsun Sarp Nebil

- Gökçer Tahincioğlu

- Gönenç Gürkaynak

- Hakan Aksay

- Hande Çayır

- Hasan Cemal

- Hasan Göğüş

- Hasan Servet Öktem

- İrfan Yalın

- İskender Aruoba

- Leyla Alp

- M. K. Perker

- Mehmet Y. Yılmaz

- Mehmet Y. Yılmaz | Futbol

- Mehmet Y. Yılmaz | Hafta Sonu

- Mehmet Yalçın

- Murat Batı

- Murat Belge

- Murat Bjeduğ

- Murat Sabuncu

- Mustafa Durmuş

- Oğuz Demiralp

- Orhan Tekelioğlu

- Oya Baydar

- Pınar Doğu

- Rıdvan Akar

- Rıza Türmen

- Selçuk Demirel

- Sencer Ayata

- Seyfettin Gürsel

- Süheyl Aygül

- Şenay Tanrıvermiş

- Şengün Kılıç

- Şirin Payzın

- Şükrü Hatun

- Talat Kırış

- Tan Oral

- Tolga Şardan

- Tolga Şirin

- Tuğçe Tatari

- Tuğrul Akşar

- Tuğrul Eryılmaz

- Türkay Demir

- Uğur Gürses

- Umut Ozan Darıcı

- Yalçın Doğan

- Yılmaz Murat Bilican

- Yusuf Nazım

- Zeynel Lüle