14 Mart 2023

26 soruda konut kira gelirinin vergisi

Kiralamadan elde edilen gelirin vergilendirilmesi ile ilgili önem arz eden hususları aşağıda soru/cevap şeklinde anlatmaya çalıştım

Gelir Vergisi Kanunu'na göre bir gerçek kişi sahip olduğu gayrimenkulleri başkasına kiralar ve bu kiralamadan gelir elde ederse, bu gelir halk arasında kira vergisi olarak bilinen gayrimenkul sermaye iradı olarak vergilendirilir. Elde edilen bu gelir ise gelirin elde edildiği yılı takip eden yılın mart ayında beyan edilecek ve hesaplanan gelir vergisi ise mart ve temmuz ayında iki eşit taksitte ödenecektir. Yani 2022 yılında elde edilen kira geliri, 2023 Mart ayında beyan edilecek ve 2023 Mart ve Temmuz aylarında iki eşit taksitte ödenecektir.

Deprem bölgesinde olanlar da bunu ödemek zorundalar. O bölgede olanlar için şimdilik tek düzenleme beyannamelerini Mart'ta değil 15 Ağustos'ta; ödemelerini ise Mart ve Temmuz'da değil 31 Ağustos'a kadar yapmalarına ilişkindir. O bölgede olanlar için herhangi bir muafiyet/istisna şu an için bulunmamaktadır.

Kiraya verilen gayrimenkulden kasıt ise; konut, ev, işyeri, arsa, arazi, yazlık, villa ya da benzeri amaçla kullanılan yerlerdir.

Bu kiralamadan elde edilen gelirin vergilendirilmesi ile ilgili önem arz eden hususları aşağıda soru/cevap şeklinde anlatmaya çalıştım. Hatta aşağıda belirttiğim giderleri ibraz ederseniz hiç vergi ödemeyebilirsiniz bile.

Soru 1) Elde edilen kira gelirim çok düşük yine de beyan edecek miyim?

2022 yılında konutun kiraya verilmesi dolayısıyla elde edilen kira gelirinin toplamı 9 bin 500 TL ya da bu tutarın altındaysa beyan etmenize ve mükellefiyet kaydı açtırmanıza gerek yoktur. 9 bin 500 TL'yi aşarsa o zaman vergi ödemesi çıkabilecektir.

Soru 2) 9 bin 500 TL'lik istisna nedir?

2022 yılında konut kira geliri elde edenler, elde ettikleri bu geliri süresinde vergi dairesine beyan etmeleri durumunda 9 bin 500 TL'lik bir istisnadan yararlanırlar. Örneğin 2022 yılında aylık 2 bin TL (yıllık 24 bin TL) kira geliri elde eden emekli Ahmet amca kira gelirini vergi dairesine beyan ettiğinde bu 24 bin TL'den 9 bin 500 TL istisna tutarı düşülür. Yani daha az tutar üzerinden vergilendirilir.

Soru 3) 9 bin 500 TL'lik istisnadan herkes yararlanabilir mi?

Kira gelirinin yanında market, lokanta vs yerlerin işletilmesi gibi faaliyetlerden ticari kazanç elde edenler, zirai kazanç elde edenler veya avukat, doktor gibi serbest meslek kazancı olanlar istisna uygulamasından yararlanamazlar.

Örneğin Avukat Pınar Hanım avukatlık faaliyetinin yanında ayrıca şahsına ait bir konuttan kira geliri elde etmiştir. Avukat Pınar Hanım'ın serbest meslek kazancı (avukatlık faaliyetinden dolayı) olması nedeniyle kira geliri istisnasından yararlanamaz.

Ayrıca bu istisna sadece konuttan elde edilen kira gelirlerine uygulanır. İş yeri kira gelirlerine uygulanmaz.

Bir kişinin 2022 yılında elde ettiği ücret, faiz, kâr payı gibi menkul sermaye iradı, başka kira geliri, ev alım satımı gibi faaliyetlerden elde edilen değer artış kazancı ile süreklilik arz etmeyen arızi ticari kazancının toplamı 2022 yılı için 250 bin TL'yi aşıyorsa bu istisnadan yararlanamayacaktır.

Örneğin Ercan Bey 2022 yılında faiz, kâr payı şeklinde toplamda 300 bin TL gelir elde etmiştir. Ercan Bey ayrıca kiradaki konutundan kira geliri elde etmiştir. Ercan Bey faiz kazancından dolayı (300 bin TL) konutlara uygulanan 9 bin 500 TL'lik istisnadan yararlanamaz.

Konut kira gelirinin beyan edilmemesi veya eksik beyan edilmesi halinde istisnadan yararlanılamaz. Ancak, idarece herhangi bir tespit yapılmadan önce, süresinde beyan etmedikleri veya süresinde verdikleri beyannamede yer almayan konut kira gelirlerini kendiliklerinden verecekleri beyanname ile beyan edenler istisnadan yararlanabilirler.

Soru 4) 2022 yılında 60 bin TL konuttan, stopaj yoluyla vergilendirilmiş 120 bin TL de iş yerinden kira gelirim var. Ayrıca bir şirkette aylık 20 bin TL (yıllık 240 bin TL) ücret gelirim var. İstisnadan yararlanabilecek miyim?

Kişinin elde etiği kira geliri için istisna uygulanıp uygulanmayacağı, 2022 yılı içerisinde elde ettiği gelir toplamının 250 bin TL'yi aşıp aşmadığına bakılarak tespit olunacaktır.

60 bin TL+120 bin TL+240 bin TL=420 bin TL

420 bin TL, 2022 yılı için belirlenen 250 bin TL'yi aştığından 9 bin 500 TL'lik istisnadan yararlanılmayacaktır.

Soru 5) Kirada iki evim var, iki ev için de ayrı ayrı istisna uygulayacak mıyım?

İstisna tutarı her kişi için ayrı ayrı hesaplanır. Şöyle ki; iki kişi bir eve eşit hisseli olarak sahipseler, elde edilen kira gelirinin yarısını birinci ortak kendi ikametgâhının bulunduğu yer vergi dairesine; diğer ortak ise diğer yarısını kendi ikametgâhının bulunduğu yer vergi dairesine beyan eder. Her iki vergi dairesi iki beyandan da ayrı ayrı istisna tutarını düşer. Yani aynı kira gelirinden iki kez istisna düşülmüş olacaktır.

Diğer taraftan örneğin Ahmet Amcanın 2 ayrı yerde 2 konutu var ve her konut için 2022'de yıllık 50.000 TL toplamda 100.000 TL kira geliri elde etmiş olsun. 100.000 TL'yi ikamet ettiği yer vergi dairesine beyan eder ve sadece 9 bin 500 TL'lik tek istisnayı düşer. Burada dikkat edilmesi gereken husus istisna kişi sayısı ile doğru orantılıdır.

Soru 6) İstisna tutarının altında kira gelirim var, yine de beyan edecek miyim?

Konuttan elde edilen kira geliri, istisna tutarının altındaysa beyanname verilmez. Örneğin Nesrin Hanım 2022 yılında konutunu aylık 750 TL'den kiraya vermiş ve yıllık 9.000 TL kira geliri elde etmiştir. Bu durumda elde edilen kira geliri, konut istisna tutarı olan 9.500 TL'nin altında olduğundan beyan edilmeyecektir.

Soru 7) Kiracım işsiz kaldığı için son iki yılın tüm kirasını ikinci yılın son ayında toplu olarak verdi. Ne olacak şimdi?

Bir taşınmaz birden fazla yıl kullanılmış ve önceki yılların kira bedelinin tamamı takip eden yıllarda ödenmiş ise tüm gelir ödenen yılın geliri sayılır. Ancak, kiralanan taşınmazın gelecek yıllara ait bedelleri toplu olarak bugünden ödenmişse gelecek yıllara ait olan bedeller ilgili yılların geliri sayılacaktır.

Örneğin, Bay Batı, 2021 ve 2022 yıllarında mesken olarak kullanmak üzere kiraladığı taşınmazın 2 yıllık kira bedeli olan 50.000 TL'yi (her yıl için 25.000 TL olduğunu kabul edelim) 2021 yılında toplu olarak ödemişse, 50.000 TL'nin 2021 yılı için olan 25.000 TL'sini 2021 yılının geliri olarak beyan edilecektir. Kalan 25.000 TL ise 2022 yılının geliri sayılacak ve 2023'te beyan edilecektir.

Örneğin Bay Batı, 2021 ve 2022 yıllarında mesken olarak kullanmak üzere kiraladığı taşınmazın 2 yıllık kira bedeli olan 50.000 TL'yi (her yıl için 25.000 TL olduğunu kabul edelim) 2022 Aralık ayında toplu olarak ödemişse, 50 bin TL 2022 yılının geliri sayılır ve 2023 yılında 50 bin TL'nin tamamı beyan edilir.

Ancak peşin tahsil edilen kiralar ülkeyi terk ve ölüm hallerinde, peşin tahsil edilen kiraların tamamı aynı yılın geliri sayılır.

Örneğin Bay Murat, sahibi olduğu taşınmazı, Bay Batı'ya 2021, 2022 ve 2023 yılları için her yıl için 12.000 TL olmak üzere toplamda 36.000 TL'ye kiralamıştır. Kiralanan taşınmazın gelecek yıllara ait bedelleri toplu olarak bugünden ödenmişse gelecek yıllara ait olan bedeller ilgili yılların geliri sayılacaktır. Yani, 2021 yılının geliri 12.000 TL'dir (36 000/3). Ancak Bay Murat, 2021 yılında ölürse ya da ülkeyi terk ederse tüm gelir (36.000 TL) 2021 yılının geliri sayılacak ve beyan edilecektir.

Soru 8) Konut eşime ait ama kira benim banka hesabıma yatıyor. Beyannameyi ben mi yoksa eşim mi verecek?

Uygulamada çoğu zaman vergi idaresi kirası verilmiş konut için beyan verilmesini ve vergisinin de ödenmesini yeterli görmektedir. Verilen beyanname kirası alınan eve ilişkin olduğu vergi idaresi kayıtlarında görüleceğinden ve İdare de aile birliği kapsamında mevzuya baktığından pek bir sorun çıkarmamaktadır.

Soru 9) Beyannameyi nereye vereceğim?

Beyanname, mükellefin bağlı olduğu vergi dairesine verilecektir. Mükellefler normal olarak ikametgâhlarının bulunduğu yerin vergi dairesine bağlıdırlar. Örneğin Kadıköy'de ikamet ediyorsunuz ve Bakırköy'de kiralık eviniz varsa bu kiralamadan elde ettiğiniz geliri ikamet ettiğiniz yer (Kadıköy) vergi dairesine beyan etmeniz gerekir.

Ama ticari kazanç sahibiyseniz ya da avukat, doktor gibi serbest meslek erbabı iseniz o zaman ikamet ettiğiniz yer değil ofisinizin/dükkanınızın/iş yerinizin bulunduğu yer vergi dairesine beyan etmeniz gerekmektedir.

Soru 10) Elektronik ortamda beyanname verebilir miyim?

2022 yılında kira geliri elde edenler bunu 2023 Mart ayı içinde vergi idaresine beyan etmeleri gerekmektedir. Ancak Gelir İdaresi Başkanlığı (GİB), fiziken vergi dairesine gelinmeden de beyanname verilmesini sağladı. Elektronik ortamda beyanname verme yöntemi, hazır beyan sistemi diye bilinir ve bu linkten ulaşılabilir. Herkesin kolayca girip işlem yapacağı bir site hazırlanmış.

Ancak bu uygulamadan sadece kira, ücret, menkul sermaye iradı veya diğer kazanç ve iratları ayrı veya birlikte elde edenler yararlanabilecektir. Kira, ücret, menkul sermaye iradı veya diğer kazanç ve iradın yanı sıra ticari, zirai veya serbest meslek kazancı elde edenler sistem üzerinden beyanname veremeyeceklerdir.

Hazır beyan sistemi, Gelir İdaresi Başkanlığı'na banka, PTT, TOKİ, Tapu gibi kurumlardan gelen bilgilerle oluşturulmaktadır. Bu bilgiler hatalı ise siz sistemde kendiniz düzeltebilirsiniz. Neticede esas olan beyanınızdır.

Soru 11) Bir konuta eşimle birlikte hisseli sahibiz. Kira bana yatıyor. Eşim de beyanname verecek mi?

Bu durumda, ortaklardan her birinin hissesine isabet eden kısmın, ilgili yıl için öngörülen istisna haddini aşması halinde; hissesine, istisna tutarının üzerinde bir konut kira geliri isabet eden ortak veya ortaklar bakımından söz konusu konut kira gelirinin beyanı gerekmektedir.

Ortak veya ortaklarca beyanname verilmesi durumunda, her bir ortak konut kira gelirlerine tanınan istisnadan ayrı ayrı faydalanırlar.

Eşlerden biri kendi payına düşen kira gelirini beyan eder ama diğer eş kendi payına düşen tutarı beyan etmezse, beyan etmeyen eşe vergiyle birlikte ceza da kesilecektir. Yani ortaklardan/eşlerden birinin kendi hissesine düşen tutarı beyan etmesi diğer eşi/ortağı kurtarmaz.

Ancak eşlerden biri tüm kira gelirini beyan ederse sorun olmayacaktır.

Soru 12) Kirada evim var ama ben de kiradayım, beyanname verecek miyim?

Evet beyan etmeniz gerekmektedir. Elde ettiğiniz kira tutarı 9 bin 500 TL'yi aşıyorsa beyan edeceksiniz. Ödediğiniz kira gelirinin özel bir formülle belirlenen tutarını gider olarak yazarsınız. Genelde bu gibi durumlarda pek bir vergi çıkmamaktadır.

İş yeri olarak kiraya verilen gayrimenkullerden elde edilen hasılattan oturulan konuta ilişkin kira bedelinin indirilmesi mümkün değildir.

Örneğin, Erol Bey, sahibi olduğu konutu 2022 yılında kiraya vermiş olup, 30.000 TL kira geliri elde etmiştir. Başka geliri bulunmayan Erol Bey gayrimenkulü ile ilgili olarak 2.000 TL harcama yapmış ve gerçek gider yöntemini seçmiştir. Mükellefin gerçek gider olarak indirebileceği tutar, 2.000 TL tutarındaki toplam giderin vergiye tabi hasılata isabet eden kısmı kadar olacaktır.

Dolayısıyla; 2022 yılı için istisna tutarı 9.500 TL'dir. (30.000 – 9.500 = 20.500 TL)

(2.000 x 20.500) / 30.000 = 1.367 TL'yi sadece gider olarak yazabilecektir.

Soru 13) Dayımın/teyzemin/babamın evinde kira vermeden kalıyorum. Babam/teyzem/dayım "almadığı bu kiradan" dolayı beyan edip vergi ödeyecek mi?

Kiraya tabi konut/yazlık/villa gibi binaları başkalarının kullanımına bedelsiz elbette bırakabilirsiniz. Buna hiç kimse karışamaz. Gayrimenkul sizin ve bu gayrimenkulü arkadaşınıza, eşinize, dostunuza elbette bırakabilirsiniz. Bu iyi niyetinizin altında çok insani/dostane duygular da yatabilir, çeşitli duygu ve nedenler de. Ancak Vergi İdaresi, sizin bu iyi niyetinizin altında buzağı arayarak bu kadar iyi bir insan olduğunuza ihtimal vermez/vermeyecek de. Vergi İdaresi; "Acaba beni mi kandırıyor bu kişi?" diye düşünür. Bu nedenle de gerçekte kira karşılığında para almasanız bile sizden bir miktar vergi alır. Siz, almadığınız bu kiranın vergisini beyan etmez ve dolayısıyla da ödemezseniz, sizden bu verginin yanında hem ceza hem de her ay için aylık yüzde 2,5 gecikme faizi alacaktır.

Buna GVK m.73 uyarınca emsal kira bedeli esası denir. Gelir Vergisi Kanunu'nun 73'üncü maddesi uyarınca; anne/babanın çocuklarına, çocukların anne/babalarına ya da bunların torunlarına ya da kendi kardeşlerine konut/yazlık/villasını bedelsiz bırakması durumunda, kira gelirinin beyanı ya da verginin ödenmesiyle alakalı herhangi bir sorun bulunmayacaktır. Yani daha basit bir ifadeyle anne/baba çocuğuna, çocuk anne/babasına ya da kardeşlerine konutu/yazılığı/villayı bedelsiz bırakırsa kira almayan bu kişi, almadığı kira ile alakalı ne beyan edecek ne de vergi ödeyecektir. Ancak bu bir iş yeri ise kızınıza/oğlunuza bedelsiz bıraksanız bile almadığınız kiranın vergisini vergi idaresi talep etmektedir.

Ancak bunların dışındakilere örneğin amcaya, dayıya, halaya, kuzene, kayınpedere, en yakın arkadaşa, sevgiliye vs. konutunuzu bedelsiz bırakırsanız almadığınız kiranın vergisini de ödeyeceksiniz.

Soru 14) Sahip olduğum evimi 2022 yılında hiç para almadan çok sevdiğim bir arkadaşımın kullanımına bıraktım. Beyan edecek miyim?

Kira bedelinin hiç olmaması veya düşük olması halinde, emsal kira bedeli esas alınır. GVK m.73 uyarınca ev sahibi kişi öncelikle kiraya verdiği bu evin belediyedeki kayıtlı bedeline (EVK m.29 vergi değeri) bakacak. Bu tutar varsayalım 2 milyon TL olsun, bunun yüzde 5'ini yani 100 bin TL'sini kira almış gibi beyan edip vergisini ödeyecek.

Soru 15) Vergi değeri 2 milyon TL olan evimi 2022 yılında bir arkadaşıma yıllık 60 TL'ye kiraya verdim. Ne kadarlık kısmını beyan edeceğim?

Kira bedelinin hiç olmaması veya düşük olması halinde, emsal kira bedeli esas alınır. GVK m.73 uyarınca ev sahibi kişi öncelikle kiraya verdiği bu evin belediyedeki kayıtlı bedeline (EVK m.29 vergi değeri) bakacak. Bu tutar örneğe göre 2 milyon TL'dir ve yüzde 5'i ise 100 bin TL'dir. Ancak 60 bin TL kira alınmışsa Vergi İdaresi 100 bin TL üzerinden beyan etmenizi ve 100 bin TL üzerinden vergi ödemenizi isteyecektir.

Ancak siz banka dekontu vs ile bunun böyle olmadığını gerçekte 60 bin TL kira aldığınızı ispatlayarak beyan ederseniz bu tutar üzerinden vergi hesaplanması gerekiyor. Vergi idaresi 100 bin TL konusunda ısrar ederse konu yargıya kadar uzanabilir.

Soru 16) Kira gelirimden indirilecek gider uygulaması nasıl olmaktadır?

İstisna düşüldükten sonra kalan tutardan, indirilecek giderler düşülür. Giderleri indirme yöntemi olarak mükellefe iki ayrı opsiyon tanınmıştır. İlki gerçek usul diğeri ise götürü gider yöntemidir. Beyanname verirken beyannamenin üzerinde bulunan "hasılatın tespit şekli" bölümünün altında yer alan "gerçek gider" ya da "götürü gider" kısmına "x" işaretini koyarak işlem yapılmaktadır. Yalnız aman dikkat hem gerçek usulü hem de götürü gideri aynı anda kullanamıyorsunuz. Sadece birini kullanacaksınız. Hatta bu yıl götürü gider yöntemini kullanırsanız seneye de bu yöntemi kullanmak zorundasınız.

Gerçek usulde, konut için ödenen aydınlatma, ısıtma, asansör gibi giderler indirilir. Bir diğer gider yöntemi ise götürü gider yöntemidir. Kanun, mükellefleri gerçek giderleri yazmak ve bu giderlerle ilgili belgeleri saklamak yükümlülüğünden kurtarmak ve onlara bir kolaylık sağlamak üzere, götürü gider indirimini kabul etmiştir. Buna göre istisna düşüldükten sonra kalan tutarın yüzde 15'i doğrudan gider yazılmak suretiyle uygulanır.

Örneğin 2022 yılında konutunuzu bir yıllığına 50 bin TL'ye kiraya verdiğinizde bunu 2023 Mart ayında beyan etmeniz gerekecektir. Ancak bu konut için herhangi bir gideriniz olmadığından götürü gideri seçtiniz. Bu durumda 50 bin TL'den önce 9 bin 500 TL istisna düşülür; kaldı 40 bin 500 TL ve bunun da yüzde 15'i (40.500 x0,15=6.075 TL) götürü gider yazılır. Böylece 34.425 TL (40.500-6075) üzerinden vergi ödenecektir.

Soru 17) Evi krediyle aldım ve aynı evi kiraya verdim. Faizi gider yazabilecek miyim?

Evet yazabilirsiniz. Kiraya verdiğiniz evi, banka kredisi kullanarak satın aldıysanız, ödediğiniz faizleri, kira gelirinizden düşebilirsiniz. Bu uygulamadan iş yeri kira geliri elde edenler de yararlanır.

Örneğin Ayşe Hanım X bankasından kredi alarak iki katlı bir ev satın almış ve bunu kiraya vermiştir. Ayşe Hanım 2022 yılında 20 bin TL çektiği kredi için faiz ödemiştir. Elde ettiği kira gelirini beyan eder ve gerçek gider yöntemini seçerse GVK m.74/I-4 uyarınca 20 bin TL'yi gider yazabilecektir.

Ayrıca ev için ödenen sigorta bedelleri de gider yazılır.

Soru 18) Bir ev satın aldım ve kiraya verdim. Ev için ödediğim tutarı gider yazabilir miyim?

GVK m.74/I-4 uyarınca bir gayrimenkul iktisap edildiği yıldan itibaren 5 yıl boyunca iktisap tutarının yüzde 5'i gider yazılır. Bu uygulamadan yararlanmanın şartı konut olarak kiraya verilmesidir. İş yeri olarak kiraya verilenler bu avantajdan yararlanamaz.

İki konut alırsanız sadece tek konut için bu avantaj söz konusudur.

Soru 19) Başka neleri gider yazabilirim?

GVK m.74'e bakmanızda fayda var. Ama genel olarak kiraya verilen mal ve haklar için ödenen vergi, emlak vergisi, resim, harç ve şerefiyelerle kiraya verenler tarafından ödenmiş olmak şartıyla belediyelere ödenen harcamalara iştirak payları, kiraya verenin yaptığı onarım giderleri, bakım ve idame giderler gider yazılabilir. Ancak bunları gider yazmak için kati surette fatura gibi bir evrakla belgelendirmeniz gerekmektedir.

Ancak para ve vergi cezalarını, Motorlu Taşıtlar Vergisi Kanunu (I) ve (IV) sayılı cetvelde yer alan araçların MTV'sini, çevre temizlik vergisini gider olarak yazamazsınız.

Soru 20) Emekliyim ve kirada evim var. Emekliler, işsizler ya da ev hanımları için bir istisna/muafiyet var mı?

Kira gelirleri için emeklilere, işsizlere, ev hanımlarına vs'ye herhangi bir istisna/muafiyet uygulanmamaktadır. Yani kira geliri elde edildiyse bunun beyan edilip ödenmesi gerekmektedir.

Soru 21) Apartmanın dış yüzeyinin reklam panosu olarak kiraya verdik bu da "kira geliri" sayılır mı?

Apartmanların dış yüzeyleri kiraya verilmesi durumunda bir gelir söz konusudur. "Bu beyan edilmeli mi?" sorusu sıklıkla sorulan bir sorudur. Kira gelirini apartman yönetimi alacak ancak apartman yönetiminin ne gerçek ne de tüzel kişiliği olduğundan bu gelir kat maliklerinin hisseleri oranında bölüşülerek kira gelirleri saptanacaktır. Sonuç olarak beyanı da gerekecektir.

Soru 22) Şu an deprem bölgesindeyim ve 2022 yılında sahip olduğum eve ilişkin aylık 3 bin TL kira geliri aldım. Beyan verecek miyim?

2023 Mart ayında beyan etmeniz lazım. Ancak o bölgede ikamet edenler için mücbir sebep ilan edildiğinden 15 Ağustos 2023'e kadar beyan etmeniz gerekiyor. Bu süreyi kaçırırsanız cezalı şekilde ödemek zorunda kalırsınız.

Soru 23) İkametgahım yıllardır İstanbul Kadıköy'dedir. 2022 yılında Hatay'da sahip olduğum konuttan aylık 3 bin TL kira geliri aldım. Beyan verecek miyim?

Deprem dolayısıyla şu an sadece 11 il için mücbir sebep ilan edildi. Sizin ikametgahınızın Kadıköy'de olması nedeniyle mücbir sebep ilanı sizi bağlamayacak ve siz bu kira gelirinden dolayı gelir vergisi beyanınızı 2023 Mart sonuna kadar vermeniz, hesaplanan verginizi de 2023 Mart ve Temmuz ayı sonuna kadar iki eşit taksitte ödemeniz gerekecektir.

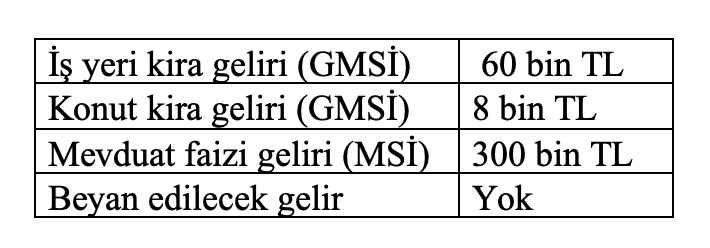

Soru 24) Ayşe Hanım, 2022 yılında tamamı tevkif yoluyla vergilendirilmiş 60 bin TL iş yeri kira geliri ve 300 bin TL mevduat faizi ile birlikte konut olarak kiraya verdiği dairesinden 8 bin TL kira geliri elde etmiştir. Beyan edilecek geliri var mı?

Stopaj yoluyla vergilendirilen 300 bin TL mevduat faizi geliri, GVK geçici m.67 uyarınca tutarı ne olursa olsun beyan edilmez.

Konut kira geliri, 9.500 TL'lik istisnanın altında ise beyan edilemez. Örneğimize göre 8 bin TL kira geliri 2022 yılı istisna tutarı olan 9 bin 500 TL'nin altında olduğundan beyan edilemez.

Tamamı stopaj suretiyle vergilendirilmiş işyeri kira geliri olan 60 bin TL ise GVK m.103 ikinci dilimin üst sınırı olan tutarı aşmazsa beyan edilemez. 2022 yılı GVK m.103 ikinci dilim üst sınırı 70 bin TL'dir ve 60 bin TL'lik iş yeri kira geliri beyan sınırı olan 70 bin TL'yi aşmadığından yıllık beyanname ile beyan edilmeyecektir. Bu durumda, mükellefin 2022 yılına ilişkin beyan edilecek geliri yoktur.

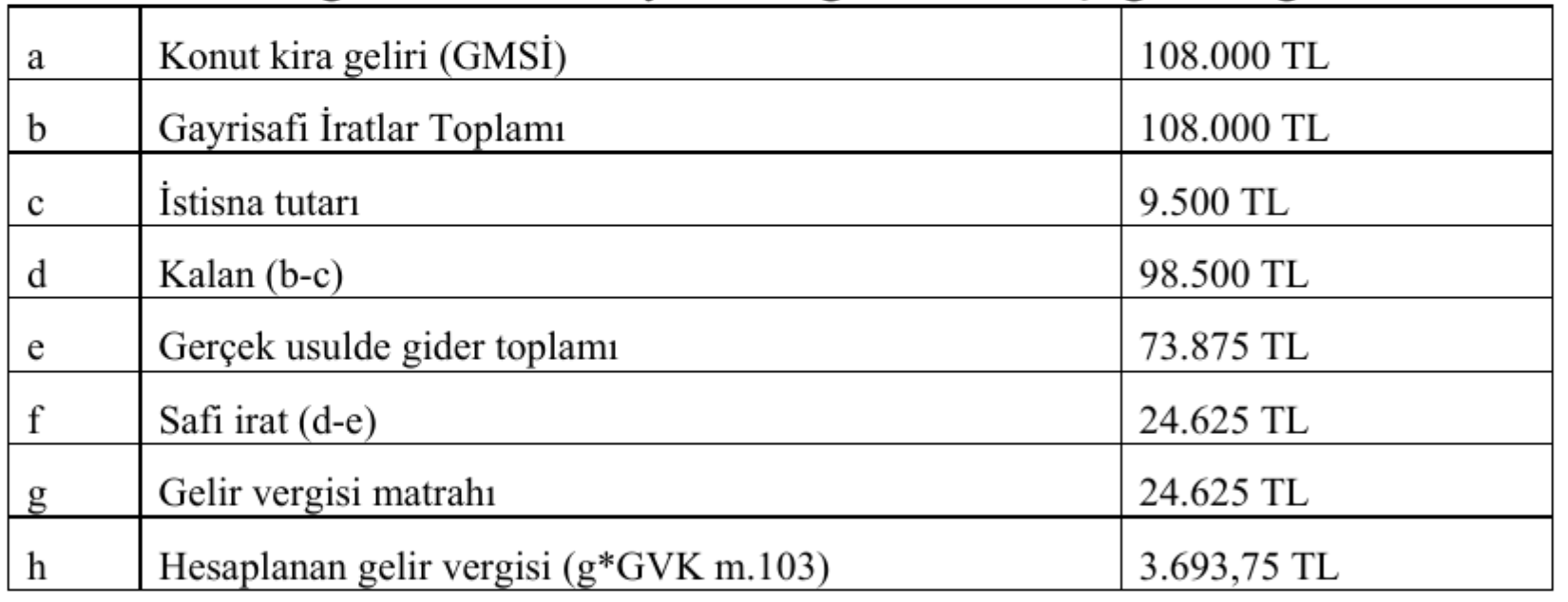

Soru 25) Murat Bey, 2022 yılında konut kredisi kullanarak 900 bin TL'ye aldığı dairesini aylık 9.000 TL'den konut olarak kiraya vermiş ve 2022 yılında toplamda 108.000 TL kira geliri elde etmiştir. Murat Bey kira geliri elde ettiği konutu ile ilgili olarak 13.400 TL asansör ve sigorta gideri ile konut kredisi için bankaya 22.600 TL faiz ödemesi yapmıştır. Beyan edilecek geliri var mı?

Murat Bey, konut olarak kiraya vermiş olduğu daire için 2022 yılında ödediği asansör, sigorta ve faiz gideri ile birlikte iktisap bedelinin yüzde 5'i olan (900 bin TL X %5) 45.000 TL'yi indirim konusu yapabilecektir.

Toplam Gider: 13.400 + 22.600 + 45.000 = 81.000 TL'dir. Beyana tabi başka geliri olmayan mükellef, gerçek gider yöntemini seçmiş olsun.

Gerçek gider usulünü seçen mükellefler, vergiden istisna edilen kısma isabet eden giderleri hasılatlarından gider olarak indiremeyecekler, sadece vergiye tabi hasılata isabet eden giderleri indirebileceklerdir. Bunun için toplam gider tutarının vergiye tabi hasılata isabet eden kısmının hesaplanması gerekir.

2022 yılı için istisna tutarı 9.500 TL'dir. (108.000 – 9.500 = 98.500 TL)

(81.000 x 98.500) / 108.000 = 73.875 TL'yi sadece gider olarak yazabilecektir.

Buna göre Murat Bey'in vergi karnesi aşağıdaki gibidir.

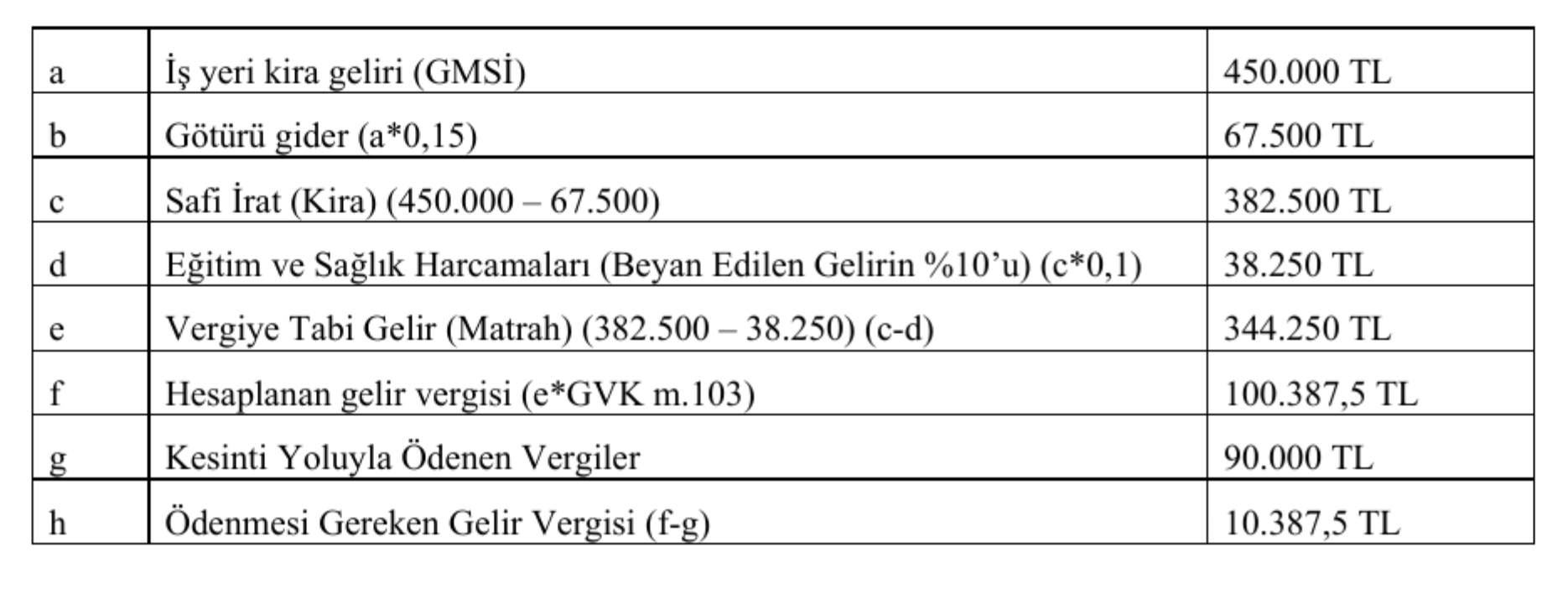

Soru 26) Murat Bey 2022 yılında, iş yeri olarak kiraya verdiği gayrimenkulünden aylık brüt 37.500 TL'den (aylık net kira tutarı 30.000 TL) toplamda yıllık brüt 450.000 TL kira geliri elde etmiştir. İş yeri için ödenen kira bedelleri üzerinden 2022 yılı içinde yüzde 20 oranından 90.000 TL'lik gelir vergisi kesintisi yapılmıştır. Murat Bey 12 yaşındaki çocuğunun eğitimi için bir özel okula fatura karşılığında KDV dahil 90.000 TL ve eşinin ameliyat masrafları için bir özel hastaneye fatura karşılığı KDV dahil 160.000 TL ödeme yapmıştır. Ne kadar vergi ödenecektir?

Eğitim ve sağlık harcamalarının Türkiye'de yapılması, gelir veya kurumlar vergisi mükellefi olan gerçek veya tüzel kişilerden alınacak belgelerle tevsik edilmesi, mükellefin kendisi, eşi ve küçük çocuklarına ilişkin olması ve beyan edilen gelirin yüzde 10'unu aşmaması şartıyla yıllık beyanname ile bildirilecek gelirlerden indirilebilecektir. Bu nedenle; toplam (90.000 + 160.000) 250.000 TL'lik eğitim ve sağlık harcaması yapılmasına rağmen, beyan edilen gelirin %10'u olan (382.500 X 10 / 100) 38.250 TL indirim konusu yapılabilecektir.

Buna göre Murat Bey'in vergi karnesi aşağıdaki gibidir.

|

Murat Batı kimdir? Prof. Dr. Murat Batı, 14 Aralık 1974 tarihinde Diyarbakır'da doğdu. İlk, orta ve lise eğitimini Diyarbakır'da tamamladı. Lisansını Ankara Gazi Üniversitesi'nden, yüksek lisansını Hacettepe Üniversitesi'nden, doktora derecesini "Türev Araçların Vergilendirilmesi" teziyle 2012 yılında İstanbul Üniversitesinden aldı. Mali hukuk alanında 2016 yılında doçent, 2022 yılında profesör kadrosuna (Ondokuz Mayıs Üniversitesi Hukuk Fakültesi) atandı. Çok sayıda üniversite, banka, belediye ve profesyonel şirkete, özellikle vergi hukuku alanında eğitimler verdi; hukuk ofisleri ile YMM ofislerine danışmanlık yaptı. "Vergi Hukuku (Genel Hükümler)", "Muhasebe Hileleri ve Vergiden Kaçınmanın Türk Vergi Mevzuatındaki Yasallığı", "Türk Vergi Sistemi" kitapları yayımlandı; 60'tan fazla ulusal ve uluslararası akademik yayında makale ve kitap bölümü yazdı. Kısa bir süre Cumhuriyet, Dünya ve BirGün gazetelerinde konuk yazarlık yaptı. Eylül 2020'den itibaren T24'te yazmaya başlayan Murat Batı, Ondokuz Mayıs Üniversitesi Hukuk Fakültesi Mali Hukuk Ana Bilim Dalı Başkanlığı görevini halen sürdürmektedir. |

Yazarın Diğer Yazıları

2025’te beyan edilecek eurobond gelirleri

Hazine ve Maliye Bakanlığı’ndan başka Türkiye’deki kurum ve/veya bankalarca da tahvil ihraç edilebilmektedir. Türkiye’de tam mükellef kurumlarca yurt dışına ihraç edilen eurobondlardan elde edilen kupon/faiz ödemelerinden GVK m.94/7 uyarınca vadesine göre stopaj yapılmaktadır

2025’e bizimle birlikte girecek yeni vergi ve cezalar

1 Ocak 2025 itibariyle yeni vergiler uygulanmaya başlanacak. Ayrıca yeniden değerleme oranı nedeniyle maktu[1] harçlar/vergiler, cezalar artırımlı uygulanacak. 2024 yılında mevduat faizleri ile KKM’ye getirilen muhtelif oranlardaki stopajlar 2025 Şubat itibarıyla artırılacak

Asgari ücret Resmi Gazete'de yayımlandı; iyi de 4 liranın sırrı ne?

Komisyonda pazarlığı yapılan tutar günlük asgari ücret tutarıdır

© Tüm hakları saklıdır.

Yazarlar

- Adnan Ekinci

- Ahmet Sever

- Ahmet Talimciler

- Akdoğan Özkan

- Alex Akimoğlu

- Ali Akay

- Atilla Dorsay

- Aydın Engin

- Ayfer Feriha Nujen

- Aysel Sağır

- Ayşe Acar

- Barçın Yinanç

- Bekir Ağırdır

- Candan Yıldız

- Cemal Tunçdemir

- Çağnur Öztürk

- Çiğdem Anad

- Deniz Can

- Doğan Akın

- Emrah Akın

- Ercan Uygur

- Erdoğan İşcan

- Erdoğan Sağlam

- Faruk Bildirici

- Fulya Canşen

- Füsun Sarp Nebil

- Gökçer Tahincioğlu

- Gönenç Gürkaynak

- Hakan Aksay

- Hande Çayır

- Hasan Cemal

- Hasan Göğüş

- Hasan Servet Öktem

- İrfan Yalın

- İskender Aruoba

- Leyla Alp

- M. K. Perker

- Mehmet Y. Yılmaz

- Mehmet Y. Yılmaz | Futbol

- Mehmet Y. Yılmaz | Hafta Sonu

- Mehmet Yalçın

- Murat Batı

- Murat Belge

- Murat Bjeduğ

- Murat Sabuncu

- Mustafa Durmuş

- Oğuz Demiralp

- Orhan Tekelioğlu

- Oya Baydar

- Pınar Doğu

- Rıdvan Akar

- Rıza Türmen

- Selçuk Demirel

- Sencer Ayata

- Seyfettin Gürsel

- Süheyl Aygül

- Şenay Tanrıvermiş

- Şengün Kılıç

- Şirin Payzın

- Şükrü Hatun

- Talat Kırış

- Tan Oral

- Tolga Şardan

- Tolga Şirin

- Tuğçe Tatari

- Tuğrul Akşar

- Tuğrul Eryılmaz

- Türkay Demir

- Uğur Gürses

- Umut Ozan Darıcı

- Yalçın Doğan

- Yılmaz Murat Bilican

- Yusuf Nazım

- Zeynel Lüle