Mahfi Eğilmez

Uzunca bir süredir Türkiye'nin de aralarında bulunduğu beş ülkeye (Brezilya, Endonezya, Hindistan, Güney Afrika ve Türkiye) kırılgan beşli adı veriliyor. Zaman içinde bu grupta bazı değişiklik önerileri yapılmış olsa da genel kabul bu beş ülkenin bir arada değerlendirilmesi yönünde olmaya devam ediyor.

Bu beş ülkenin böyle bir grup içinde toplanmasının ortak nedenleri arasında yüksek enflasyon, zayıf büyüme, yüksek dış açık ve sıcak paraya olan yüksek bağımlılık geliyor.

Bu sayılan nedenler bu ülkelerin ABD Merkez Bankası Fed politikalarından en fazla etkilenen ülkeler olmasına yol açıyor.

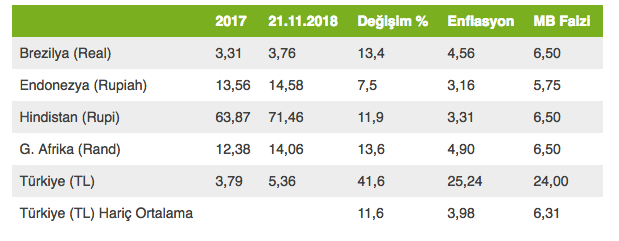

Bu beş ülkenin para birimlerinin Dolar karşısındaki son durumu, geçen yıl sonuna göre karşılaştıkları değer kayıpları, güncel enflasyon oranları ve Merkez Bankası faizleri aşağıdaki tabloda karşılaştırmalı olarak yer alıyor.

Geçen yıl sonuna göre paraların Dolar'a göre değer kaybına bakacak olursak Türkiye hariç değer kaybı ortalaması yüzde 11,6 olarak çıkıyor.

Buna karşılık Türk Lirası'nın değer kaybı yüzde 41,6. Türk Lirası diğerlerinin para birimine göre yaklaşık 4 kat fazla değer kaybetmiş.

Bu ülkelerin enflasyon oranlarının Türkiye hariç ortalaması yüzde 3,98. Türkiye'deki enflasyon oranı ise yüzde 25,24.

Merkez Bankası faiz oranlarına bakarsak benzer bir fark görüyoruz. Türkiye Merkez Bankası bu ülkelerin merkez bankalarının neredeyse 4 katı yüksek faizle bankaları fonluyor.

Tablo, bize bu 5 ekonomi arasında en kırılgan ekonominin Türkiye olduğunu gösteriyor.

Reel ekonominin görünümü

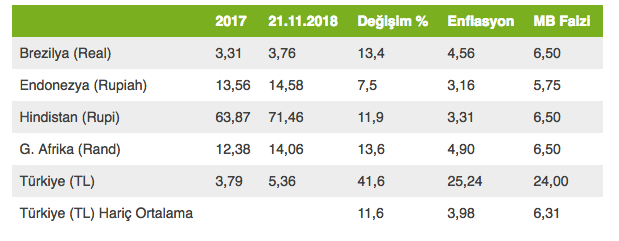

Reel ekonominin görünümü için büyüme, işsizlik oranı, bütçe açığı ve cari açık verilerini karşılaştırmalı olarak aşağıdaki tabloda ele alıyoruz.

Tabloya göre Türkiye, gruptaki ekonomiler karşısında cari dengede zayıf, bütçe dengesinde güçlü, büyümede iyi konumda bulunuyor.

Tabloya göre Türkiye, gruptaki ekonomiler karşısında cari dengede zayıf, bütçe dengesinde güçlü, büyümede iyi konumda bulunuyor.

İşsizlikte ise Güney Afrika'nın ortalamayı ciddi biçimde bozmasıyla Türkiye ortalamanın altında kalmış görünüyor.

Tablo bize, reel ekonomi açısından bakıldığında, bu grubun en kırılgan ekonomisinin Türkiye olmadığını, buna karşılık cari açık oranı açısından dış finansmana en bağımlı olanın Türkiye ekonomisi olduğunu gösteriyor.

Bu tabloda dikkat edilmesi gereken bazı noktalar var.

Büyüme verileri elde mevcut sonuçlara göre yıllıklandırılmış durumu gösteriyor. 2018 verileri tam olarak açıklandığında Türkiye'nin mevcut yüzde 5,20'lik yıllık oranın oldukça altında kalması olasılığı var.

Cari denge ise biraz daha düşerek muhtemelen yüzde 5 dolayında bir orana gerileyecek. Bütçe dengesinde yüzde 2 dolayında bir açıkla ve işsizlikte de yüzde 12 veya biraz üstünde bir oranla yılın sonuçlanması mümkün.

2019 yılındaki tehlike

2019 yılında küresel likiditede daralma olacak. Gerçi Fed'in faiz artırımı konusunda eski kararlılığının pek kalmadığı görüşü yaygınlaşmaya başlamış olsa da parasal sıkılaştırmayı durduracağına ya da erteleyeceğine ilişkin bir belirti henüz yok.

Bu durumda Fed, planlandığı gibi devam ederse 2019 yılında piyasalardan 600 milyar dolar daha çekecek ve sterilize edecek.

Eğer gidişat değişmezse Avrupa Merkez Bankası'nın da bu yılın son çeyreğinde azaltarak durdurmaya yöneldiği parasal genişlemeyi 2019 yılında durduracağı ve Fed gibi sıkılaştırmaya başlayacağı öngörülüyor.

İngiltere Merkez Bankası henüz Brexit meselesi tam olarak bir çözüme kavuşmadan bir adım atmaya taraftar görünmüyor.

Japonya Merkez Bankası ise henüz parasal genişlemeyi durdurmaktan oldukça uzak bir konumda bulunuyor.

2019 yılında Fed'in parasal sıkılaştırmaya, miktarı 600 milyar dolara çıkararak, devam etmesi ve ona bir süre sonra Avrupa Merkez Bankası'nın eşlik edecek olması başta kırılgan beşli olmak üzere dış kaynak ihtiyacı olan ekonomiler için oldukça sorunlu bir yılın habercisi olacak gibi duruyor.

Buradaki en ciddi sorun daralan küresel likiditeye ulaşmak için bu ekonomilerin birbiriyle rekabet içine girmesinin faizleri yukarıya çekecek olması.

Tabloya göre Türkiye, gruptaki ekonomiler karşısında cari dengede zayıf, bütçe dengesinde güçlü, büyümede iyi konumda bulunuyor.

Tabloya göre Türkiye, gruptaki ekonomiler karşısında cari dengede zayıf, bütçe dengesinde güçlü, büyümede iyi konumda bulunuyor.