Mahfi Eğilmez*

Çarşamba akşamı Fed’in kararı belli olacak. Beklentiler Fed’in faizi 0,25 puan artırarak mevcut 0,50 – 0,75 aralığından 0,75 – 1,00 aralığına çıkaracağını işaret ediyor. İşin bu tarafı neredeyse beklenti olmaktan çıktı ve artık gerçekleşmiş gibi kabul edilmeye başlandı. Piyasalar bu artışı çoktan satın almış durumda. İşin bilinmeyen tarafı bizim Merkez Bankası’nın ne yapacağı. Kimileri hiçbir şey yapmayacağını, kimileri geç likidite penceresi faizini artıracağını öne sürüyor. Son anketlerde ağırlık; normal olarak istisnai hallere özgü olması gereken ama artık neredeyse politika faizi konumuna geçmiş bulunan geç likidite penceresi faizini 0,50 puan artıracağı beklentisinde yoğunlaşıyor.

Ben, Merkez Bankası’nın ne yapacağını tahmin etmekle hiçbir zaman uğraşmıyorum. İki nedenle uğraşmıyorum: (1) Merkez Bankası Para Politikası Kurulu’ndaki kişilerin hangi verilere baktığını iyi kötü bilsem ve aynı verilere baksam bile onların hangi baskılar altında karar verdiğini bilmiyorum. Bu baskılar konusunda bir takım tahminlerim olsa bile bunlar tahminden ibaret. (2) Bankanın ne yapacağını bilmek konusunda falcılık yapmaya kalksam bile bunun anlamı yok. Çünkü ne yapacağını bilmek bana ne yapması gerektiği konusunda bir şey söylemiyor. Bu nedenlerle ben her seferinde Merkez Bankası’nın ne yapacağını tahmin etmeye çalışmak yerine ne yapması gerektiğini düşünüp onu dile getiriyorum. Bu sefer de ayni şeyi yapacağım ve Merkez Bankası’nın ne yapacağını tahmin etmeye girişmek yerine ne yapması gerektiğini yazacağım.

Merkez Bankası’nın ne yapması gerektiğini belirtmeden önce bugünkü faiz çerçevesine bir bakalım. Merkez Bankası bugün dalgalı faiz politikası uyguluyor. Yani bir bant içinde faiz ayarlaması yapıyor. Bu bandın bugünkü alt limiti gecelik borç verme faizi (yüzde 9,25) ve üst limiti de geç likidite penceresi faizi (yüzde 11). Geç likidite penceresi her ne kadar böyle uygulanmaması gereken, acil durumlarda uygulanması gereken bir imkân olsa da Merkez Bankamız bunu artık normal bir imkân haline getirerek istisnayı kurala dönüştürdüğü bunun ilkesi, etiği vb üzerinde durmanın yararı yok. Geçmişte Merkez Bankası’nın bankalara sağladığı kaynakların ortalama faizini hesaplarken gecelik borç verme faizi ile haftalık repo ihalesi faizinin verilen miktarlarla ağırlıklandırılmış ortalaması alınır ve ortalama fonlama maliyeti ya da ortalama faizi hesaplanırdı. Merkez Bankası Ocak ortasında haftalık repo ihalesini askıya alıp yerine geç likidite penceresini koyunca bu kez ortalama faizi bulmak için gecelik borç verme faiziyle geç likidite penceresi faizinin miktarlarla ağırlıklandırılmış ortalaması alınmaya başlandı. Son günlerde Merkez Bankası borç verme ağırlığını geç likidite penceresine kaydırdığı için ortalama faiz de yüzde 10,8 dolayında oluşuyor.

Böyle bir çerçevede benim Merkez Bankası’na tavsiyem geç likidite penceresi imkânı faizini yüzde 15’e yükseltmesidir. Nasıl olsa Merkez Bankası her gün döviz kurlarına göre gecelik fonlamaya ya da geç likiditeye ağırlık vererek farklı faiz oluşturabiliyor. Böyle bir artış uzun süre Merkez Bankası’nı faiz artırma zahmetinden kurtarır. Ağırlıkları ayarlayarak faizi yüzde 9,25 ile 15 arasında dilediği yere getirip kuru denetleyebilir. Bundan sonra Fed bir daha faiz artırsa bile Merkez Bankası’nın toplantı yapıp faiz artırmasına gerek kalmaz. Fonlama miktarlarının ağırlıklarını değiştirerek ortalama faizi bu bant içinde dilediği gibi yükseltir ya da düşürür. Politika faizi (haftalık repo imkânı kullanılsın kullanılmasın) yüzde 8 oranında durduğuna, uluslararası karşılaştırmalarda bizim Merkez Bankası’nın faizi olarak bu faiz göründüğüne, kimse de “hiç kullanılmayan bu imkânın faizi nasıl politika faizi olur” diye sormadığına göre yine faiz artırmamış görünerek bugünkü konumda devam edilebilir.

Ek 1: Fed’in Faizi

Mevduat bankaları, ihtiyaç duymaları durumunda gecelik olarak birbirlerinden borç alabiliyorlar. Bu borçlanmada uygulanan faize Federal Fund’s Rate (FFR) adı veriliyor. Bu faizin oranını Fed’in Açık Piyasa İşlemleri Komitesi (FOMC) belirliyor. Ve bankalar, birbirlerine borç verip alırlarken bu faizi uyguluyorlar. Fed faizi dendiğinde anlaşılması gereken bu faiz oranıdır. Bu oran bugün itibariyle 0,50 – 0,75 aralığında bulunuyor. Yani bankalar birbirlerinden 0,5 ile 0,75 arasında faizle borç alıp verebiliyorlar. Bunun günlük işlemler sonucunda ortaya çıkan ortalamaları alınarak aylık ve yıllık ortalamalar hesaplanıyor. Buna da efektif federal fonlama faizi deniyor. Bizim Merkez Bankasının ortalama fonlama maliyetine en çok benzeyen faiz budur. Bu faizin tablosunu ve grafiğini aşağıda sunuyorum.

Fed FOMC komitesi faizi artırır da mesela 0,75 – 1,00 aralığına çıkarırsa bu efektif faiz de mesela 0,75 düzeyine yükselecek.

Ek 2: Merkez Bankası’nın Faizleri

Merkez Bankası’nın halen borç vermede kullandığı iki imkân ve iki faiz söz konusu: (1) Gecelik borç verme faizi (oranı yüzde 9,25 ve (2) Geç likidite penceresi imkânı ve faizi (oranı yüzde 11.)

Merkez Bankası’nın bir de haftalık repo ihalesi yoluyla fonlama imkânı varsa da (faiz oranı yüzde 8,00) bu imkânı Ocak ayı ortasından beri kullanmıyor.

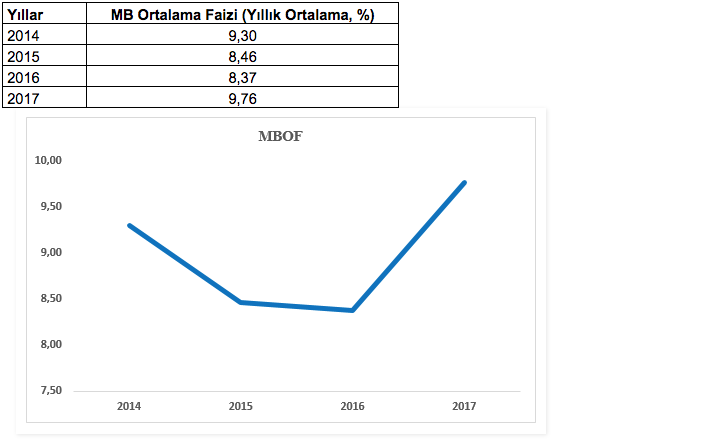

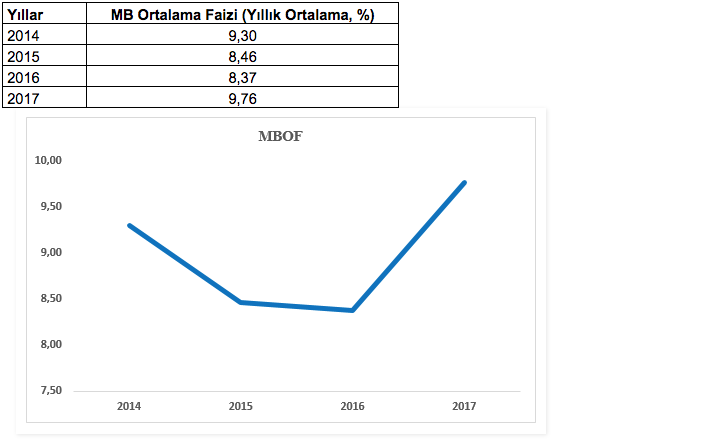

Merkez Bankası’nın bu imkânları kullandırmasıyla ortaya çıkan ağırlıklı ortalama fonlama maliyeti de Fed’in efektif faiz oranına benzeyen bir ortalama faiz yaratıyor. Onun da yılbaşından bu yana görünümünü aşağıdaki tablo ve grafikte sunuyorum.

Merkez Bankası ortalama faizi grafiğine Fed efektif faizi grafiğiyle birlikte baktığımızda 2017 yılına gelinceye kadar bizde bir şeylerin yanlış yorumlandığını ya da yanlış yönlendirildiğini görmek mümkün.

Merkez Bankası ortalama faizi grafiğine Fed efektif faizi grafiğiyle birlikte baktığımızda 2017 yılına gelinceye kadar bizde bir şeylerin yanlış yorumlandığını ya da yanlış yönlendirildiğini görmek mümkün.

Merkez Bankası ortalama faizi grafiğine Fed efektif faizi grafiğiyle birlikte baktığımızda 2017 yılına gelinceye kadar bizde bir şeylerin yanlış yorumlandığını ya da yanlış yönlendirildiğini görmek mümkün.