Hangi şirketler borcunu yeniden yapılandırma sürecine girdi?

Türk Lirası'nın değer kaybı, en çok döviz cinsinden borcu olan şirketleri etkiliyor

04 Eylül 2018 15:54

Türk Lirası'nın son zamanlarda yaşadığı değer kaybı, en çok döviz cinsinden borcu olan şirketleri etkiliyor.

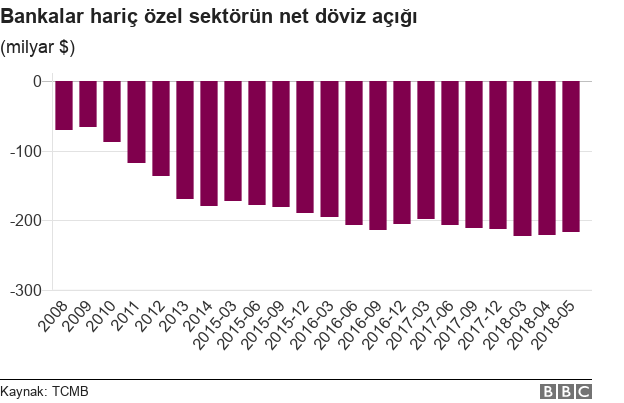

Merkez Bankası'nın açıkladığı verilere göre banka dışı firmaların net döviz açık pozisyonu Mayıs ayında 217,3 milyar dolar seviyesinde gerçekleşti.

Kurda görülen yükselişin borç yükünü artırmasından dolayı özel sektörün nasıl etkileneceği ve bu durumun bankalar üzerinde bir baskı yaratıp yaratmayacağı en yakından izlenen gelişmeler olacak.

Kurdaki oynaklığın olumsuz etkisini, çok sayıda şirketin borcunu yeniden yapılandırma sürecine gitmesinden görebiliyoruz.

Reel sektör tarafından borcu olan şirketlere yardım edilmesi gerektiğine dair çağrılar son zamanlarda sıkça dile getiriliyor.

Reel sektör tarafından borcu olan şirketlere yardım edilmesi gerektiğine dair çağrılar son zamanlarda sıkça dile getiriliyor.

Keza Bankacılık Düzenleme ve Denetleme Kurumu'nun (BDDK) Resmi Gazete'de yayımlanan son düzenlemeleri bu yönde bir adım oldu.

Yayımlanan yönetmeliğe göre finansal sektöre olan borçların yeniden yapılandırılması için çerçeve anlaşmalar yapılabilecek, bu anlaşma kapsamında kredi borçlarının vadeleri uzatılabilecek, borçluların kredileri yenilenebilecek, borçlulara ilave kredi verilebilecek, her türlü alacağın indirilmesi ya da bu alacaklardan vazgeçilmesi mümkün olabilecek.

Bloomberg Intelligence'dan bankacılık analisti Tomasz Noetzel, Bloomberg'in verilerine göre en az 20 milyar dolar kredinin bankalardan yeniden yapılandırılmasının talep edildiğini belirtiyor.

En son olarak Türkiye Bankalar Birliği Başkanı (TBB) Hüseyin Aydın, yeniden yapılandırılan alacak tutarının 2017 sonu itibarıyla 78 milyar Türk Lirası olduğunu açıkladı.

Son dönemde basında yer alan haberlere göre hangi şirketlerin borçlarında ve kredilerinde yeniden yapılandırmaya gittiğini derledik.

Yeniden yapılandırma

Bir finansal piyasa altyapısı kuruluşun, katılımcı temerrüdü veya (iş, operasyonel veya diğer yapısal zayıflıklar gibi) diğer nedenlerle ortaya çıkan ve normal mekanizmaların kullanılmasına rağmen çözülememiş olan herhangi bir karşılanmamış kayıp, likidite sıkışıklığı veya sermaye yetersizliği probleminin çözülmesi amacıyla, bağlı olduğu ilgili mevzuat, kendi iç kural ve prosedürleri ve sözleşmeye bağlı yükümlülükleri ile uyumlu olarak, önceden oluşturulmuş ancak tükenmiş olan finansal kaynakların ikmal edilmesi ve çeşitli likidite düzenlemelerini de içeren tüm faaliyetleridir.

Yıldız Holding

Türkiye'nin köklü şirketlerinden bisküvi ve çikolata markası Ülker'i içinde barındıran Yıldız Holding, borçlarını yeniden yapılandırmaya giden şirketlerden biri.

Belçika'nın çikolata markası Godiva, İngiltere'nin büyük bisküvi üreticisi United Biscuits ve ABD'nin tatlı markası DeMet's'i satın alarak sektöründe dünyanın en büyük şirketlerinden biri haline gelen Yıldız Holding'in kredilerinin yeniden yapılandırılacağına dair ilk haberler bu yılın başlarında çıktı.

Bloomberg'de yer alan haberde, Yıldız Holding Yönetim Kurulu Başkanı Murat Ülker'in 29 Ocak tarihinde 10 bankaya yazdığı mektupta kısa vadeli kredileri uzun vadeye döndürecek bir kredi yapılandırması için talepte bulunduğu öne sürülmüştü.

Daha sonra Yıldız Holding'in kredi yapılandırmasında görüşmeleri yürütmesi için Yapı Kredi Bankası'nın lider düzenleyici banka seçildiği duyurulmuştu.

Yıldız Holding Yönetim Kurulu Başkanı Murat Ülker ise Hürriyet gazetesine verdiği röportajda kısa vadeli 400 adet kredi borcunu kapatıp uzun vadeli tek bir borca indirme talebinde bulunduklarını açıkladı:

"Kısa vadeli 400 ayrı kredi borcumuz vardı. Bunların hepsini kapatıp uzun vadeli tek borca indirmek istedik. Bankalar, 'Varlıklarım 6,5 milyar dolarlık borcun tamamını kapatır, üstüne de bana 15 milyar lira kalır' deyince ikna oldu."

NTV'nin haberine göre Yıldız Holding CFO'su Mustafa Tercan ise Mayıs ayında yaptığı açıklamada toplam 7 milyar dolarlık borcun 5,5 milyar dolarlık kısmı için bankalarla anlaşmaya varıldığını söyledi.

Tercan, 500 milyon dolar ara ödeme ve lira düşüşüyle toplam borcun azaltıldığını belirtti.

Yıldız Holding'in büyük bankalarla imzaladığı anlaşmaya göre, vade 4 yıl şeklinde olacak; 4 yılın sonunda finansal test yapılacak.

Finansal testin sonucuna göre, kredinin iki katına çıkması mümkün olacak.

Doğuş Grubu

İsmi uzun süredir yeniden yapılandırma haberleriyle beraber anılan şirketlerden biri de Doğuş Holding.

oğuş Grubu Yönetim Kurulu Başkanı Ferit Şahenk, konuyla ilgili haberler ile ilgili olarak Hürriyet gazetesinden Jale Özgentürk'e şu açıklamayı yaptı:

"Borçlardan ne bir kesinti ne de iskonto istedik. Faizi piyasada neyse ona göre oluşmasına bakıyoruz. Söz konusu kredi portföyünün yapısını iki yıl faiz ödemeli, dört yıl anapara artı faiz ödemeli planladık. Burada teminatsız olan bankalarımız da vardı, hepsi yüzde yüz elliye yakın teminatlanmış da oluyor.

"Borçlarımızın tamamını masaya koymuş değiliz. Şu andaki rakamlara göre beş şirketimizin altındaki yaklaşık 2,3 milyar euro tutarındaki kredilerimizi yeniden vadelendirmeye tabii tutuyoruz. Bunlar için de yaklaşık 3,6 milyar euro tutarında bir teminat havuzu ortaya koyuyoruz."

Otomotiv, inşaat, turizm, yayıncılık, gayrimenkul, enerji ve yeme içme sektörlerinde faaliyet gösteren Doğuş Grubu Ağustos ayında, "Eş lider bankalarla refinansman işlemimiz konusunda anlaşma sağlanmıştır. Bankalarımızın kendi iç süreçleri devam etmektedir" açıklamasını yaptı.

Türk Telekom

Yeniden yapılandırma sürecinin çetrefilli bir şekilde ilerlediği şirketlerin başında Türk Telekom geliyor.

Lübnanlı Hariri ailesine ait Saudi Oger'e bağlı olan Oger Telecom, 2005 yılında Türk Telekom'un yüzde 55'ini satın almak için Ojer Telekomünikasyon AŞ'yi (OTAŞ) kurmuştu.

Otaş, 2013 yılında Türk bankaları ağırlıklı bir konsorsiyumdan 4,75 milyar dolar tutarında kredi aldı; ancak bu kredinin taksitlerini geri ödeyemedi.

Gelirleri TL cinsi olan Otaş, kurdaki keskin yükseliş nedeniyle her biri 290 milyon dolar olan kredi geri ödemelerini kaçırdı.

Bunun üzerine Otaş'ın borcunun yeniden yapılandırılması ve olası satışı için görüşmeler başladı.

İki yıla yakın süren ve aralarında yüzde 55 hissenin satışı için görüşmelerin yapıldığı süreç sonunda Türkiye İş Bankası, Garanti Bankası ve Akbank, borçların yeniden yapılandırılması için tüm kredi veren taraflarca bir mutabakata varıldığını duyurdu.

Yapılan duyuruda, OTAŞ'ın hisselerinin tamamının, OTAŞ'a kredi veren bankaların paydaş olacağı bir ortak girişim şirketi aracılığıyla devralınacağı belirtildi.

Bunun üzerine Akbank, Garanti Bankası ve İş Bankası, Oger Telecom'a ait Türk Telekom'un yüzde 55 hissesini devralmak için Rekabet Kurumu'na Temmuz ayının başında başvurdu.

Bunun gerçekleşebilmesi için Sermaye Piyasası Kurulu (SPK) ve Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) gerekli düzenlemeleri hayata geçirdi.

Bilgi Teknolojileri ve İletişim Kurumu (BTK) da bu işleme onay verdi.

Türk Telekom CEO'su Paul Doany ise bu uygulamanın kredi yeniden yapılandırılması için standart bir süreç olduğunu, şirket yönetiminde kontrolün bankalarda değil kendilerinde olacağını söyledi:

"Beş yıllık plan yaptık. Bankalar da bu plana göre hesaplarını yaptı. Bankalar şirketi kontrol etmeyecek. Bunu çok net bir şekilde söyleyebilirim. Çünkü bankalar bu tarz şirketleri kontrol edemez. Bu onların çıkarına da olmaz. Aslında standart bir yeniden yapılandırma bu."

Türk Telekomünikasyon A.Ş. hisselerinin %55'i Oger Telecom, %25'i Türkiye Hazine Müsteşarlığı ve %5'i Türkiye Varlık Fonu'na ait. Geri kalan %15'lik hissesi ise borsada işlem görüyor.

[presentational grey line]

Enerji şirketleri

Enerji şirketleri, son 15 yılda yeni projeler ve anlaşmalar için bankalardan yüksek oranda kredi kullandı.

Bu kredilerin çoğunun dolar kredisi olarak alınması ancak enerji şirketlerinin gelirinin Türk lirası olması, enerji sektörünün TL'nin değer kaybından etkilenmesine yol açıyor.

Bu yüzden borç yeniden yapılandırmayla ilgili adı en çok geçen şirketler enerji sektöründen geliyor.

Elektrik Dağıtım Hizmetleri Derneği (ELDER) Yönetim Kurulu Başkanı Serhat Çeçen, Temmuz ayında yaptığı açıklamada 100 milyar dolar civarındaki yatırımlar neticesinde faiz hariç sektörde 50 milyar dolarlık bir kredi yükü olduğunu vurguladı.

Bu konuyla ilgili olarak adı geçen şirketlerden biri Bereket Enerji.

1995 yılından bu yana enerji üretimi yapan ve 2100 MW kurulu güce ulaşan Bereket Enerji'nin borç yapılandırması için bankalarla görüştüğü belirtildi.

Bloomberg HT'nin haberine göre borç azaltmak için varlık satışı planladığı belirtilen Bereket Enerji, 4 milyar dolar civarındaki borcu adına görüşmeler yürütüyor.

Bloomberg'in haberine göre ise İtalyan Ansaldo Energia ile iş adamı Ünal Aysal'ın sahibi olduğu Unit Investment NV'nin ortaklığındaki Yeni Elektrik Üretim de 2019'da bankalarla kredi yapılandırmasına gitmeye hazırlanıyor.

Haberde 2010'da 14 yıl vade ile alınan 700 milyon dolarlık kredinin geri ödemelerinde, dolar kurunun yükselmesi ancak elektrik fiyatlarının düşmesi nedeniyle zorluk yaşandığı aktarılıyor.

Bloomberg'e konuşan kaynakların verdiği bilgiye göre kredide vadelerin uzatılması talep edilecek.

Bankalarla borçlarını yeniden yapılandırmak için masaya oturan şirketlerden biri de Unit Investment'in Doğan Holding ve Doğuş Holding ile ortak olduğu Boyabat Hidroelektrik Santrali.

Business HT haber sitesine göre Boyabat Santrali, yürütmekte olduğu 513 MW kapasiteli hidroelektrik santrali projesi kapsamında 2010 yılında bankalardan sağladığı 750 milyon dolar tutarında kredinin yeniden yapılandırma görüşmelerinde henüz ilerleme sağlayamadı.

Haberde ayrıca borcunu ödeyemeyen santralin kredisinin takibe alındığı aktarıldı.

Habere göre Garanti, Akbank, İş Bankası, Yapı Kredi ve TSKB'den (Türkiye Sınai Kalkınma Bankası) alınan kredi, ikinci çeyrek itibariyle tahsili gecikmiş alacaklar sınıfına alındı.

Reuters'ın haberine göre Çek Cumhuriyeti merkezli enerji şirketi CEZ, Türkiye'de yüzde 37,36 hissesine sahip olduğu Akenerji'nin borçlarını yeniden yapılandırmayı gündeme aldı.

Bursa merkezli enerji şirketi BİS ENERJİ de KAP'a yaptığı duyuruda şirket bünyesindeki enerji santralinin yeniden faaliyete geçmesi amacıyla kreditör bankalar, kamu kuruluşları ve tahvil yatırımcılarıyla borçların yeniden yapılandırılması için olumlu görüşmeler yapıldığını, çalışmalarda son aşamaya gelindiğini duyurdu.

Şirket bu yüzden kupon ödemesini geciktirmek zorunda kaldığını belirtti.

Şirket açıklamasında şu ifadeleri kullandı:

"Enerji santralimizin yeniden faaliyete başlaması ile, yatırımcılarımız ile mutabık kalınarak yapılacak yeniden yapılandırma planı çerçevesinde tahvil yükümlülüklerimiz yerine getirilmeye başlanacaktır.

"Bu çerçevede, 31.08.2018 tarihinde yapılması gereken 3.000.000 TL tutarındaki anapara ve hesaplanan faiz ödemesinin daha sonra duyurulacak olan yeni ödeme planına uygun olarak ve yeni dönem baz alınacak kupon faizi üzerinden güncellenerek ertelenmesi zaruriyeti doğmuştur."

Türkiye'de bazı doğalgaz santrallerinde 'kur artışı' yüzünden elektrik üretimi aksadı

GAMA Holding

İnşaat, müteahhitlik ve enerji alanlarında faaliyet gösteren GAMA Holding de borcunu yeniden yapılandırmak için bankalarla masaya oturduğu söylenen şirketlerden.

Bloomberg'in haberine göre şirket, bankalara olan yaklaşık 1 milyar dolarlık kredisinin yapılandırması için görüşüyor.

Haberde Ankara merkezli holdingin çoğunluğu Türk olmak üzere bankalarla yaptığı görüşmelerde şirketin en büyük birimi olan Gama Enerji'yi ayrı tutttuğu, Gama Enerji'nin 2013 yılında enerji santrali inşa etmek için aldığı 500 milyon dolar krediyi ayrıca müzakere ettiği belirtildi.

Emay İnşaat

1995 yılında Ankara'da kurulan Emay İnşaat da kredi yeniden yapılandırması için bankalarla görüştüğünü açıkladı.

Bloomberg'den Kerim Karakaya'nın telefon sorularını yanıtlayan Emay İnşaat Yönetim Kurulu Başkan Yardımcısı Hakan Çağlar, ev satışlarında düşüş yaşanması, faizlerin ve kurun yükselişiyle beraber masrafların artması nedeniyle 250 milyon dolar olan borçlarının bir kısmını yapılandırma yolunu gittiklerini söyledi.

Galatarasay

Yeniden yapılandırma futbol kulüplerinin de gündeminde

alka açık olan Galatasaray'ın Kamuyu Aydınlatma Platformu'na (KAP) yaptığı açıklamada Denizbank ile yapılan anlaşma sonucunda 129 milyon dolar borcun yeniden yapılandırıldığı belirtildi:

"Grubumuza ait toplam yaklaşık 129 milyon dolar (Şirketimize ait toplam yaklaşık 120 milyon dolar) tutarındaki finansal borcumuz yeniden yapılandırılmaktadır. Grup bazında toplam nakit kredi limitimiz 140 milyon dolara, proje kredisi ve gayrinakdi krediler dahil olmak üzere grup umumi kredi limitimiz 165 milyon dolara yükseltilmektedir."

"Kamuoyuna en son açıklanan 28 Şubat 2014 tarihli mali tablolarımızda mevcut finansal borçların yaklaşık yüzde 23'ü Türk Lirası, yüzde 77'si yabancı para cinsinden iken, yeniden yapılandırma kapsamında finansal borçların yaklaşık %73'ü Türk Lirası'na döndürülmektedir."

Hotiç

1938 yılından beri üretim yapan ve Türkiye genelinde 162 satış noktası olan moda markası Hotiç de borcunu yeniden yapılandırma sürecine girdi.

Şirketin CEO'su Alihan Hotiç, yaptığı açıklamada şirketin konkordato ilan ettiğini duyurdu.

Olağanüstü hal döneminde askıya alınan iflas erteleme sistemi tümden kalkmış, yerine konkordato (anlaşmalı iflas) getirilmişti.

Konkordato, borçlarını ödemede zorlanan şirket ve kooperatiflerin, bir kısım borçlarından kurtularak borçlarını ödeyebilir duruma getirmeleri için uygulanıyor.

Böylece borç ve alacaklar yeniden yapılandırma işlemine tabi tutuluyor.

Şirketin CEO'su Alihan Hotiç, açıklamasında şu ifadeleri kullandı:

"Son dönemde piyasalarda yaşanan nakit akışı sıkışıklığı, TL'de yaşanan aşırı değer kaybının piyasa faizlerini öngörülebilir düzeyin çok üzerine çıkarması sebebiyle şirketimiz, kısa vadeli ödemelerde sıkıntı yaşamaya başlamıştır. Bu süreç, ticari faaliyetlerimizi de etkiler hale gelmiştir.

"Piyasa koşullarına uyum sağlamak adına, mevcut ödeme yapımızda sürdürülebilir değişikliklere gitmek, bazı tedbirler almak ve yasal süreçleri devreye koymak adına Yönetim Kurulu kararı ile yeniden yapılandırma sürecini başlatmış bulunmaktayız."

Diğer şirketler

Otomotiv şirketi Derinderek, inşaat şirketi IC İçtaş-Astaldi Konsorsiyomu (ICA), Fin şirketi Componenta'nın Türkiye'deki iştiraki Componenta Dökümcülük, teknoloji perakendecisi Bimeks ve Aynes Gıda da borç yapılandırma sürecine giren diğer şirketler arasında yer alıyor.

© Tüm hakları saklıdır.

Yazarlar

- Adnan Ekinci

- Ahmet Sever

- Ahmet Talimciler

- Akdoğan Özkan

- Alex Akimoğlu

- Ali Akay

- Atilla Dorsay

- Aydın Engin

- Ayfer Feriha Nujen

- Aysel Sağır

- Ayşe Acar

- Barçın Yinanç

- Bekir Ağırdır

- Candan Yıldız

- Cemal Tunçdemir

- Çağnur Öztürk

- Çiğdem Anad

- Deniz Can

- Doğan Akın

- Emrah Akın

- Ercan Uygur

- Erdoğan İşcan

- Erdoğan Sağlam

- Faruk Bildirici

- Fulya Canşen

- Füsun Sarp Nebil

- Gökçer Tahincioğlu

- Gönenç Gürkaynak

- Hakan Aksay

- Hande Çayır

- Hasan Cemal

- Hasan Göğüş

- Hasan Servet Öktem

- İrfan Yalın

- İskender Aruoba

- Leyla Alp

- M. K. Perker

- Mehmet Y. Yılmaz

- Mehmet Y. Yılmaz | Futbol

- Mehmet Y. Yılmaz | Hafta Sonu

- Mehmet Yalçın

- Murat Batı

- Murat Belge

- Murat Bjeduğ

- Murat Sabuncu

- Mustafa Durmuş

- Oğuz Demiralp

- Orhan Tekelioğlu

- Oya Baydar

- Pınar Doğu

- Rıdvan Akar

- Rıza Türmen

- Selçuk Demirel

- Sencer Ayata

- Seyfettin Gürsel

- Süheyl Aygül

- Şenay Tanrıvermiş

- Şengün Kılıç

- Şirin Payzın

- Şükrü Hatun

- Talat Kırış

- Tan Oral

- Tolga Şardan

- Tolga Şirin

- Tuğçe Tatari

- Tuğrul Akşar

- Tuğrul Eryılmaz

- Türkay Demir

- Uğur Gürses

- Umut Ozan Darıcı

- Yalçın Doğan

- Yılmaz Murat Bilican

- Yusuf Nazım

- Zeynel Lüle