* Mahfi Eğilmez

Durum tespiti

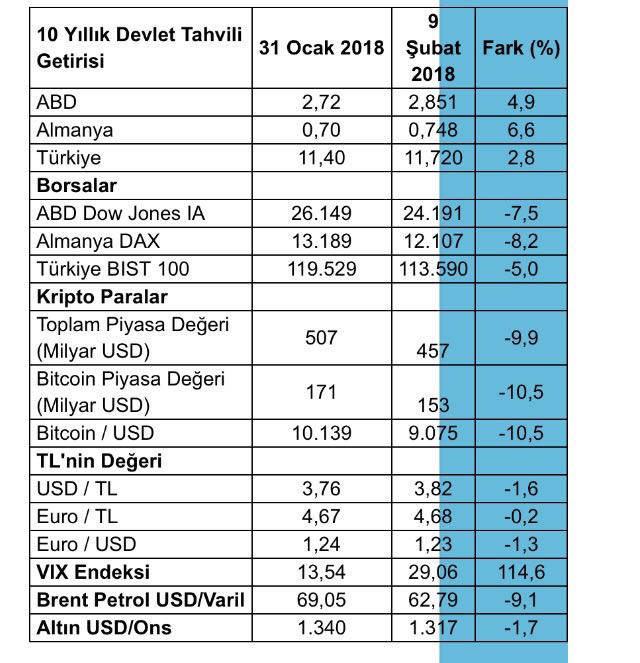

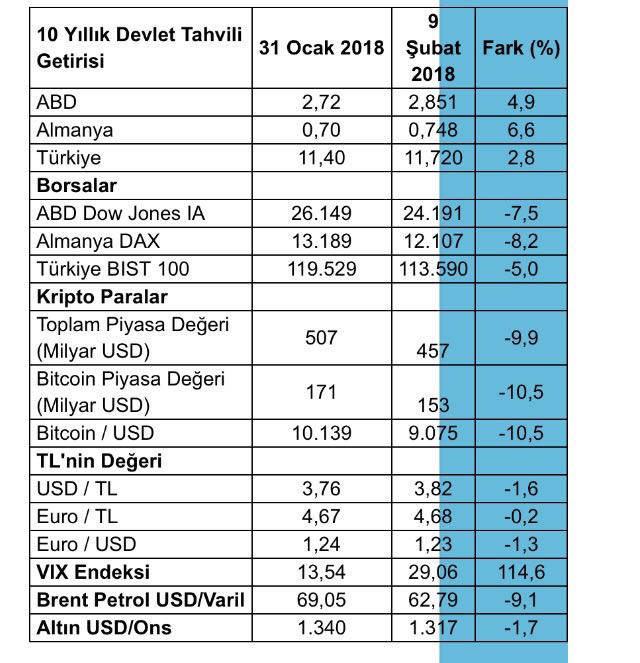

İki haftadır finansal piyasalar ciddi bir türbülans yaşıyor. Oysa 2018 yılı oldukça sakin başlamış ve 2017 yılından sonra umutların yükseldiği bir yıl olarak karşılanmıştı. Şubat ayında beklentiler değişmeye, piyasalar alt üst olmaya başladı. Önce olup bitenlere bir bakalım. Aşağıdaki tablo çeşitli göstergelerin son 10 gündeki değer değişimlerini sergiliyor.

Tabloya göre ABD ve Almanya’da 10 yıllık tahvillerin faizinde ciddi artışlar ortaya çıkıyor. Bütün borsalarda düşüş görülüyor. Türk Lirası Dolara ve Euroya karşı değer kaybediyor. Kripto paralar son iki günde biraz toparlanmış olsa da yüksek oranlı değer kayıpları yaşıyor. Karşılaştırmanın başlangıcını biraz daha geri götürdüğümüzde kripto paralardaki değer kayıpları yüzde 50’lere varıyor. Piyasa açısından bir anlamda korku endeksi olan VIX endeksi 10 gün önce 13, 54 iken 9 Şubat akşamı itibariyle 29,06’yı işaret ediyor. Ki bu değer alt üst olma olarak kabul edilen sınırın hemen altında bulunuyor. Brent petrolün fiyatında son on günde yüzde 10’a yakın gerileme, altında yüzde 2’ye yakın fiyat düşüşü görülüyor.

Bu Değişim Nereden Çıktı?

Fed, geçtiğimiz Ekim ayında bilanço küçültme operasyonuna başladı. Bu operasyon her üç ayda bir 10 milyar Dolar artarak devem edecek. 2018 yılbaşından itibaren aylık 20 milyar Dolara çıktı, Nisan başında 30 milyar Dolara çıkacak. Fed’in 3 kez faiz arttıracağını sindirmiş olan piyasalar, Trump’ın bütçe açığını büyütecek programı sonrasında bu kez 4 artırımı konuşmaya ve senaryolarına dahil etmeye başladılar. Avrupa Merkez Bankası ve İngiltere Merkez Bankası yetkilileri yılsonuna doğru parasal gevşemeyi durdurma ve faiz artırımına başlama sinyalleri verir oldu. Bu ek parasal sıkılaşma demek.

Parasal sıkılaşma üst düzeye çıkmadan önce eldeki, fonları yüksek faiz öneren gelişme yolundaki ülkelere yatırmak daha akıllıca bir yaklaşım olarak kabul ediliyor. Bu gelişme sonucunda gelişmiş ekonomilerde tahviller satılarak nakde dönüldü. Tahvil arzı artınca fiyatları düştü, faizleri yükseldi (Tahvil fiyatıyla tahvil faizi ters yönlü.)

Borsalarda balon oluştuğu söylemleri arttıkça yatırımcılar risklerin büyüdüğünü düşünmeye ve borsalardan çıkmaya başladılar. Böylece borsalar değer kaybetmeye yöneldi.

Çin’in kambiyo denetimlerini gevşetme kararı almasının ardından Şubat ayı başından itibaren Dolar talebi artı. Dolar bütün diğer paralara karşı değer kazandı.

ABD’nin petrol üretimini artırarak stoklarını yükseltmesi petrol fiyatlarında düşüşe yol açtı.

Kripto paralarla ilgili olarak dünyanın birçok yerinden bir takım yasaklama, düzenleme, denetleme haberleri gelmesi kripto paraların değerinin düşmesine neden oldu.

Bütün bunların birikimiyle bardak son bir amla ile taşacak aşamaya gelmişti. Bardağı taşıran damlanın hangisi olduğu tartışmalı ama Çin’in kambiyo rejiminde yaptığı gevşemeye yönelik açıklamalar o son damlayı temsil ediyor gibi görünüyor.

Kriz mi Düzeltme mi?

Bugünlerde “son on günde piyasalarda yaşananlar kriz mi düzeltme mi” sorusu en çok sorulan soruların başında geliyor. Bu soruya doğru yanıt verebilmek için yaşanan dalgalanmaların bitip bitmediğine karar vermek gerekir. Henüz buna karar verebilecek durumda değiliz.

Bununla birlikte bu dalgalanmaların mevcut görünümüne bakarak bu gelişmenin bir krizden çok bir düzeltme olduğu kanısı ağır basıyor. Bu kanıya varılmasının iki nedeni var: (1) Son on günde piyasalarda yaşanan kayıplar kriz tanımlamasına girecek düzeyde görünmüyor. Bu on günde yaşanan kayıplar krizlerde genellikle bir iki günde çıkıyor ve devam ediyor. Yukarıdaki tabloya bu açıdan bakınca kripto para piyasasındaki kayıplar dışında kriz tanımına girecek bir gelişmeyi göremiyoruz. Kripto para piyasalarında yaşananlar diğer piyasaları etkilese bile kripto para piyasası, öteki piyasaları krize sürükleyemeyecek kadar küçük bir piyasa. (2) Piyasalarda daha önceki bir yazımda da değindiğim gibi bir aldırmazlık eğilimi oluşmuş bulunuyor. Yani piyasalar son dönemlerde üst üste çeşitli siyasal, jeopolitik ve ekonomik şoklarla karşılaştığı için bu şoklara karşı bir tür esneklik geliştirdi. Geçmiş şoklara baktığımızda son 2 yıl içinde piyasaların birçok şoku krize dönüştürmeden atlattığını gördük.

Türkiye açısından durum

Son gelişmelere Türkiye açısından bakarsak gelişmelerin yararlı yanlarını şöylece vurgulayabiliriz: (1) Petrol fiyatlarının düşmesi cari açığın daha fazla artmasını engelleyecek. Orta Vadeli Programda Brent petrolün fiyatı hesaplara 54,5 USD/Varil olarak alınmıştı. Fiyatta her 10 Dolarlık artış Türkiye’nin cari açığına kabaca 4 milyar Dolarlık ilave getiriyor. Bu durumda fiyatın 70 Dolar düzeyine çıkmak yerine 60 Dolar dolayında kalması cari açığa 10 milyar Dolar yerine 5 milyar Dolar ek getirmesi anlamına geliyor. (2) Gelişmiş ekonomilerde ortaya çıkan risk artışı, yatırım fonları açısından, kırılgan ekonomilerdeki risklerin daha kolay göze alınmasının yolunu açıyor. Bu durumda Türkiye, 2018’de ihtiyacı olan 210 milyar Dolar tutarında tahmin edilen dış finansman kaynağını bulmakta biraz daha rahat bir konumda olabilir.

Bu gelişmelerin Türkiye açısından zararlı yanı; rahatlamaya neden olarak yapısal önlemlerin almasını engellemesi olarak karşımıza çıkıyor.

* Bu yazı Mahfi Eğilmez'in kişisel web sitesi olan mahfiegilmez.com'dan alınmıştır